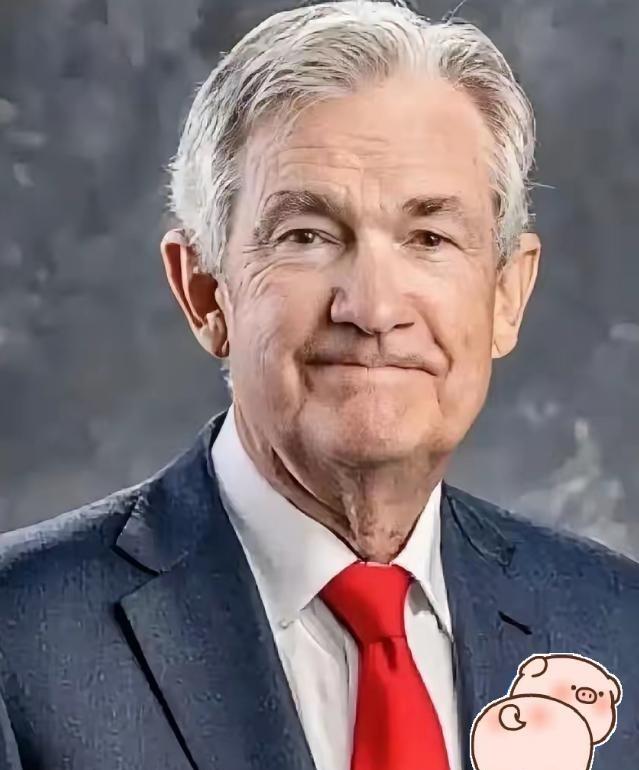

美联储主席鲍威尔发表最新讲话,承认美国通胀近期再次抬头而且仍然处在较高水平,同时就业增长已经明显放慢,失业率虽然还在低位但已经开始往上走,这说明美国经济真的有点不行了。美联储这回的动作来得有点突然。9月17日,联邦公开市场委员会开完会,鲍威尔直接在新闻发布会上把话挑明:美国通胀没那么容易降下来,最近几个月又有点抬头劲儿,整体还卡在较高位置,就业那边增长速度明显慢了,失业率虽说还算低,但已经开始往上爬。这不是什么小事儿,鲍威尔自己也说,这把美联储搁在了一个挺棘手的局面里,一边得防着物价继续涨,一边又得稳住工作岗位。简单说,美国经济这台机器运转得有点磕磕绊绊,不再是之前那股子顺风顺水的劲头了。美联储的目标是让通胀稳定在2%左右,可现实呢?8月份的个人消费支出价格指数同比涨了2.7%,核心指标甚至到2.9%,这数据一摆出来,谁都得承认压力还在。鲍威尔直言不讳,近期物价上涨迹象又冒头了,尤其是商品和服务领域,能源和住房成本没怎么松动。想想看,去年底通胀刚有点降温的苗头,今年上半年又被供应链问题和地缘因素搅和得乱七八糟。现在关税政策一加码,进口货价格跟着水涨船高,鲍威尔点明,这超出他们内部的预期范围,甚至比最坏的模拟场景还狠。美联储官员们在点阵图上也调整了预测,2025年通胀中位数预期升到3%,这意味着他们觉得物价压力短期内难消。老百姓日常开销里,超市里的东西贵了,加油站的油价稳不住,这些都直接戳到痛点上。鲍威尔强调,通胀上行风险现在比之前大了,这不是空谈,得实打实用政策去应对。再看就业市场,这才是让美联储头疼的核心。鲍威尔讲得很清楚,就业增长已经明显放缓,8月份非农就业新增岗位远低于预期,平均月增幅比二季度低了不少。失业率升到4.3%,创下近四年新高,虽然还算低位,但连续几个月上行趋势摆在那儿,谁也别想忽略。劳动力需求弱了,职位空缺减少,辞职率也下滑,这些指标加一块儿,说明企业招聘没那么积极了。鲍威尔特别提到,移民流入减少和劳动力参与率下降是主因,这俩因素直接拉低了新增就业的基数。现在就业下行风险上升,鲍威尔说这变化让风险平衡发生了转变,以前是通胀主导,现在就业的隐患更突出。美联储的双重使命是稳物价和保就业,可现在两头都出问题,鲍威尔承认这局面挺艰难的,今年经济很可能偏离目标,或者至少进展有限。想想那些刚毕业的年轻人找工作难,企业裁员的消息时不时冒出来,这不光是数字游戏,实打实影响家庭收支和消费信心。基于这些判断,美联储决定降息25个基点,把联邦基金利率目标区间调到4.00%到4.25%。这不是大刀阔斧的动作,而是鲍威尔口中的“风险管理降息”,意思是稳扎稳打,先小步试水,看看经济怎么反应。会议声明里删掉了之前“劳动力市场状况仍然稳健”的表述,转而承认就业增长放缓和失业率小幅上升,这变化本身就透着谨慎。内部投票也显示分歧,新上任的理事斯蒂芬·米兰投了反对票,他主张降50个基点,更鸽派一些,但多数人包括特朗普任命的那些理事,还是支持25个基点的步伐。点阵图上,19位官员对2025年利率路径看法不一:9人预计再降两次,6人只降一次,还有人觉得要么多降要么少降。这说明美联储内部也没统一口径,大家都盯着数据走,但对未来的把握没那么牢靠。鲍威尔反复强调,决策不带政治色彩,全凭数据说话,不会像有些人押注的那样去“救市”,市场得自己有序运转。这事儿一出,市场反应可不小。美股小幅波动,道琼斯指数收低,但科技股有点韧劲。10年期国债收益率跌到3.99%以下,创2025年4月来最低,债券投资者一看降息信号,就开始买进避险资产。美元指数滑到96.22,2022年2月以来最低点,这对出口商是利好,但也让进口成本更高,现货黄金直奔3707美元每盎司的历史高位,大家蜂拥去抱金子避险。全球央行也跟着动,沙特、科威特、卡塔尔和阿联酋全下调25个基点,离岸人民币兑美元破7.09,创2024年11月来最强水平。这波连锁反应说明,美国经济一打喷嚏,世界其他地方就得感冒。说到底,美国经济这回真有点扛不住了。2025年GDP增长预期只剩1.6%,远低于年初的乐观数字,失业率中位数预测4.5%,通胀3%,这些数字加一块儿,画风就变了。鲍威尔讲的那些话,不是在画大饼,而是实打实承认问题:高通胀和弱就业同时上场,美联储得两头兼顾,但空间有限。降息能刺激借贷和投资,帮就业稳住阵脚,但万一通胀借势反弹,那麻烦更大。反过来,不降吧,就业崩盘的风险更高。老百姓层面,物价涨了工资跟不上,找工作的人多起来,消费就得缩水,企业投资也犹豫。这循环一转,美国经济复苏的势头就弱了。想想疫情后那几年,美联储加息加得狠,现在转弯子降息,中间的阵痛期老百姓得咬牙扛着。当然,这不是说美国经济就彻底凉了,还有韧性在。