为何中国不能一下把美债全卖了?不少人会琢磨,中国手里攥着几千亿美债,为啥不干

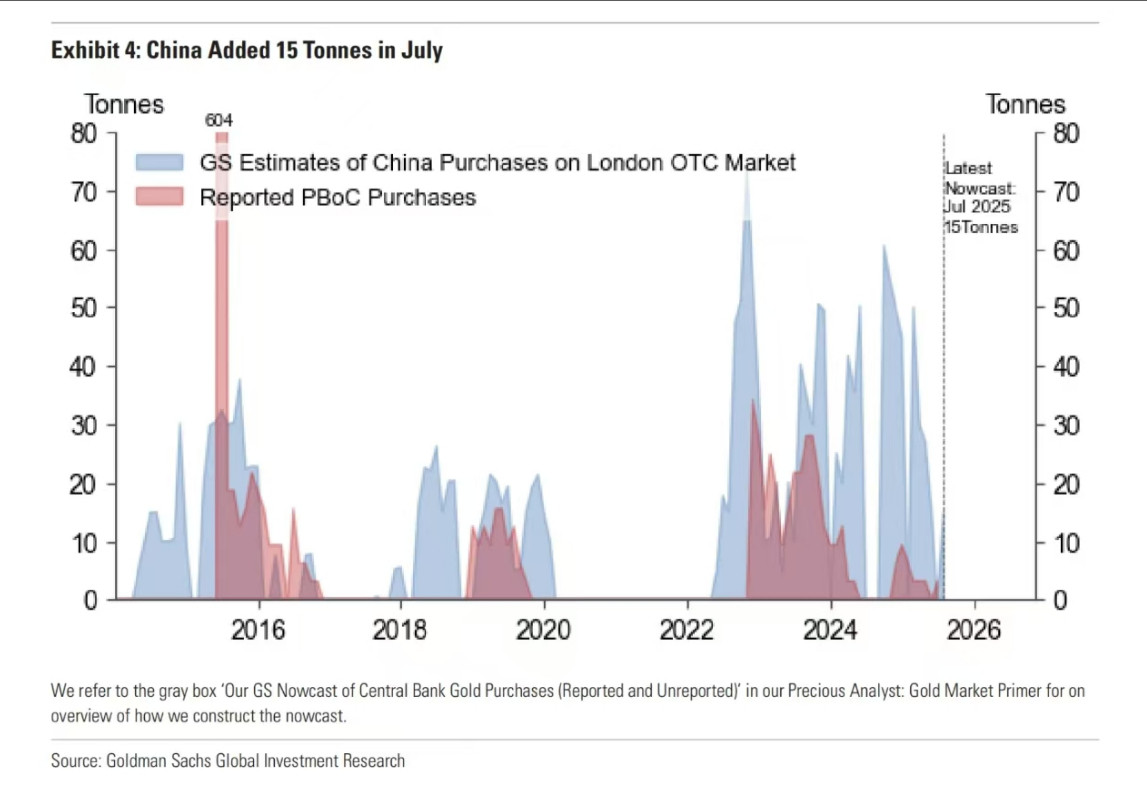

为何中国不能一下把美债全卖了?不少人会琢磨,中国手里攥着几千亿美债,为啥不干脆一下全卖了?既解气又能给美国点颜色看看。但真要是这么干,先不说美国会不会炸毛,中国自己可能先吃大亏——这事儿得掰开揉碎了说,不是“敢不敢”的问题,是“值不值”的问题。咱先看组实在数据,根据美国财政部2024年4月公布的报告,中国持有的美债规模大概是8500亿美元,排在日本之后,是全球第二大美债持有国。这可不是小数目,相当于中国外汇储备总量的三分之一还多。要是真像“清仓大甩卖”似的,一天内把这8500亿全抛出去,全球金融市场得直接炸锅。美债这东西跟咱们平时买的股票不一样,它是全球公认的“避险硬通货”。不管是日本央行、欧洲央行,还是美国本土的养老金、保险公司,手里都揣着海量美债。中国突然扔出这么大一笔,市场根本接不住。更亏的是中国自己,抛的时候价格压得太低,最后拿到的美元可能比原来少几百亿,等于外汇储备平白无故缩水,这亏本买卖谁会做?再说说中美经济这层“绑在一块”的关系。中国为什么买美债?不光是因为美债相对安全,更因为中国有大量美元外汇储备。这些美元大多是出口美国赚来的,比如家电、电子产品、服装,2023年中国对美出口额还高达5800亿美元。要是全抛美债,美国肯定会报复,最直接的就是加征关税。2018年贸易战那会,美国就加了25%的关税,中国对美出口当年就降了4.7%,长三角、珠三角不少做出口的中小企业,订单少了一半,有的直接倒闭,多少工人丢了工作。现在要是更激烈的报复,关税可能加到50%,甚至禁止某些中国商品进美国市场。到时候中国出口数据会很难看,沿海地区的就业也会受拖累,这对中国经济可不是小事。还有个更严重的风险,美国可能学对付俄罗斯那套,冻结中国在美资产。2022年俄乌冲突后,美国联合盟友冻结了俄罗斯大概3000亿美元的外汇储备,还有俄罗斯富豪的房产、游艇。其实中国早就没闲着,一直在悄悄调整策略,不是傻等着,而是“慢慢来”。从2020年开始,中国就缓慢减持美债,当时持仓还在1.1万亿美元左右,到2024年降到8500亿,四年减了2500亿,平均每个月减50亿左右。这速度特别平缓,市场慢慢消化,一点没引起波动——既降低了对美债的依赖,又没撕破脸,这才是聪明的做法。同时中国还在搞外汇储备“多元化”,不想把鸡蛋全放美债这个篮子里。比如买黄金,根据中国央行的数据,2024年一季度,中国黄金储备增加了52吨,总储备达到2230吨,创了历史新高。黄金这东西不管美元怎么波动,都能保值,刚好能对冲美债的风险。另外中国还买了不少欧元债、日元债,还有巴西、印度这些新兴市场的债券,就算美债出问题,其他资产也能扛住。说到底,中国手里的美债不是“金融核按钮”,而是中美博弈的“平衡杆”。全抛就像把平衡杆砸了,最后两边都得摔。