如果美国一口气印钞37万亿,把欠的债都还了,会发生什么?美国一旦这么干,第二天就

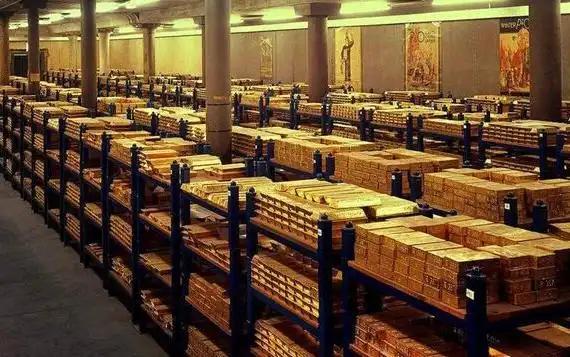

如果美国一口气印钞37万亿,把欠的债都还了,会发生什么?美国一旦这么干,第二天就会被中俄英法四个联合国安理会常任理事国联手踢出国际圈子,最后倒霉的也是美国老百姓。现在的美国要是这么干,普通美国人的家底直接清零。攒了一辈子的养老金、存款,可能一夜之间就变“废纸”——今天能买10斤肉的钱,明天可能连1斤菜都买不起。食品、汽油这些刚需品,价格翻着跟头涨,中低收入家庭最先扛不住,饭都快吃不起了。企业也逃不掉,借贷利息会飙到天上,利润却越来越薄,只能裁员、减产,到时候失业的人一抓一大把,整个美国就得掉进“又通胀又停滞”的死循环。股市、债市?那更是崩得比谁都快,美联储之前攒的那点信誉,全得碎成渣,从“经济稳定器”变成“麻烦制造机”。更要命的是国际上的反应——美国想靠印钞赖债,等于亲手砸了美元的“信用招牌”,而美元霸权全靠这俩字撑着。这时候中国、俄罗斯、英国、法国这四个常任理事国,绝对不会坐视不管。你想啊,这四国手里握着多少美元资产?中国光美债就有七千多亿,英国、法国的养老金里也全是美元资产,美国一句话“印钱还债”,等于让这些国家的资产凭空缩水。换谁谁能忍?肯定会联手抛售美债,甚至对美国搞制裁,直接把美国踢出国际金融圈子。以前美国还能靠美元霸权“收割”全世界,这下彻底玩脱了。全球央行都会赶紧把美元换成黄金、人民币这些靠谱的资产,“去美元化”就得按下快进键:金砖国家早就想搞的替代支付系统,立马能落地;沙特之前琢磨用人民币结算石油,现在肯定直接拍板——美元说崩就崩,谁还敢用?到时候全球贸易都得乱套,石油、铁矿这些大宗商品,以前都用美元计价,现在美元不值钱了,价格能炒到天上去,各国进口成本暴涨,最后还是老百姓买单。而美国呢?失去了美元霸权,再也不能随便“薅羊毛”,国际地位一落千丈,从“超级大国”变成“孤家寡人”。可能有人会问,中国会不会受影响?短期肯定有,手里的美债会缩水,对美贸易也会受冲击,但咱早有准备啊!这些年一直在减美债,从最高峰的1.3万亿降到现在的七千多亿,外汇储备里美元占比也从70%降到50%以下,还买了两千多吨黄金当“压舱石”,“一带一路”也在推人民币结算——等于早就给美元崩了留了后手。其实美国政客也不傻,真这么干的概率不大,大概率还是像以前那样“提高债务上限”,借新债还旧债,把问题往后拖。然而,这一“假设”宛如一记振聋发聩的警钟,时刻警示着我们:将所有鸡蛋置于美元这一单一篮子之中,潜藏着巨大风险!你觉得美国真敢这么印钱吗?要是美元真崩了,对咱们生活影响大不大?