报告出品方:民生证券

以下为报告原文节选

------

1 现象:我国电视出货总量持续磨底,Mini LED 电视渗透率逆势提升

在地产低迷、新显示产品冲击及短视频兴起等诸多因素影响下,尽管电视市场总出货量仍在探底过程中,但高端化引领的结构变化持续演绎,2023 年 Mini LED电视表现亮眼,据奥维云网预测,2023年全年我国Mini LED电视渗透率为2.9%,对应出货量 91 万台,较 2022 年出货量实现翻倍以上增长。我们认为 Mini 电视出货量高增背后的原因是“产业链降本潜力不断释放”与“终端有意将 Mini LED电视产品推广至走量的价位带”双重因素共振,同时,产业中对 Mini LED 的放量潜力也较为认可,本文旨在 Mini LED 电视放量前夕,通过对 Mini 背光产业链中核心环节的研究,探究 Mini LED 电视行业成长空间及投资机会。

1.1 Mini LED:LCD 显示的升级,核心是背光模组由传统灯带向 Mini 背光模组的转换

Mini LED 打开了传统 LCD 的显示天花板,是电视显示技术升级的优选方案。

Mini LED 又称“次毫米发光二极体”,指的是芯片尺寸在 50-200 微米之间的 LED器件,搭载 Mini LED 能够产生 0.5-1.2 毫米像素颗粒的显示效果,主要存在“直接显示方案”及“背光显示方案”两种。目前在 LCD 电视产品中应用的主要是 Mini LED 背光方案,即将传统 LCD 电视中的 LED 背光模组替换为 Mini LED 背光模组,通过更加精准的控光技术提高亮度、对比度的同时也降低了功耗。从显示技术的关键要素评估来看,Mini LED 在功耗、成本、寿命、点间距、亮度、对比度上均具备优势,是电视显示技术升级的优选方案。

OLED 产业链成熟度及出货量高于 Mini LED,但两者差距正在迅速缩小。

LCD 电视显示效果的升级方案中,目前主要存在 Mini LED、OLED 及 Micro-LED三大主流技术路线,其中 Mini 与 Micro 的显示方案的实现逻辑类似,可将 Mini视为 Micro 的过渡形态。Mini 与 OLED 方案均有效的提升了终端产品的显示效果,早期主要在笔电、平板及手机等场景应用,其中 OLED 屏幕已经在手机应用多年,产业链成熟度高,因此 TV 场景中 OLED 目前占有率高于 Mini LED,但是OLED 像素级自发光的特性使得大尺寸 OLED 电视相较于 Mini LED 电视成本降幅空间有限,二者出货量差距正在迅速缩小。

1.2 终端推动 Mini LED 电视降价、提质,带动渗透率显著提升

Mini LED 电视参数不断突破,终端定价中值持续下降。2021 以来,以三星、索尼、海信、 TCL 等为代表的传统背光电视厂商纷纷入局 Mini LED 技术。各品牌持续扩充产品矩阵,Mini LED 电视尺寸呈现稳步增大的趋势,大屏 Mini LED电视成为行业主流,百寸级电视陆续上市。在 Mini LED 显示技术的加持下,分区数量倍增实现精准控光,最高分区电视分区数量实现 4 万级突破,峰值亮度得到明显强化,千级峰值亮度常态化。配合供应链降本,新品定价中值持续下降,Mini LED 电视终端销售降价起量,大尺寸、高端电视的旺盛需求助力其渗透率加速提升。

2021-2023 年 Mini LED 电视渗透率大幅提升。2021 年全球初步引入Mini LED 电视概念,年出货量约 210 万台,渗透率不足 1%;2022 年全球出货量 310 万台,渗透率突破 1.5%,期间我国销量占比约 10%+;2023 年,伴随终端推新降价,国内市场 Mini LED 电视销量大幅增长,2023 年销量达到约 91 万台,占全球总出货量比例超过 20%,全年出货量渗透率提升至接近3%,超过全球水平。

2 探本:产业链降本与终端降价形成良好的正反馈机制,催动 Mini 电视实现放量

2.1 Mini LED 产业链拆解

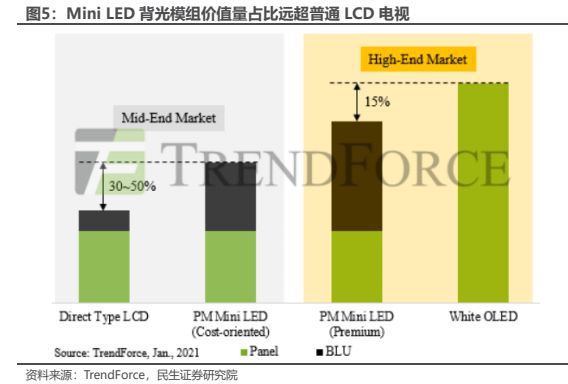

Mini LED 电视终端新品定价下降的背后是终端意愿与产业链降本潜力的支撑。对于终端电视厂而言,Mini LED 背光模组的应用摊低了面板在电视中的价值占比,降低了单一因素对终端价格的影响程度,同时 Mini LED 电视毛利率明显高于传统 LCD 电视,且背光模组产业链成熟度仍在快速上升期,成本仍有较充足的下降空间,终端有较强的意愿推新;对于产业链而言,Mini LED 背光模组的价值量远高于传统背光模组,终端的景气可以充分的传导至产业链各环节,因此我们倾向于认为产业链及终端厂均有意愿推进这个“双赢局面”。

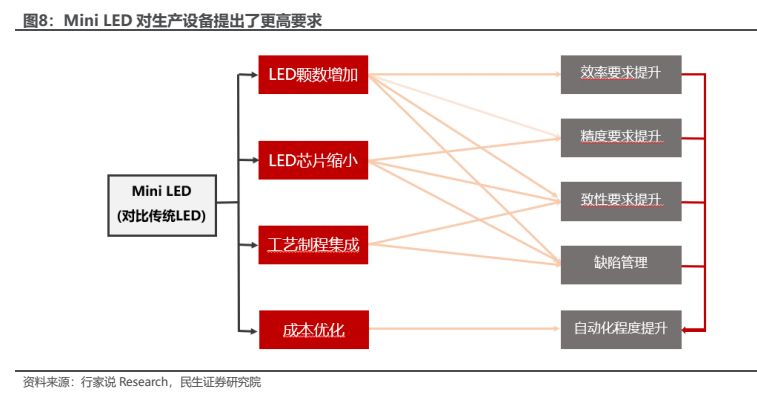

Mini LED 背光生产设备复用比例较高,现阶段核心是寻找成本与性能的平衡点。Mini LED 本质为 LED 的微缩化,与传统 LED 生产制造流程基本一致,产线复用率高,但由于芯片尺寸及点间距更小,制造商需要在工艺及设备方面进行改进优化。从产业链结构方面来看,同样可划分为上游芯片、中游封装&模组、下游应用三个环节,以 65 寸 COB Mini 背光模组为例,芯片、驱动、基板成本占模组分别为 27%、20%、38%。目前 Mini LED 背光性能已经能够与如 OLED 等方案匹敌,现阶段产业要解决的核心问题是找到一个成本与性能的平衡点,而探究这个问题,则需要将产业链各环节逐个拆解。

2.1.1 芯片环节

上游芯片环节:Mini LED 芯片对切割和转移的精度要求低于 Micro-LED,可以通过优化传统 LED 芯片的生产工艺流程实现,其生产流程可以简要总结为在蓝宝石、SiC 或者硅片制造 GaN 基/GaAs 基外延片,再经过刻蚀、清洗等环节得到不同类别的 LED 芯片。相比于传统 LED,Mini LED 芯片制造环节中的外延及检测步骤难度提升,需要设备优化与工艺改进同步配合。

2022 年 Mini LED 芯片产业规模约为 40 亿元。LED 芯片产业较为成熟,据亿渡数据,2017-2022 年产业规模基本在 200-230 亿元区间波动,2023 年规模有望达到 240.8 亿元。Mini LED 芯片产业规模占比较小,仍有较强成长潜力,据行家说 Research,2022 年 Mini LED 芯片产值规模约 6 亿美元,折合人民币约40 亿元,其中 TV 应用场景约占 Mini LED 芯片的 8%,约合人民币 3.2 亿元。

LED 芯片制造环节集中度较高,2021 年 CR6 超过 88%。我国 LED 芯片制造行业出货集中在头部企业 6 家企业,分别是三安光电、华灿光电、兆驰股份、乾照光电、蔚蓝锂芯和聚灿光电,2021 年合计占比超过 88%。Mini LED 芯片方面,行业龙头凭借设备、资金、技术、行业话语权等先发优势,在 Mini LED 领域进一步扩大布局,据高工 LED 统计,2022 年 Mini/Micro LED 芯片端项目资金流入超过 200 亿元。

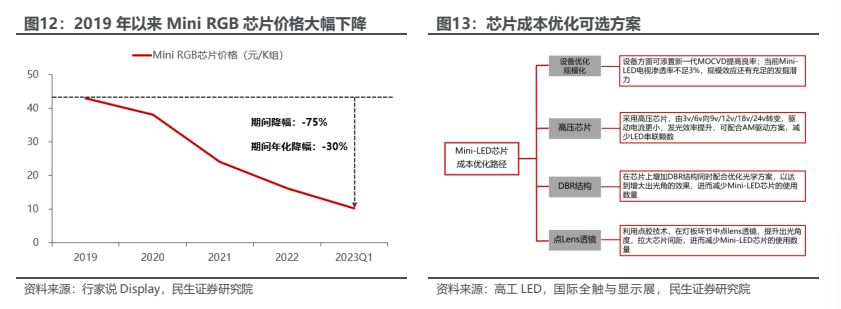

Mini LED 芯片成本已大幅降低,未来仍有优化空间。以 65 寸 1024 分区的COB Mini LED 灯板为例,芯片约占成本的 27%,近年来随着生产标准化程度、方案成熟度及产品良率的提升,Mini RBG 芯片价格持续优化,价格由 2019 年的约 43 元/千组降低至 23Q1 的 10 元/千组,总降幅约 75%,期间年均降幅达到了30%。行业仍在探索可能的降本路线,当前主要集中在“增加单个芯片使用效率,提升芯片工艺水平”的方向,具体方案包括采用高压芯片、配合封装环节增加 DBR结构/点 lens 透镜以减少芯片数量、采用新一代 MOCVD 机器等。总结来看,Mini LED 芯片成本占比随分区数增加而快速上升,芯片价格的进一步下探有望对背光模组的降本带来可观的贡献。

2.1.2 封装&模组环节

中游芯片封装环节:封装指的是把 LED 芯片及其他元件组装在一起形成一个完整的 LED 灯的过程,主要起到对芯片机械保护、加强散热、优化光束分布、提高出光效率等作用,封装工艺会对芯片的散热、寿命、可排布密度等产生影响,是Mini LED 显示面板制造技术中最重要底层技术之一。目前 Mini LED 的主流封装方案有 POB、COB、COG 三种。

1) POB:Package on Board,传统封装方案。优势是方案成熟度高,设备可复用,成本低;劣势为 OD 值较高,限制了其应用场景拓展,主要针对中低阶 TV、MNT 和车载市场,短期 POB 方案占优。

2) COB/COG:Chip on Board/Glass,芯片级封装方案。优势是可实现~0OD,模组更轻薄;劣势为方案成熟度有待提升,需要新设备投入,成本偏高,中长期 COB 方案有望成为主流。

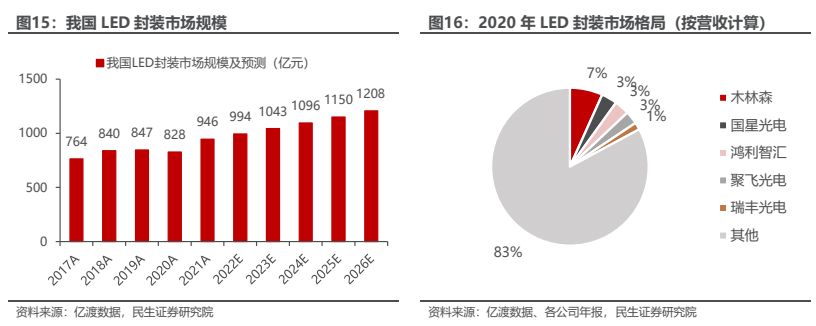

参考 CSA Reasearch、亿渡数据对我国 LED 芯片及封装市场规模的测算,我国 LED 封装市场规模约为 LED 芯片市场的 3-4 倍。参考上文行家说 Research 预测 2022 年 Mini LED 芯片规模有望达到 40 亿元,据此推算 2022 年 Mini LED 封装市场规模则有望达到 120-160 亿元。

寻找成本与性能参数的平衡是当前阶段的重心,封装环节主要通过配合优化出光角实现降本。封装并非本轮降本的核心环节,对当前的 Mini LED 电视来说,在不同价位带寻找成本与性能的平衡是终端厂选择封装方案上的主要考虑,COB的工艺流程、产品结构更为精简,可以凭借低 OD 值做到轻薄化,但良率、产业链配套程度及成本方面较 POB 仍有差距。从降本的角度看,目前主流的方案是通过透镜、点胶等方案提高单个 LED 的出光角度,配合优化光学方案,来达到减少 LED灯珠/芯片的整体使用数量。

中游模组环节:Mini LED 背光模组的设计中包括 PCB 板材的选择、驱动 IC方案的选择等,在上文对 65 寸 Mini LED 电视的背光板拆解中,PCB 板+驱动 IC的成本占比接近 60%,是背光模组降本应该重点关注的环节。

驱动 IC 通过电信号的形式向显示面板发送驱动信号和数据,是成像系统的重要组成部分。驱动 IC 由栅极、源极驱动器构成,通过模拟数字/算法处理形成指令,再通过控制电压的方式将主板信息传递至每个像素,进而形成画面。对 Mini LED背光来说,LED 芯片串联数量增多导致单颗芯片提供的压降不足,因此所需的驱动 IC 数量大幅增加,拉高了驱动 IC 的成本占比。

驱动 IC 主要由中国大陆厂商、中国台湾厂商及韩系厂商供应,整体看中国大陆厂商的份额尚有较大提升空间。据 DISCIEN,2022 年 TV 驱动 IC 市场头部企业为中国台湾的联咏科技(20.9%)、韩系的 LX Semicon(19.9%),中国大陆头部厂商份额基本在 6%-8%,合计份额达到 19.3%。

驱动 IC 环节主要通过中国大陆生产替代配合由 PM 向 AM 驱动模式转换完成降本。当前主要有 PM(Passive Matrix)和 AM(Active Matrix)两种驱动模式,现阶段采用较多的是 PM 方案,但随着分区增多会出现布线困难、IC 数量过多等问题,难以在成本与性能间取得平衡,AM 驱动方案采用灯驱合一架构,可将驱动 IC 和 LED 芯片贴在同一侧,搭配单层基板,可以配合减少 PCB 板的用料,实现降本。此外,上文已提及 TV 驱动 IC 大陆企业占有率约在 20%左右,中国大陆企业生产替代仍有充足空间,近年如华源智信、显芯科技等优秀的大陆企业突破了 AM 芯片的生产,为 Mini LED 产业发展提供保障。

基板的材料、面积、层数影响其性能表现,目前 Mini LED 背光主流方案仍是PCB 板。PCB 板全称 Printed Circuit Board,主要用于搭建电子电路,TV 中使用的主要有 PCB 板及玻璃基板。PCB 板产业全流程体系成熟,是目前主流的背板方案。玻璃基板凭借平整度高、线宽线距、耐热性好等优势有望成为替代方案,但由于玻璃易碎裂的性质,受制于生产良率较低,成本偏高的缘故尚未大规模应用。

PCB 材料成本降低空间有限,基板环节降本思路集中在减少材料用量及转向玻璃基板等角度。PCB 板市场参与者众多,全球供应格局分散,Mini LED 电视对PCB 板的要求显著高于普通电视,进口比例依然较高。从成本上看,PCB 板价格已经基本逼近材料成本,PCB 上游降本空间有限,主流的降本思路包括:1)采用如鱼骨状、灯条状的 PCB 板,减少材料的直接用量。2)玻璃基板的综合性能及理论成本要低于 PCB,由 PCB 转向玻璃基板方案。3)进一步提升国产比率。

2.2 Mini LED 产业链降本测算

参考 DSCC 对 LCD(含普通及 Mini 背光)面板成本的拆解,Mini LED 电视背光模组成本显著高于普通 LCD 电视,以 65 寸 120Hz UHD Mini 电视为例,其背光模组总成本约为 240 美金,约占整个面板成本的 54%,是 Mini LED 电视降本的重点。

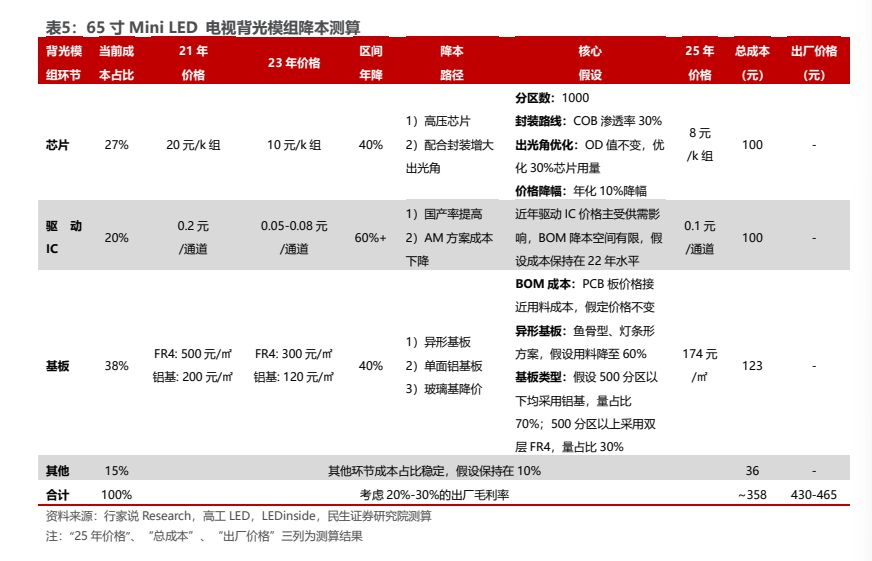

上文我们已对芯片、封装、模组等环节降本路线及降本逻辑进行探讨,基于以上提及的降本路径,我们以 65 寸 Mini 背光电视为例,对其背光模组降本进行详细测算:1) 芯片环节:据行家说,当前Mini芯片占65寸Mini LED电视成本的27%,为方便计算,本测算以 1000 分区的 65 寸 Mini 电视为样本。

▪ 考虑到 65 寸以中端定位产品为主,我们假设高端产品采用 COB 封装,单分区 10 颗芯片,渗透率 30%,其余采用 POB 封装,单分区两颗灯珠,渗透率 70%。

▪ 参考兆驰光元与 TCL 曾推出的方案,在 OD 不变的情况下,配合封装环节,通过优化出光角达到减少 50%芯片使用数量的目的,我们假设通用方案下优化 30%芯片使用数量。

▪ Mini 芯片价格由 21 年的 20 元/k 组降至 23 年的 10 元/k 组,期间年降约 40%,拉长周期看 4 年年化降幅为 30%,考虑到芯片成本近些年已大幅降低,我们保守假设至 25 年期间年降 10%。

▪ 基于以上假设,千分区 65 寸 Mini 电视背光模组平均需 3000 颗芯片,芯片价格 8 元/k 组,考虑封装/固晶后芯片环节总成本约为 100元。

2) 驱动 IC 环节:据行家说,当前驱动 IC 占 65 寸 Mini LED 电视成本的20%。

▪ 近三年驱动 IC 价格出现了大幅下降,我们认为其主要受供需关系影响,如 2021 年“缺芯潮”造成了驱动 IC 价格大幅提升。整体看驱动 IC 行业较为成熟,PM 驱动国产比例较高,其 BOM 成本下降空间有限。目前 AM 方案驱动 IC 价格高于 PM 方案,但成本随方案成熟度提升持续下降,考虑到 AM 渗透率在不断升高,综合考量下我们假设两方案平均价格维持在 2022 年水平不变。

▪ 基于上述假设,单通道价格 0.1 元,千分区 Mini LED 电视背光模组对应驱动 IC 成本约为 100 元。

3) 基板环节:据行家说,当前基板环节占 65 寸 Mini LED 电视成本的 38%。

▪ 采用异形基板、灯条等是目前基板环节降本的主要路线,参考兆驰光元曾提出的方案,用料降至原本的 60%。

▪ 目前主流仍是双层 FR4 PCB 基板,参考晶科电子提出的方案,我们假设 500 以下低分区方案的 Mini LED 产品采用成本较低的铝基板方案,销量占比 70%,500 分区以上采用传统 FR4 PCB 基板,销量占比达到 30%,玻璃基板方案尚处于应用初期,暂不计占比。

▪ PCB 板行业成熟度高,价格已经接近用料成本,我们假定 FR4 及铝基 PCB 板价格保持在 2023 年水平不变。

▪ 基于以上假设,FR4 基板价格 300 元/㎡,渗透率 30%,铝基 PCB板价格 120 元/㎡,渗透率 70%,对应 65 寸 Mini 背光模组成本为123 元。

4) Mini 背光模组总成本:我们假设其他材料环节占比稳在 10%。综上,根据我们的假设及测算,2025 年 65 寸 Mini LED 电视背光模组平均总成本有望下探至 358 元左右,考虑到 LED 厂 20%-30%的毛利空间,平均出厂价格有望下探至约 430-465 元。

5) 终端出厂总成本:据 DSCC,65 寸 Mini 面板 open cell 成本为 205 美元,面板环节较为成熟,假设规模效应下面板(open cell)成本同方向降低 10%,则含背光模组的千分区 Mini 面板 25 年总成本有望降至 1860-1900 元左右。近五年 TCL 及海信视像整体毛利率在 15%-20%左右,考虑到 Mini LED 电视定位偏高端,我们估计终端厂 Mini LED 电视毛利率或在 20%-25%区间,据此估算 65 寸千分区 Mini LED 电视 2025 年出厂价有望下探至 2100-2200 元左右。

--- 报告摘录结束 更多内容请阅读报告原文 ---

报告合集专题一览 X 由【报告派】定期整理更新

(特别说明:本文来源于公开资料,摘录内容仅供参考,不构成任何投资建议,如需使用请参阅报告原文。)

精选报告来源:报告派科技 / 电子 / 半导体 /

人工智能 | Ai产业 | Ai芯片 | 智能家居 | 智能音箱 | 智能语音 | 智能家电 | 智能照明 | 智能马桶 | 智能终端 | 智能门锁 | 智能手机 | 可穿戴设备 |半导体 | 芯片产业 | 第三代半导体 | 蓝牙 | 晶圆 | 功率半导体 | 5G | GA射频 | IGBT | SIC GA | SIC GAN | 分立器件 | 化合物 | 晶圆 | 封装封测 | 显示器 | LED | OLED | LED封装 | LED芯片 | LED照明 | 柔性折叠屏 | 电子元器件 | 光电子 | 消费电子 | 电子FPC | 电路板 | 集成电路 | 元宇宙 | 区块链 | NFT数字藏品 | 虚拟货币 | 比特币 | 数字货币 | 资产管理 | 保险行业 | 保险科技 | 财产保险 |