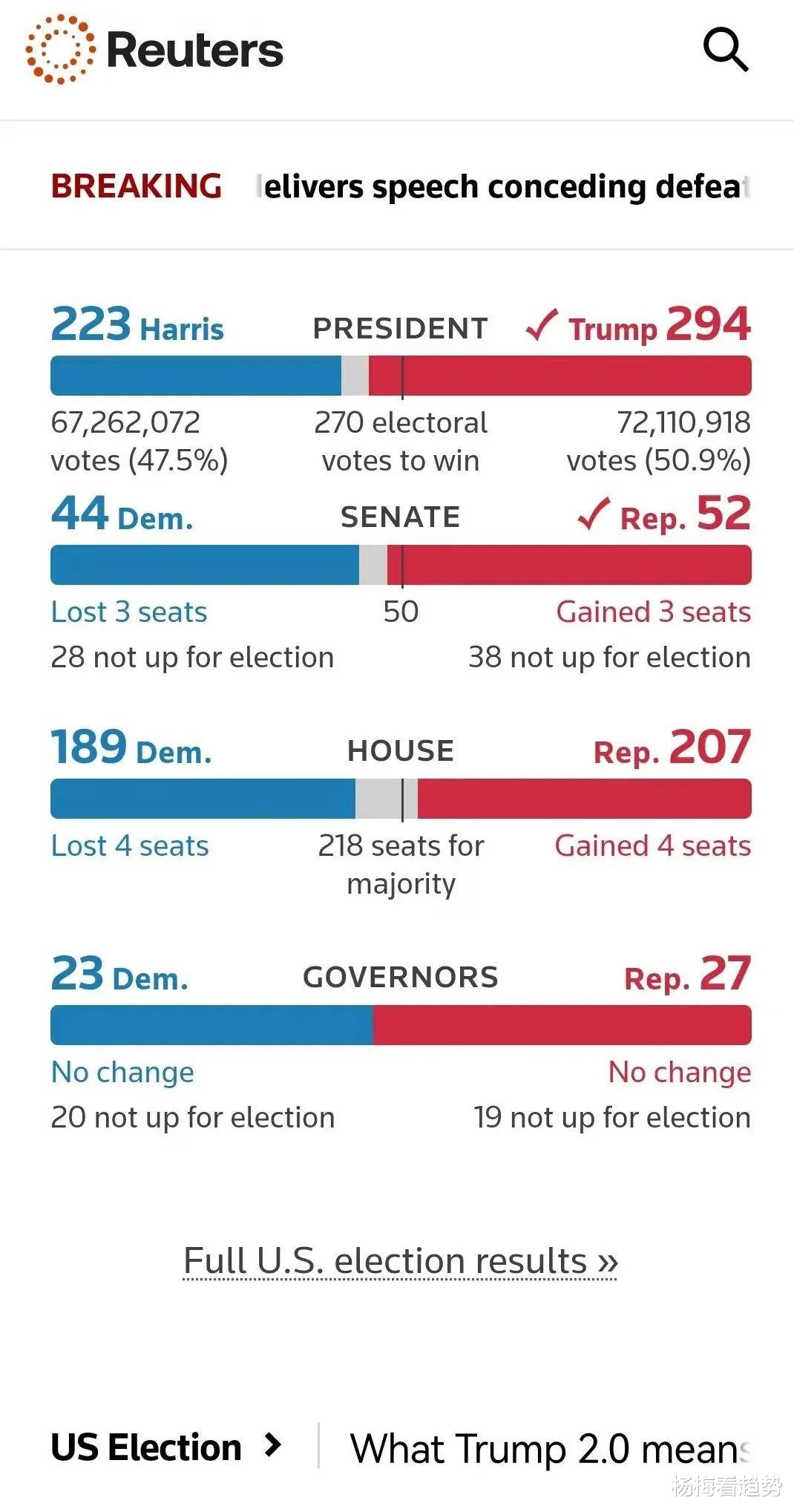

特朗普当选已成定局,大难不死,必有后“福”,他所在的共和党也拿下了参议院(Senate),按照目前的票数看,共和党距离再拿下众议院(House)只差11个席位,“红潮”席卷美国,集三权于一身。

依然已经上台,那么我们有必要来了解下特朗普的经济政策上的主张:

(1)对内减税:降低个人税和企业税税率

(2)减少对金融、油气等产业的监管

(3)鼓励传统能源、加大投入科技产业

(4)增加关税:增加收入,促进本土企业发展

(5)限制移民:阻截、驱逐非法移民

第(1)条减税利多美股,尤其是大市值公司,之前提到过,《特朗普上台,美股更会创新高》,《马斯克的特斯拉》就不用说了,他之前曾公开批评特朗普,并在2020年投票支持拜登,直到2024年7月才正式宣布支持特朗普。所以说在控制风险的基础上,只要有较大的收益,其实要博一把。结合(2)(3)(4),可以这么说:特的上台意味着重心偏向油气等传统能源,对所有的电动汽车生产商算利空,唯独特斯拉除外,因为马算大功臣。另外,锂价最近跌的很惨,会在成本端对特斯拉形成支撑。美股整体上走得还是比较健康的,我们可以看下美国的小盘股指数:罗素2000很快也会创新高。

关于马斯克,还有一个很久之前的信息大家可能没有留意:美国太空军(United States Space Force)于2019年12月20日正式成立,它是由特在他的上一个任期内推动成立的,是美国武装力量的第六个独立军种,主要负责在外太空执行军事任务。恐怕马斯克的太空商业版图要进一步拓展了吧?

第(4)条最利空全球贸易以及受益于全球化贸易的国家!那之前谁最受益于全球化贸易呢?为什么美国执意要打贸易战,因为它是全球最大的消费国啊,消费国最有底气打贸易战。特这种基于美国优先的商人思维来处理国际事务的方式对全球来说都是不确定性加强了,而不是削弱,虽然黄金暴跌,但仍然看好,其他原因请回看之前内容。

现在大家关心还是之前提到主线逻辑中美元(实际)利率这个变量有没有改变。其实没有太大的改变,前2的债务问题依旧,特要减税,减少的政府收入必然会加大财政赤字,那就要提高债务上限,增发美债。

不过这里确实会产生一个问题:(A)那就是美债的供给会增加,价格下跌,收益率上涨,由于美债收益率通常挂钩于美联储公布的利率,所以市场确实担心美联储放缓降息的步伐。可以这么简单理解:美债收益率和美联储决议利率属于我中有你,你中有我,相互影响,走势一致的两个利率变量。

市场的担心还有另外一方面,(B)我们从通胀的方面来解释下,(4)增加关税会增加美国进口商品的成本,无疑会刺激通胀走高,通胀一走高,美联储可能会放慢降息,让利率维持在高位多点时间以压制通胀,这种情况也不利于黄金。

本号认为上述两种情况在以后时间内会反复出现构成一种短期干扰,当然这比较主观,被人质疑做多所以看多的嫌疑也可以理解,这无法反驳,本号接受质疑,我们确实也应该多点“两小儿辩日”那般的辩论氛围,正所谓“三人行,必有我师”,你看对而本号看错也很正常,我们是交易员而不是追求100%正确的分析师,所以下面只从路径推演的方式来讲下个人看法。

虽然上述美债收益率和美联储利率互相影响,但是我们如果按照它们相互影响的套路分析会分析不出所以然来,所以我们简化下,忽略美债收益率对美联储利率的影响,只考虑美联储对美债收益率的影响,这也符合常理,因为美联储是货币政策的制定机构,它是源头,对美债收益率的影响更大!

而讲到美联储货币政策就得回到它的双目标政策:最大化就业和抗击通胀,这两个目标经常出现矛盾,美国最重要的就业数据就是非农,但前面说了:出于飓风等因素有所失真。

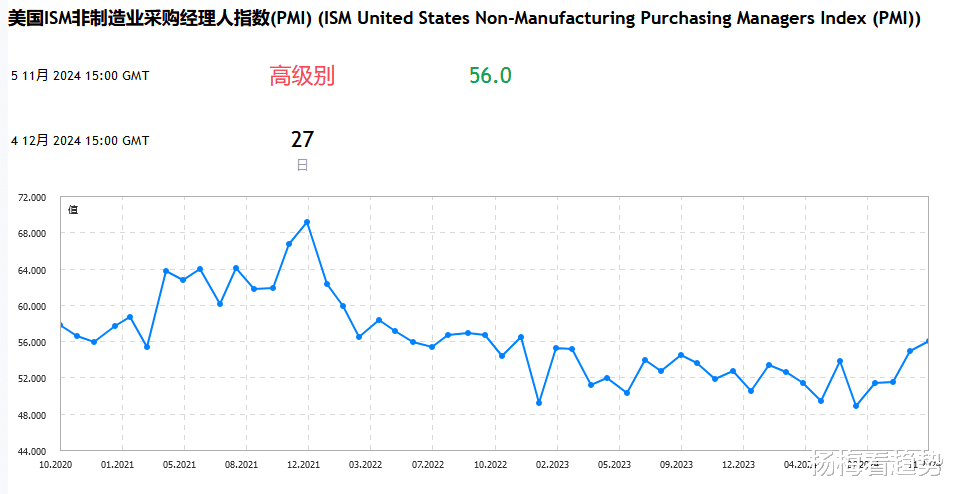

但刨除掉这个短期干扰,美国就业情况的确如上图所示有所放缓,只是没有大规模失业问题,整体经济还算比较稳健,消费力强的地方都容易有这个特点:经济上有回旋的余地。比如:美国10月ISM非制造业PMI 56,超过预期53.8和前值54.9。

其中的子项:非制造业物价指数 58.1,低于前值59.4。有所放缓!

这个是最新的关于美国通胀的参考数据,它和之前的核心PCE数据一样:会稳定在一定的区间内波动。也就是说现在的数据美联储的双目标表现为通胀稳定(一定程度),而就业趋向于放缓,那重心会趋向于抬经济来保就业,所以降息至多会偶有放缓而不会停止整个进程,那些完成收割的阴谋论我们先不讲。

至于通胀担忧,特朗普会怎么弄呢?这个问题不能绕过去,因为他一上台,以色列只会对伊朗更加强硬,特朗普上一任期就退出伊核协议,制裁伊朗,这次大选后伊以局势大概率会加剧,而这又会刺激原油上涨进而影响美国通胀。那上述(2)(3)中减少油气行业监管,支持传统能源开发,增加原油的供给,另外特朗普本着商人思维,会削减对乌克兰的援助甚至促成和谈,他本身相对没那么讨厌普京,只要稍微放松对俄罗斯原油的制裁,也能压一压油价。鉴于市场已经对俄乌疲了,而地缘局势的增量可能会体现在中东,所以整体上原油可能会先小涨后跌,大体上也可能和美国通胀一样,在一个区间内波动,而黄金调整后再继续,美债(价格)也是,其实美债也有一定的避险属性,它会吸引资金进来做多美债从而推低美债收益率,这样美国财政部发债的成本不至于太高。

市场类似于这样,预期会找到新的平衡点,然后在新的基准点再去寻找下一轮预期的平衡点,我们能做的只有跟踪应对,而这正是最有趣的地方。这头情况我们下一次说。

好的,内容到此,如觉有用,点个在看,分享一下,感谢观看!