这篇文章其实是写给我自己看的,用来记录我自己相信的市场观,而且它没有写完,以后还会不断刻上新的思想钢印。

何为市场观?就是对环境的识别——

我在玩一场什么样的游戏?决定游戏的基础参数有哪些?游戏规则是什么?游戏里有多少个阵营?力量如何分布?谁是敌人?谁是朋友?游戏奖励什么?惩罚什么?

搞清楚这些看似虚无缥缈的问题,实际上,对真实投资有极强的指导意义,因为早晚会遭遇它们。

这些市场观大部分并不来自于我,而是聊过的基金经理、投资者,看过的书、研报。

这些市场观也不一定对,但我个人选择相信。

··· ···

市场观一:

能和时代、环境共振共振的策略都是好策略。

此处无个人好恶,但求实事求是。

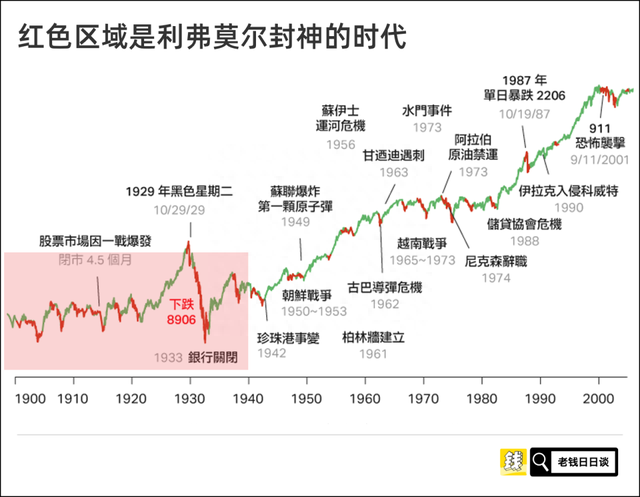

1900~1940年期间,美股由周期主导,波动大,频率窄,波动规律,该阶段的显学是趋势交易的利弗莫尔。

1977~1990年期间,80年代美国大通胀见顶,美债利率进入长时间下行周期,伴随居民人均可支配收入和信贷扩张,居民消费异军突起,大消费造就了彼得林奇。

市场观二:

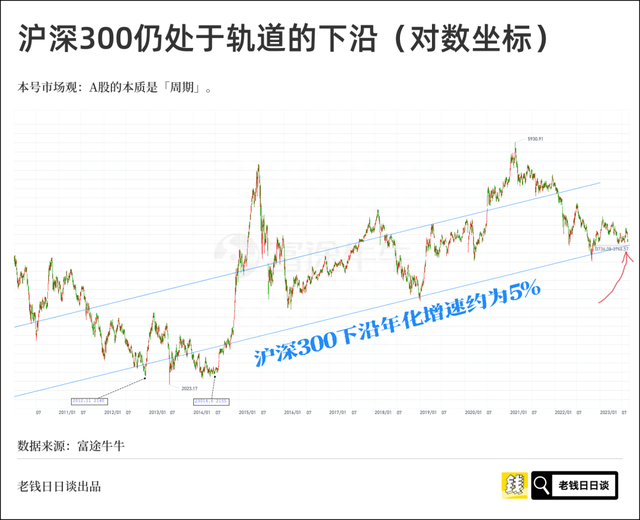

经济发展阶段决定A股更多是「周期」主导,放弃慢牛幻想。

因此,会卖的是师傅。

市场观三:

A股是偏右侧的市场。

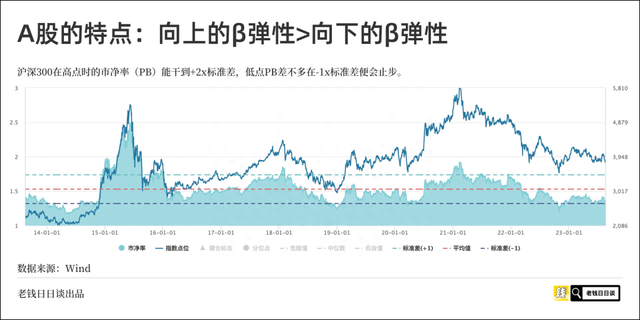

高点时的市净率(PB)差不多都是+2x标准差,低点PB差不多在-1x标准差。

尤其注意!这里的对象是沪深300,是市场整体,并非个股!

市场观四:

A股牛短熊长,涨起来很快,跌起来很磨人。

这样的特点决定了,在漫长的烂行情里,人容易麻木。

快牛来了,容易不信,或者反应不过来。

反应过来了又因牛快而错失很多。

市场观五:

A股的底部总是很夯实。

底部区域的体感风险大,但实际风险小。

但A股指数的上限未知,且上限很恐怖——非理性繁荣,体感风险小,实际风险巨大。

市场观六:

社会价值(需求)决定商业价值(营收和久期),商业价值决定金融价值(估值和市值)。

市场观七:

业绩增长是投资收益的主要来源。

价格涨跌幅取决于业绩增速(一阶同比)及增速趋势(二阶环比)

多数情况下,价格涨幅与业绩增速指标,两者线性正相关。

但股市交易预期,估值总是领先于业绩,预判很重要。

市场观八:

股市有极强的马太效应。尾部驱动一切。

大多数公司不值得长期投资,幸存者背后,一将功成万股枯。

指数基金不做预判,广撒网,然后等待结果自然产生。

主动型基金带着自己对世界和市场的理解,期望提高押中的胜率。

《6.4万只股票揭露的真相:A股、美股及全球股市的马太效应》

市场观九:

不与大众情绪为伍。

越没有判断力时,越屏蔽外界噪音。

在市场处于极值区域时,大众情绪是信号而非噪音。

相信常识,重复看市场观,逼着自己努力做逆向。

评论列表