刚刚,中芯国际2024 年三季度营收报告。中芯国际销售收入创新高,达 2171.2 百万美元,环比上升 14%。新增月产能优化产品结构,中国区贡献大。四季度预计收入环比持平至增长 2%,毛利率 18%-20%。管理层坚定信心巩固地位。

刚刚,中芯国际2024 年三季度营收报告。中芯国际销售收入创新高,达 2171.2 百万美元,环比上升 14%。新增月产能优化产品结构,中国区贡献大。四季度预计收入环比持平至增长 2%,毛利率 18%-20%。管理层坚定信心巩固地位。中芯国际 2024 年三季度要点:

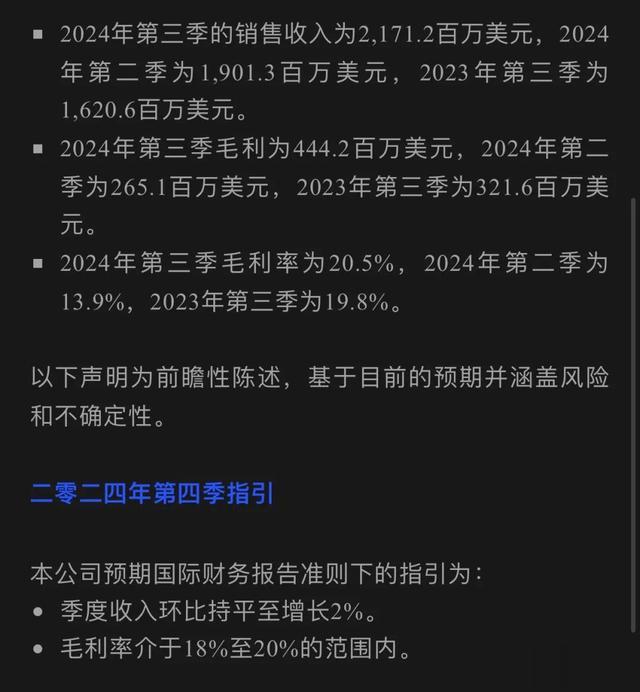

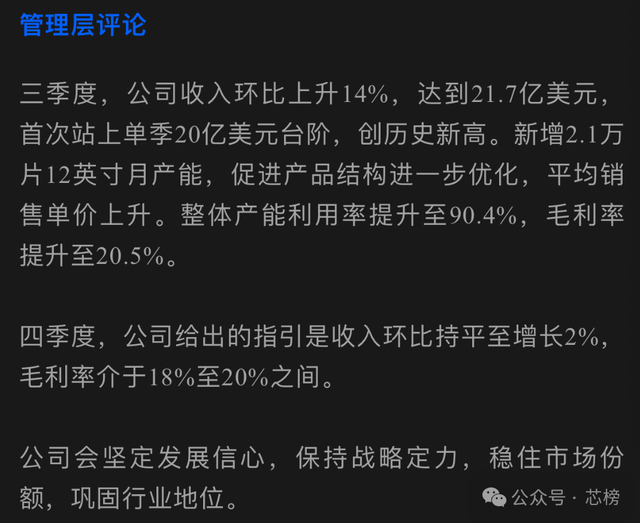

1、销售收入 2171.2 百万美元,环比升 14%,创新高。毛利 444.2 百万美元,毛利率 20.5%。2、新增月产能,优化产品结构。中国区贡献大,消费电子占比高。第三季资本开支 1178.8 百万美元。3、四季度指引:收入环比持平至增长 2%,毛利率 18%-20%。管理层坚定信心。4、管理层态度:坚定信心,稳住份额,巩固地位。一、单季营收创新高,首超20亿美元2024 年三季度,中芯国际交出了一份令人瞩目的成绩单。销售收入达到 21.712 百万美元,环比上升 14%,首次站上单季 20 亿美元台阶,创历史新高。这一成绩的取得,得益于多方面的因素。新增的 2.1 万片 12 英寸月产能发挥了重要作用。这不仅促进了产品结构的进一步优化,还使得平均销售单价上升。整体产能利用率提升至 90.4%,毛利率也随之提升至 20.5%。从数据对比来看,无论是与 2024 年第二季还是 2023 年第三季相比,中芯国际在销售收入、毛利和毛利率方面都有了显著的增长。2024 年第三季毛利为 444.2 百万美元,远高于 2024 年第二季的 265.1 百万美元和 2023 年第三季的 321.6 百万美元;毛利率也从 2024 年第二季的 13.9% 和 2023 年第三季的 19.8% 提升至 20.5%。在营收贡献来源方面,中国区贡献了公司 86.4% 的营收。从应用分类上看,消费电子占据了公司营收来源的半壁江山,智能手机、电脑与平板紧随其后。这表明中芯国际在国内市场的重要地位以及在不同应用领域的广泛布局。二、四季度:持平至增长 2%对于四季度,中芯国际给出了明确的指引。公司预期国际财务报告准则下,季度收入环比持平至增长 2%,毛利率介于 18% 至 20% 的范围内。这一指引显示了中芯国际对未来发展的理性判断和稳健规划。在资本支出方面,2024 年第三季资本开支为 1178.8 百万美元,较 2024 年第二季的 2251.5 百万美元有所减少。这可能是公司根据市场需求和自身发展战略进行的合理调整,以确保资源的有效利用和可持续发展。 三、中芯国际强调:稳住市场份额中芯国际管理层强调,公司会坚定发展信心,保持战略定力,稳住市场份额,巩固行业地位。面对激烈的市场竞争和复杂的国际形势,中芯国际的这份决心和信念尤为重要。作为本土晶圆代工龙头,中芯国际在技术研发、产能扩张、市场拓展等方面一直发挥着重要的引领作用。未来,相信中芯国际将继续加大创新投入,提升核心竞争力,为中国半导体产业的发展做出更大的贡献。2024 年三季度的优异业绩为中芯国际的发展奠定了坚实的基础。在未来的道路上,中芯国际将以坚定的信心和稳健的步伐,不断开创更加辉煌的明天。

三、中芯国际强调:稳住市场份额中芯国际管理层强调,公司会坚定发展信心,保持战略定力,稳住市场份额,巩固行业地位。面对激烈的市场竞争和复杂的国际形势,中芯国际的这份决心和信念尤为重要。作为本土晶圆代工龙头,中芯国际在技术研发、产能扩张、市场拓展等方面一直发挥着重要的引领作用。未来,相信中芯国际将继续加大创新投入,提升核心竞争力,为中国半导体产业的发展做出更大的贡献。2024 年三季度的优异业绩为中芯国际的发展奠定了坚实的基础。在未来的道路上,中芯国际将以坚定的信心和稳健的步伐,不断开创更加辉煌的明天。

知芯片事、答天下问