芦哲 系方正证券首席经济学家、中国首席经济学家论坛理事

核心观点

1.化债方面,中期可能利好园区建设相关行业,如水泥、机械设备等

隐性债务置换能够释放地方政府安排用于化债的自有资金。根据财政部披露数据,2028年之前,地方需消化的隐性债务总额从14.3万亿元大幅降至2.3万亿元,平均每年消化额从2.86万亿元减为4600亿元,不到原来的六分之一,化债压力大大减轻。

在原本承担的隐债被置换后,地方国企获得新增融资以开展投资的空间。从地方国企的投资偏好看,未来基建投资需求预计较为有限,结合本地招商引资方向加码产业投资可能更加契合地方政府的诉求。最终,债务置换或有助于未来3年的国企产业投资需求释放,利好水泥、机械设备等产业园区建设相关行业。

从融资平台的信用资质看,本轮隐债置换有助于确保如期完成隐债清零的目标,此后国企信用与政府信用的切割将进一步深化。待全国隐性债务实现清零目标后,国内现存的融资平台均将转型为自负盈亏的市场化国企,相关国企债务无需财政承担任何救助责任。虽然地方政府出于“预算软约束”可能仍将提供一定支持,但后者明显受制于区域经济财政实力,对融资平台信用资质的分析可能应当回归主体与项目本身。对于投资人而言,或可考虑逐步回归“项目制审批”,降低“信用类借款”的风险敞口。

2.土储方面,短期可能利好出险房企、城投等亟需现金流的企业

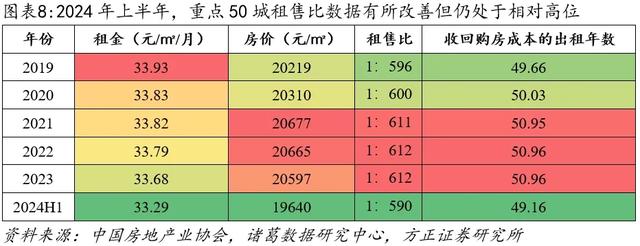

在地方政府专项债券对发行期限、底层项目收益的约束下,新一轮土储专项债可能被迫基于市价“打折”收购存量土地,因此最终获得利好的可能是出险房企、城投等重视现金流甚于重视利润的企业。如果使用地方专项债收购存量土储或空置存量房,那么短期内资金回笼可能主要依靠房产出租。鉴于2024年上半年全国50个重点城市平均租售比高达1:590(即收回购房成本的出租年数为49.2年),因此如果收购上述资产时不在市价基础上适当“打折”,那么预计相关地方专项债难以满足“以公益性项目对应的政府性基金收入或专项收入作为还本付息资金来源”要求,同时相关债券的发行期限也将大幅超过2024年前9个月约14.7年的平均发行期限。

风险提示:(1)非民间资本形成总额估算不准确;(2)隐性债务规模估算不准确;(3)增量财政政策超预期。

目录

1 隐债置换有助于释放政府及国企需求,或利好园区建设相关行业

1.1 隐债置换能够解放地方自有财力,同时有助于释放国企投资需求

1.2 未来一段时期内,政府及国企支出对GDP增长的贡献或将持续提升

2 专项债支持房地产去库存或利好出险房企、城投等亟需现金流企业

正文

2024年11月8日,全国人大常委会办公厅举行新闻发布会,会议披露,在压实地方主体责任的基础上,建议增加6万亿元地方政府债务限额置换存量隐性债务。为便于操作、尽早发挥政策效用,新增债务限额全部安排为专项债务限额,一次报批,分三年实施。此前,在10月12日的国新办发布会上,财政部还曾提出支持地方政府使用专项债券回收符合条件的闲置存量土地。针对近期增量财政政策的预期效果,我们简要分析如下。

1. 隐债置换有助于释放政府及国企需求,或利好园区建设相关行业

1.1 隐债置换能够解放地方自有财力,同时有助于释放国企投资需求

隐性债务置换能够释放地方政府安排用于化债的自有资金。根据财政部披露数据,2028年之前,地方需消化的隐性债务总额从14.3万亿元大幅降至2.3万亿元,平均每年消化额从2.86万亿元减为4600亿元,不到原来的六分之一,化债压力大大减轻。

在原本承担的隐债被置换后,地方国企获得新增融资以开展投资的空间。从地方国企的投资偏好看,未来基建投资需求预计较为有限,结合本地招商引资方向加码产业投资可能更加契合地方政府的诉求。最终,债务置换或有助于未来3年的国企产业投资需求释放,利好水泥、机械设备等产业园区建设相关行业。一方面,2019年出台的《政府投资条例》规定政府投资项目不得由施工单位垫资建设,因此政府投资中安排的基建项目应当纳入当地财政预算列支资金,即使是融资平台也不得垫付项目款,而融资平台自行实施的其他基建属性的项目为企业投资项目,与政府投资性质不同。另一方面,自2021年至2023年,全国综合交通运输设施网络建设较快,若仅为完成《“十四五”现代综合交通运输体系发展规划》给定的发展目标,预计各类交通基础设施在2024至2025年仍需实现的年均复合增速,普遍无需高于2021年至2023年实际实现值。因此,从基建投资需求、地方国企自身经营发展等角度综合考虑,预计未来地方国企的主要投资方向可能并非基建投资,而是结合招商引资方向开展产业投资、配合本地政府招商引资、做大税源的诉求。隐性债务由国企债务转移为地方政府债务后,政府产业投资涉及的相关行业有望在中长期受益,例如产业园区建设所需要的水泥、机械设备等行业。

从融资平台的信用资质看,本轮隐债置换有助于确保如期完成隐债清零的目标,此后国企信用与政府信用的切割将进一步深化。待全国隐性债务实现清零目标后,国内现存的融资平台均将转型为自负盈亏的市场化国企,相关国企债务无需财政承担任何救助责任。虽然地方政府出于“预算软约束”可能仍将提供一定支持,但后者明显受制于区域经济财政实力,对融资平台信用资质的分析可能应当回归主体与项目本身。对于投资人而言,或可考虑逐步回归“项目制审批”,降低“信用类借款”的风险敞口。

鉴于地方国企的支出增长对本地财政收入的贡献较为明显,因此只要地方国企仍有举债空间,外界可能就无需过度担忧地方国企的举债投资意愿。相比民营企业,地方国企的比较优势主要体现在融资成本、土地资源、区域协调能力等方面。因此,许多地方国企常用的产业投资路径为,在产业园区建设标准化厂房,随后将其出租予拟招商引资企业,或以此作价入股合资企业。在上述开发投资过程中,地方国企需要缴纳增值税、企业所得税、城市维护建设税等多项税费。假设现有一项产业园区厂房租赁项目,如果项目建设期2年、租赁期13年、资本金占比为35%、FIRR(税后)约为7%、投资收益率约为8%;那么在项目全生命周期内(15年),预计该项目的税费支出相当于项目初始计划总投资的44%、留存在地方层面的税费支出相当于项目初始计划总投资的27%。

1.2 未来一段时期内,政府及国企支出对GDP增长的贡献或将持续提升

“政府消费+非民间资本形成总额”是全国GDP的重要组成部分,近年较居民消费相对重要性有所提高。如果假设非民间部分在资本形成总额与固定资产投资(不含农户)中的占比相同,那么不难算出,自2014年至2023年,(政府消费+非民间资本形成总额估算值)占全国GDP的比例始终维持在35%-38%。更重要的是,自2020年以来,这一指标低于“居民消费/GDP”的幅度(简称“相差幅度”)已经从2%甚至2.5%以上收窄至1.8%以下。考虑到2021年8月国内进入新冠肺炎疫情精准防控的“动态清零”阶段后,当年居民消费相比“政府消费+非民间资本形成总额”对全国GDP的贡献明显更高,“相差幅度”反弹至疫情前水平。因此,自2022年开始的国内房地产行业下行可能是导致“政府消费+非民间资本形成总额”近年相对重要性有所提高的核心因素

2 专项债支持房地产去库存或利好出险房企、城投等亟需现金流企业

在地方政府专项债券对发行期限、底层项目收益的约束下,新一轮土储专项债可能被迫基于市价“打折”收购存量土地,因此最终获得利好的可能是出险房企、城投等重视现金流甚于重视利润的企业。受制于全国住宅销售及土地出让市场完全回暖仍有待时日,如果使用地方政府专项债券收购存量土储或空置存量房,那么短期内预计能够回笼资金的主要渠道为房产出租收入。但参考中国房地产业协会数据,2024年上半年,全国50个重点城市平均租售比高达1:590,即收回购房成本的出租年数高达49.2年,因此如果短期内收购存量土储或空置存量房时,不在市场价格基础上就收购价格适当“打折”,那么预计相关地方政府专项债券难以满足“以公益性项目对应的政府性基金收入或专项收入作为还本付息资金来源”要求,同时相关债券的发行期限也将大幅超过2024年前9个月约14.7年的平均发行期限。因此,在地方政府专项债券对发行期限、底层项目收益的约束下,新一轮土储专项债可能被迫基于市价“打折”收购存量土地,最终获得利好的可能是出险房企、城投等重视现金流甚于重视利润的企业。

3 风险提示

(1)非民间资本形成总额估算不准确;(2)隐性债务规模估算不准确;(3)增量财政政策超预期。