美股,估值

本文聚焦于美股高频跟踪指标之一——美股估值指标分析,特别关注了席勒市盈率(CAPE)和12个月远期市盈率(PE),探讨了影响美国股市估值的因素。

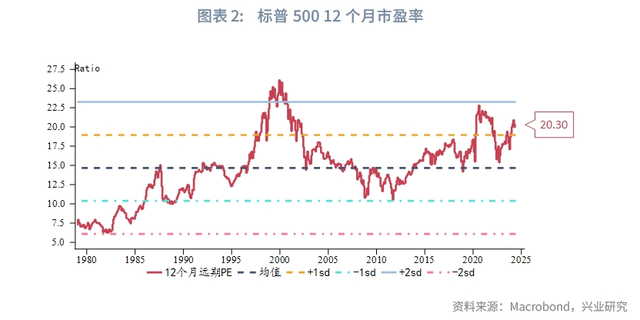

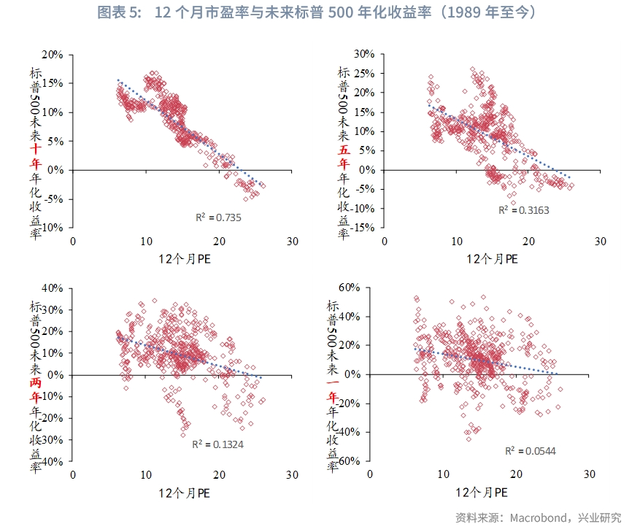

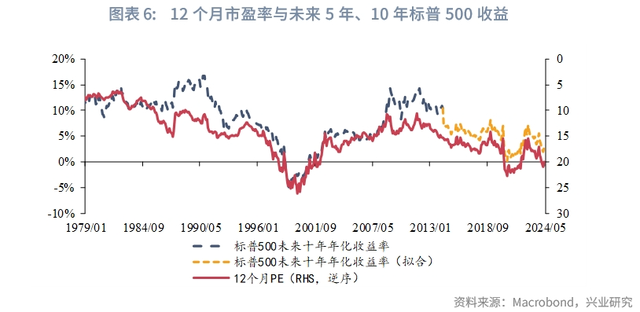

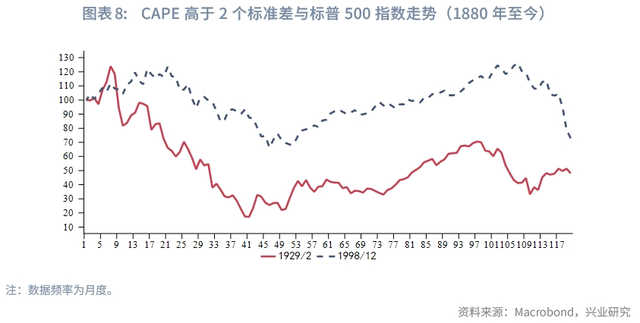

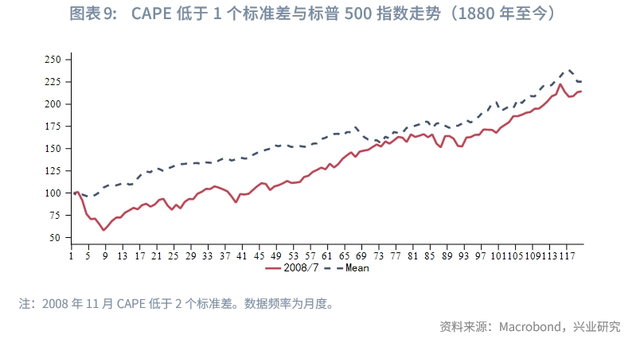

长期来看,当期标普500指数的估值可以帮助预测该指数的长期收益的变化。当期标普500指数估值对于未来十年年化收益率预测效果明显好于未来五年、两年以及一年年化收益率。仅按照以往规律,当前的12个月PE对应的标普500指数未来十年年化收益率为2.82%,不符合产生大牛市的特征。短期来看,标普500指数估值变动受美债名义利率绝对值以及变化速率影响较大。但长期标普500指数估值与美债名义利率不存在稳定关系,标普500指数估值与美债名义利率相关性的变化存在阈值。当10年期美债名义利率小于4.5%时,二者之间的相关性较弱。当10年期美债名义利率高于4.5%时,美债名义利率对12个月远期PE影响较大,二者负相关性明显抬升。当前我们的海外研究已经覆盖了海外宏观经济及政策(重点覆盖美国、欧洲、日本)、海外固收(美国国债、中资美元债、CNH债)、外汇市场(美元兑人民币、美元指数、欧元、英镑、日元)、大宗商品(黄金、白银、原油)、外汇及跨境政策(人民币国际化及开放政策)。并针对上述海外宏观及政策、海外固收、外汇市场、大宗商品等均建立了不同频率的报告体系,搭建了自上而下涵盖趋势、波段以及具体投资交易策略的分析框架。对于海外大类资产中另一类非常重要的资产——美股,我们做过一些大周期的研究,比如在《产业技术周期、美股和黄金》中探讨了电力化带来的第二次技术革命、信息化带来的第三次技术革命以及OpenAI发布ChatGPT和Sora后,第四次技术革命将到来的讨论,都曾经或者将会怎样影响美股的走势。在日常跟踪中,除了这些重要的大周期框架,还需要一些更为贴近金融市场的高频跟踪指标,本系列专题旨在探究美股的日常定价因子。估值和盈利是股票价格最重要的两个影响因素,此外美股市场参与者也较为关注股权风险溢价(ERP),认为这是股市估值是否合理的另一种重要衡量指标,且对于短期价格影响更为明显。基于此,上篇我们聚焦于估值,中篇讨论股权风险溢价,下篇聚焦于盈利。一、美股估值指标与股价历史走势公司估值可以通过市盈率法、市现率法、市销率法和折现现金流法等多种方法进行计算。在实际应用中,可以根据具体情况选择合适的方法或结合多种方法进行综合评估。同时,还应考虑公司的财务状况、行业前景、竞争优势等因素,以获取更准确的估值结果。市盈率法的优点是简单直观,易于理解和计算,对于盈利稳定、行业成熟的公司较为适用,而对于盈利不稳定或高成长的公司则更适用于市现率法或市销率法。折现现金流法则需要对未来的现金流进行预测,对估值结果的敏感性较高,需要对折现率进行合理的选择,以减小主观因素对估值的影响。本文分析的重点为美股具有代表性的股票指数——标普500指数,其成分股囊括美国顶尖的上市公司,权重股为各行业最优秀的上市公司,为大盘蓝筹指数,该指数成分股历史盈利能力突出,所涵盖的行业相对均衡,故而本文采用市盈率法对标普500指数进行估值分析。股指市盈率的计算方法与个股相类似,即指数中公司的平均股价除以这些公司的平均每股收益,本文市盈率法分析所采用的指标为席勒市盈率(CAPE)以及12个月远期市盈率(PE),前者是基于标普500指数过去十年经通胀调整后的平均收益计算得出,也被称为周期性调整市盈率,起始时间为1881年1月,后者则是基于标普500指数与未来12个月预期的每股收益来计算,起始时间为1979年1月,后者当前在标普500价格预测中应用较多:股指席勒市盈率=股票指数/过去十年经通胀调整后股指平均每股收益12个月股指远期市盈率=股票指数/未来12个月预期的每股收益长期以来,投资者和股票分析师一直使用市盈率来帮助确定个股的定价是否合理,Shiller&Campbell(1998)指出,标普500指数等股票指数的平均市盈率可以帮助预测该指数的长期[1]变化。Campbell & Shiller(1998)发表的一项被广泛引用的研究中采用的方法是历史记录考察法,他们计算了1889年至1998年的三个指标:1、每年年初标准普尔500指数的CAPE;2、随后十年实际股价年化收益率(后文中我们采用标普500指数未来十年年化收益率,未经通胀调整);3、随后十年盈利实际年均增长率的变化。发现当CAPE远低于市场长期平均水平时,往往会伴随着未来十年标普500的快速上涨,反之亦然。当CAPE偏高时,理论上而言导致其回落至市场长期平均水平有两种原因:1、平均股价增长放缓,股价涨幅较此前下降或股价下跌;2、平均每股收益增长加快,在此情况下股指依然能维持较高涨幅,而后者则是投资者更乐于见到的。经过历史数据分析,他们发现CAPE向市场长期平均水平的回归主要是通过平均股价增长(放缓甚至股价下跌)的变化而不是平均每股收益增长的变化来实现的,1890年至今CAPE与未来十年标普500年化收益率的R2为0.1018,存在一定负相关性,进而得出结论:当CAPE远低于市场历史长期平均水平时,股票指数往往会随之上升;当CAPE高于市场历史长期平均水平时,股票指数长期增长缓慢甚至下跌。这一结论也间接说明当CAPE远低于市场历史长期平均水平时,股票指数往往处于历史低位;当CAPE高于市场历史长期平均水平时,股票指数往往处于历史高位。滚动相关性来看,1920年之后标普500未来十年年化收益率与CAPE和负相关性明显增强,CAPE与标普500未来十年收益率滚动相关性总体维持在-0.4至-0.9区间波动。1920年至今CAPE与标普500未来十年收益率拟合R2提升至0.1653。1920年之后,CAPE与标普500未来5年年化收益率也呈现一定负相关性,与1年年化收益率相关性仍较差。相较而言,12个月PE数据时间较短,1989年至今12个月PE与标普500未来十年收益率同样呈现强负相关,R2为0.7350,同期CAPE与标普500未来十年收益率R2为0.7304,同样呈现强负相关。可见随着时间推移以及美股市场愈发成熟,未来十年美股收益与估值的负相关性逐渐增强。对于未来五年、两年以及一年标普500年化收益率,1989年以来以上三者与估值的R2分别降至0.3164、0.1324和0.0544。仅按照以往规律,当前的12个月PE对应的标普500指数未来十年年化收益率为2.82%,不符合产生大牛市的特征。