(一)形态特征概述

(一)形态特征概述头肩顶形态在图形上有着鲜明的呈现特点。它主要由左肩、头部、右肩以及颈线这几部分构成。具体来看,股价先是从某一位置开始上涨,形成左肩部分,这一阶段成交量往往较大,随后股价出现回落;接着再次发力上涨,并且超过左肩的高度,达到一个更高点后又回落,这个高点便构成了头部,此时成交量虽然也会增加,但相较于左肩部分的成交量峰值,会有所减退;而后股价经历第三次上涨,不过这次上涨的幅度通常达不到头部的高度就再次回落,从而形成右肩,右肩形成时的成交量相对来说是最小的。

而颈线呢,是连接左肩和头部回调低点的直线,股价在上冲失败向下回落时形成的两个低点基本上处在同一水平线上,这条水平线就是颈线所在。当股价第三次上冲失败回落时,一旦击破这根颈线,头肩顶形态便正式宣告成立。整体上,在头肩顶形成过程中,成交量呈现出明显的递减现象,直观地反映出股价上升时追涨力量越来越弱,意味着股价有涨到头的迹象。

(二)形成过程解读

(二)形成过程解读头肩顶形态的形成是一个循序渐进的过程,我们可以将其划分为几个不同阶段来剖析。

首先是左肩形成阶段,股价在经历了一段上升时间后,由于前期买进的投资者有了获利空间,开始获利抛售,使得股价出现短期的回落,成交量较上升到顶点时有着显著的减少,不过整体的成交量依然处于较大水平,左肩就此形成。

接着进入头部阶段,股价经过短暂回落后,又迎来一次强力的上升,此时成交亦随之增加,不过成交量的最高点相较于左肩部分明显减退。股价升破上次的高点后,再次面临获利盘的打压而回落,成交量在这回落期间同样也减少了。

随后就是右肩阶段了,股价下跌到接近上次的回落低点附近时,又获得一定的支撑而回升,可是这时市场投资的情绪已经显著减弱,参与交易的热情大不如前,所以成交较左肩和头部明显减少,股价没办法抵达头部的高点便又告回落,右肩也就此出现。

最后是突破阶段,从右肩顶部开始下跌,一旦穿破由左肩底和头部底所连接的底部颈线,且突破颈线的幅度超过市价的 3%以上,头肩顶形态的形成过程就算是完整结束了,后续股价往往会开启下跌趋势,并且下跌的力度通常较大。

(三)市场含义剖析

(三)市场含义剖析头肩顶形态蕴含着重要的市场含义,它其实是市场买卖双方力量转变的一种直观体现。在初期阶段,看好后市的力量不断推动股价上升,市场投资情绪高涨,大量资金涌入,成交量也随之放大。然而,经过一次短期的回落调整后,尽管股价再次上升并且攀越过上次的高点,但成交却已大不如前,这反映出买方的力量在逐渐减弱。

那些对前景缺乏信心以及错过了上次高点获利回吐的投资者,或者是在回落低点进行短线投机买入的人,纷纷选择沽出手中的股票,进而导致股价再次回落。到了第三次的上升阶段,那些后知后觉、错过了前面上升机会的投资者虽然参与进来,但股价却无力升越上次的高点,同时成交量进一步下降,这时基本可以确定过去的乐观情绪已完全扭转过来,市场的主导力量开始向卖方倾斜。

所以说,头肩顶形态是上涨行情尾声的一种看跌形态,它预示着市场趋势即将转向,对于投资者判断市场顶部有着极为重要的提示作用,一旦该形态出现并确立,往往意味着股价后续大概率会进入下跌通道,投资者需要警惕风险,及时调整投资策略。

(四)操作要点提示

(四)操作要点提示在实际操作中,面对头肩顶形态有以下几个关键要点需要投资者重点关注。

第一,要时刻警惕形态雏形出现。当股价第二次回升形成的高点对应的成交量比前一个高点低时,就已经暗示了头肩顶出现的可能性;而当第三次回升股价没法升抵上次的高点,且成交继续下降时,有经验的投资者就应该引起重视,可考虑先适当卖出部分筹码,减轻仓位,做好应对后续可能下跌的准备。

第二,关于颈线突破后的情况。颈线被跌破时,不一定需要成交量增加来配合,但倘若成交在跌破时激增,那就更能显示市场的抛售力量十分庞大,股价会在成交量增加的情形下加速下跌。而且在跌破颈线后,可能会出现暂时性的回升(也叫回抽),不过这种暂时回升基本不会超越颈线位置。若股价击破颈线 3 天后不能收于颈线上方,头肩顶形态才算真正成立,但如果等到这时才停损离场,往往损失就已经比较大了,所以投资者要提前做好决策。

第三,头肩顶形态突破颈线后有两种常见走势,一是突破颈线后有一个回抽,这时就会出现明显的两个卖点,第一个卖点是在颈线刚被跌破时,第二个卖点则是在回抽受颈线压制再次下跌时;二是突破颈线后一路直泻,那这种情况下就只有一个明显的卖点出现,即颈线被突破时。

第四,投资者不能只关注日 K 线图中的头肩顶形态,对于周 K 线图、月 K 线图出现的头肩顶更要高度重视。因为头肩顶对多方杀伤力度的大小,与其形成时间长短成正比,如果周 K 线图、月 K 线图形成头肩顶走势,说明该股中长期走势已经转弱,股价将会出现一个较长时间的跌势,对投资组合的影响更为深远,需要投资者更加谨慎地应对。

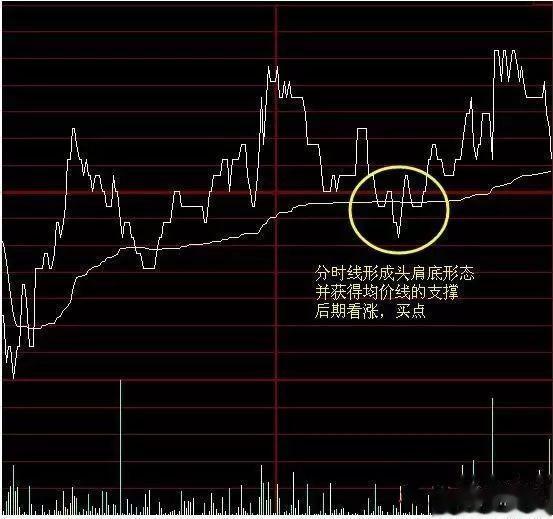

二、头肩底形态全知晓 (一)形态特征概览

(一)形态特征概览头肩底形态是一种典型的趋势反转形态,通常在行情下跌尾声中出现,属于看涨形态。它的图形主要由左肩、底、右肩以及颈线这几部分构成。

具体来看,股价先是从某一位置开始下跌,形成第一个波谷,这个过程中成交量会出现放大迹象,而在波谷最低点回升时成交量则有减少的倾向,这便构成了 “左肩”。接着,股价再次下跌,并且跌破了左肩的最低点,之后随着股价继续下挫,成交量和左肩相比有所减少,说明下跌动力有所减小,随后股价反弹,成交量比左肩反弹阶段时放大,冲破下降趋势线,形成 “头部”。

当股价回升到左肩的反弹高点附近时,出现第三次的回落,这时的成交量很明显少于左肩和头部,股价回跌至左肩的低点水平附近时,跌势便基本稳定下来,形成 “右肩”。最后,股价正式发动一次升势,伴随成交大量增加,有效突破颈线阻挡,整个形态便宣告完成,一波较大涨势即将来临。

值得注意的是,头肩底形态的三个波谷成交量是逐步放大的,这一点与头肩顶形态有着明显区别,而且头肩底形态突破颈线时必须要有量的剧增才能算有效,其颈线常常向右方下倾,如果颈线向右方上倾,则意味着市场更加坚挺。

(二)形成过程分析

(二)形成过程分析头肩底形态的形成过程有着清晰的阶段变化以及相应的成交量特点,下面为大家详细解读。

首先是左肩形成阶段,股价处于空头市场中,看空做空的力量不断下压股价,使其连创新低,期间出现一定递增成交量。不过,由于已有一定的跌幅,股价会出现短期的反弹,但反弹时成交量并未相应放大,主动性买盘不强,形式上还受到下降趋势线的压制,左肩就此出现,在这个阶段,成交量在下跌过程中会放大,而在左肩最低点回升时则趋于减少。

接着进入头部阶段,股价在第一次反弹受阻后,又再次增量下跌且跌破了左肩的最低点,在下跌过程中成交量再次随着股价下跌而削减,但整体头部的成交量较左肩为多。之后股价从头部最低点上升时,成交量有增加的趋势,进而冲破下降趋势线,头部形态完成。

随后就是右肩阶段,股价第三次反弹再次在第一次反弹高点处受阻,又开始第三次下跌,不过这次股价到与第一个波谷相近的位置后就不再继续下行,成交量出现极度萎缩,此后股价再次反弹形成第三个波谷,也就是 “右肩”,第三次反弹时,成交量显著增加。

最后是突破阶段,用直线连接第一次反弹高点和第二次反弹高点,就构成了阻碍股价上涨的 “颈线”。当股价第三次反弹时,会在成交量配合下,冲破这根颈线,使股价站在其上方,并且收盘价突破颈线幅度超过该股市价 3% 以上,才算是有效突破,至此头肩底形态正式形成。

(三)市场含义讲解

(三)市场含义讲解头肩底形态蕴含着重要的市场多空力量变化信息,它是市场趋势反转的一个重要信号,往往会在熊市的尽头出现。

在初期,股价一次再一次地下跌,第二次的低点(头部)显然较先前的一个低点(左肩)更低,但很快地掉头弹升,这反映出看好的力量正逐步改变市场过去向淡的形势。尽管此时卖方力量仍在主导,使得股价再次回落,但回落的低点(右肩)已经没有跌到上次的低点(头部)水平便获得了支持而回升,这意味着空方力量在逐渐衰竭,多方力量开始积聚。

当两次反弹的高点阻力线(颈线)被打破后,显示看好的一方已完全把淡方击倒,买方代替卖方完全控制整个市场。所以说,头肩底形态对于投资者把握底部买入时机有着极为重要的参考价值,它提示着市场趋势即将从下跌转为上涨,一旦该形态确立,后续股价大概率会开启上升通道,投资者可以择机入场,分享市场反转带来的红利。

例如,当最近的一个低点的成交量较前一个低点为高时,就暗示了头肩底出现的可能性;当第三次下跌股价未降到上次的低点,成交继续上升时,有经验的投资者就会把握机会建仓。而当头肩底颈线击破时,更是一个真正的买入讯号,虽然此时股价和最低点比较,已提升了一定的幅度,但升势只是刚刚开始,未建仓的投资者可以继续买入,而且还可以根据这一形态的最少升幅量度方法预测股价会升至哪一水平,具体做法是从头部的最低点画一条垂直线到颈线,然后在完成右肩突破颈线的一点开始,向上量出同样的长度,由此量出的价格就是该股将上涨的最小幅度。

(四)操作策略分享

(四)操作策略分享在实际操作中,依据头肩底形态可以制定出以下一些实用的操作策略。

对于激进型投资者来说,股价放量冲破颈线时,是第一个买点。不过需要注意的是,这时买入存在一定风险,如果股价向上突破颈线时,成交量并没有显著增加,那很可能就是假性突破,这时应该逢高卖出,考虑暂时退出观望。

而稳健型投资者则可以等待股价冲破颈线后回抽,并在颈线位置附近止跌回升,再度上扬时,进行加码买进,这通常被视为第二买点。但也有走势强劲的黑马股,突破之后不会做回抽动作,这种情况下可能会踏空,所以投资者需要结合多方面因素来综合判断。

另外,止损设置也很关键,一般可以将止损位设置在头肩底形态的头部,也就是该形态的最低点下方,因为只有最低点被向下穿越才能认为头肩底形态失败。不过在实际走势中,当以突破点作为入场点位时,如果整体头肩底形态的垂直幅度太大,直接以下破最低点作为止损设置,可能会影响到盈亏比或者使潜在亏损幅度过大,这时就需要根据具体情况在头肩底上破后寻求其他合理的止损价参考线。

同时,投资者还需关注头肩底形态的变体情况以及成交量的配合等因素,若是股价向上突破 “颈线” 时成交量并无显著增加,很可能是一个 “假突破”,要及时做出应对决策,避免不必要的损失,并且要结合大盘走势、个股基本面等多方面情况,谨慎进行操作,把握好这一趋势反转形态带来的投资机会。

三、头肩顶与头肩底形态对比 (一)图形特征对比

(一)图形特征对比头肩顶与头肩底形态在图形外观上,有着明显的相似与不同之处。

相似点在于,它们都由左肩、头部、右肩以及颈线这几个关键部分构成,整体形状上呈现出一种对称感,就好像一个正放,一个倒置的模样。比如,头肩顶是先有上升阶段形成左肩,再创新高形成头部,接着回落形成右肩;而头肩底则是先下跌形成左肩,继续下探更低点形成头部,之后回升形成右肩。

不同点方面,首先在各部位对应的高低位置上有差异,头肩顶是头部为最高,左右肩依次稍低;头肩底则是头部处于最低位置,左右肩依次稍高。并且,头肩顶形态往往出现在上涨行情的末期,是一种预示着行情可能反转下跌的形态;而头肩底通常在下跌行情接近尾声时现身,属于止跌反转的看涨形态。例如在 K 线图中,头肩顶形态的股价走势是从高位逐步构建出各部分,而头肩底形态则是从低位慢慢呈现出相应结构,二者在图形所对应的股价阶段上截然不同,投资者可以通过观察整体所处的股价走势区间以及各部位的高低排列顺序,清晰地区分头肩顶与头肩底形态。

(二)成交量特征对比在成交量特征方面,头肩顶与头肩底形态存在着显著区别。

头肩顶形态的成交量呈现出递减的态势。在左肩形成时,股价刚开始上涨,市场参与热情较高,此时成交量往往较大;当股价回落之后再次上升形成头部时,虽然成交也会增加,可相较于左肩部分的成交量峰值,已经有所减退了;而到了右肩阶段,随着股价第三次上涨但幅度达不到头部高度又回落,这时的成交量相对来说是最小的,反映出股价上升时追涨力量越来越弱,市场情绪逐步降温。

反观头肩底形态,其三个波谷成交量是逐步放大的。在左肩形成过程中,股价下跌时成交量会出现放大迹象,而在左肩最低点回升时成交量则有减少的倾向;接着形成头部时,股价从更低点回升,成交量较左肩反弹阶段时放大;当股价回升到左肩的反弹高点附近后出现第三次回落形成右肩,这时成交量很明显少于左肩和头部,不过在右肩再次反弹时,成交量又会显著增加,尤其是在突破颈线时,必须要有量的剧增才能算有效突破,这显示出多方力量在不断积聚,推动股价后续上涨。

总体来说,头肩顶是上涨无力伴随成交量渐次减少,头肩底则是下跌后多方力量汇聚,成交量逐步放大来助力股价反转向上,二者成交量变化趋势刚好相反,投资者可以依据成交量的这一特点来辅助判断形态的形成及有效性。

(三)市场意义及操作区别头肩顶与头肩底形态在市场意义上分别代表了不同的趋势反转方向,这也决定了投资者面对它们时应采取不同的操作策略。

头肩顶形态是上涨行情尾声的一种看跌形态,它意味着市场买卖双方的力量发生了转变,从起初买方主导推动股价上升,到后来卖方力量逐渐占据上风,预示着市场趋势即将从上涨转向下跌。对于投资者而言,一旦发现头肩顶形态出现并确立,就需要警惕风险,及时调整投资策略,寻找卖点。比如在右肩附近,当行情走势显现出疲态时,盘感或危险意识好的投资者就可以进行相应的减仓操作;而当股价或指数向下突破颈线时,更要果断砍仓离场,避免后续更大的损失。

头肩底形态则常常在熊市的尽头出现,属于看涨形态,体现了市场中空方力量逐渐衰竭,多方力量开始积聚并最终占据主导的过程,是市场趋势反转向上的重要信号。投资者面对头肩底形态时,要把握买点来抓住股价后续上涨带来的机会。对于激进型投资者来说,股价放量冲破颈线时,是第一个买点,但这时买入存在一定风险,如果股价向上突破颈线时成交量并没有显著增加,那很可能就是假性突破,这时应该逢高卖出,考虑暂时退出观望;而稳健型投资者则可以等待股价冲破颈线后回抽,并在颈线位置附近止跌回升,再度上扬时,进行加码买进,不过要是遇到走势强劲的黑马股,突破之后不做回抽动作,就可能会踏空,所以需要结合多方面因素综合判断。

总之,头肩顶提示着风险与卖出时机,头肩底则蕴含着机会与买入时机,投资者准确理解二者的市场意义并掌握相应操作策略,对投资决策有着重要的指导作用。

四、实战案例分析 (一)头肩顶形态实战案例

(一)头肩顶形态实战案例下面以贵州茅台(600519)在某一阶段的走势为例来看看头肩顶形态在实战中的情况。在 2021 年年初到年中这段时间,贵州茅台的股价走出了较为典型的头肩顶形态。

起初,股价从 2000 元左右开始上涨,伴随着较大的成交量,这一阶段形成了左肩,市场上投资者热情较高,纷纷买入推动股价上升,随后股价出现了一定程度的回落。接着,股价再次发力上涨,并且超过了左肩阶段的高点,最高触及到了 2600 多元,不过这一过程中成交量虽然也有所增加,但相较于左肩部分成交量的峰值,已经明显减退了,股价达到高点后又再次回落,这个高点便构成了头部。之后,股价经历第三次上涨,这次上涨幅度没能达到头部的高度,在 2200 元左右就再次回落了,而且此时的成交量相对来说是最小的,右肩就此形成。而颈线呢,连接左肩和头部回调低点,大致在 2000 元附近形成了一条水平线。

当股价第三次上冲失败回落,并击破这根颈线后,头肩顶形态正式宣告成立。后续股价便开启了下跌趋势,一路向下调整,最低跌到了 1500 多元。从这个案例可以清晰地看到,头肩顶形态确实如理论中所讲,是一种看跌信号,反映出股价上升时追涨力量越来越弱,市场趋势发生转变,投资者若能在形态确立时及时减仓或者清仓离场,就能有效规避后续下跌带来的损失。

再看中国平安(601318),在 2007 年大牛市末期也呈现出头肩顶形态。当时股价先是快速上涨,形成左肩时成交量极大,市场一片火热。之后股价短暂回调后再度冲高形成头部,不过成交量已不如左肩,股价再回落。随后第三次上涨形成右肩,成交量进一步缩小,等股价跌破颈线后,就开启了漫长的下跌周期,股价从百元之上一路跌到几十元,可见头肩顶形态对于判断股价顶部以及后续走势有着重要的参考价值,投资者需要密切关注此类形态的出现,提前做好应对策略。

(二)头肩底形态实战案例以三一重工(600031)为例,在 2015 年股灾之后的一段时期,其股价走势呈现出头肩底形态。股价先是从高位一路下跌,在下跌过程中形成第一个波谷,也就是左肩,这期间成交量在下跌时出现放大迹象,而在左肩最低点回升时成交量则有减少的倾向。

接着,股价再次下跌,并且跌破了左肩的最低点,随后随着股价继续下挫,成交量和左肩相比有所减少,说明下跌动力有所减小,之后股价反弹,成交量比左肩反弹阶段时放大,冲破下降趋势线,形成了 “头部”。当股价回升到左肩的反弹高点附近时,出现第三次的回落,这时的成交量很明显少于左肩和头部,股价回跌至左肩的低点水平附近时,跌势便基本稳定下来,形成 “右肩”。

最后,股价正式发动一次升势,伴随成交大量增加,有效突破颈线阻挡,整个形态便宣告完成。此后三一重工的股价开启了一波较大的涨势,从底部的几块钱一路上涨到十几元,充分体现了头肩底形态作为看涨信号在实战中的作用,也提示投资者在发现此类形态时,要把握好买点,抓住股价后续上涨带来的机会。

又如万科 A(000002)在 2008 年底至 2009 年初期间,同样出现了头肩底形态。股价在前期熊市中不断下跌后开始筑底,逐步形成左肩、头部和右肩的结构,在右肩构建完成后,伴随着成交量的显著放大,股价突破颈线,随后便开启了一轮上涨行情,验证了头肩底形态对于市场趋势反转的预示作用,投资者若能及时识别并介入,就能获取可观的收益。