“以身试药”减肥的博瑞医药董事长,又有令市场注目的“大动作”。

博瑞医药5月7日发布公告,公司向特定对象进行股票增发,董事长袁建栋将全额认购本次发行的所有股票,金额不超过5亿元,认购均价为22.56元/股(较最新收盘价折价约36.45%),所募集资金全部拟用于补充流动资金和偿还银行贷款。

更令人注目的操作是,2022年11月博瑞医药也曾做过一次增发,募资金额约为21.98亿元,公司宣布要调整部分募投资金的使用计划,缩减了吸入剂及其他化学药品制剂生产基地及研发中心的投入规模,转而将缩减出来的1.086亿资金投入GLP-1减肥创新药的研发和相关生产基地的建设。

但从董事长“以身试药”宣传自家GLP-1管线和变更募投项目资金来看,博瑞医药的未来主攻重心正在往“减肥药”转移,夸张一点的被投资者戏称为“梭哈”。当然,这是玩笑话。

这些操作,似乎都是经过公司缜密的考量的。

当然,这一操作市场资金也挺买单,博瑞医药5月7日股价上涨7.25%,收报35.5元/股。

01 博瑞医药为何走上这条路?博瑞医药是一家以高壁垒中间体、原料药为核心的高端制药企业,之所以用“高端”来描述,是公司聚焦特色原料药、高端化学仿制药和创新药品种的研发。

目前,博瑞医药已实现从“原料药起始物→cGMP 高难度中间体→特色原料药→制剂产品”的全产业链覆盖。

据2023年公司财报显示,公司实现收入约11.8亿,同比增长15.94%,扣非归母净利润1.86亿,同比减少12.79%。

其中,原料药产品收入8.85亿,制剂产品收入1.38亿元,海外权益分成收入和技术收入分别为6190.34万元和7580.48万元,原料药产品仍然是博瑞医药的核心收入来源,占总营收75%。

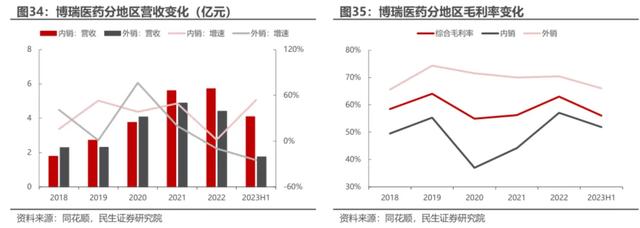

纵览博瑞医药近几年的财务数据,2021年以前呈现营收和利润稳步提升的态势,2021-2023年期间,公司营收止步不前,利润端也围绕2亿元的规模上下波动。

尤其在2020-2021年(2020年为博瑞医药制剂商业化第一年),博瑞医药的抗真菌(如卡泊芬净等)和抗病毒类制剂(如恩替卡韦等)上市后快速放量,带动公司相关原料药产品收入快速增长。

2021年后,公司抗病毒类产品恩替卡韦原料药收入受到下游需求波动影响,同时抗真菌类产品价格有所下滑,公司原料药核心两大收入细分明显下滑。

高难度仿制药的研发具备一定的壁垒,可以通过药物悬崖到期并抢得首仿、国产替代和集采政策来促进制剂产品的放量,从而实现原料药的快速提升。但这样的模式想要可持续发展,难度可能是“地狱级”的,行业企业必须通过不断的布局和快速研发大量的仿制药品种管线实现“新老交替”,另外业绩的不确定性也来源于上游原材料的周期性、下游竞争格局恶化以及需求的萎缩。

另一角度看,截至2024年4月12日,原料药板块PE(TTM)为28.14倍,原料药企业不仅业绩稳定性不足和业务体量扩张较难,而且市场给的普遍估值不高。

博瑞医药显然意识到了这个问题。

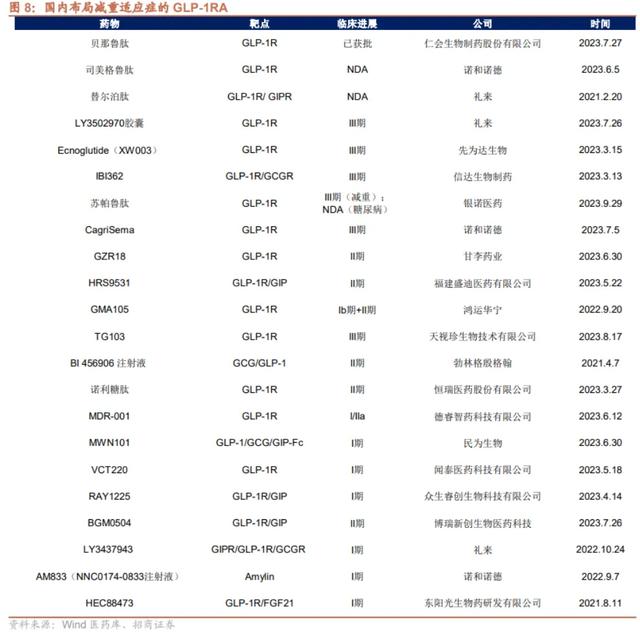

在创新药领域,公司构建了偶联药物技术平台以及药械组合平台,不仅已将多肽偶联药物BGC0222的国内权益授权给苏州天马医药,而且将GLP-1多肽类降糖药BGM0504注射液推进至临床二期,成功成为国内GLP-1双靶点药物在研药物第一梯队领头羊。

正因为GLP-1创新药的进展,市场资金一度将博瑞医药市值推至200亿附近,公司对应2023年静态市盈率超过100倍。

02 多肽产业的“含金量”除了估值层面的“益处”,入局多肽领域,对于博瑞医药亦十分有吸引力,可以从竞争格局、盈利能力和产品几个方面进行论证。

目前,国内多肽企业数量在数百家左右,看似非常“红海”,实际上真正有核心竞争力的头部企业并不多。

国内大多数多肽企业核心品种均为低于10个氨基酸的初级原料产品,高端长链多肽依赖进口。

纵视国内,大多数多肽制剂企业的产品几乎为专利到期或未在国内申请专利的多肽品种,2019年数据显示如胸腺五肽、生长抑素、醋酸奥曲肽等品种的原料药的激活备案企业分别超过55家、19家、19家,同质化竞争较为激烈。但值得注意的是,个别高难度仿制品种原料药的合格国内供应方仍然较少,如卡贝缩宫素、亮丙瑞林、依替巴肽、醋酸阿托西班等仿制原料药国内供应方均在5家以内。

所以对于在小分子高难度仿制药摸爬滚打多年的博瑞医药而言,入局多肽并不算晚。

过去5年,博瑞医药毛利率大部分时间都在54-58%区间波动,而从多肽原料药及制剂产品的盈利能力看,高于小分子产品。

以诺泰生物为例,其2022年以前(当时营收核心板块以小分子定制业务为主)毛利率均低于60%,随着自主选择产品(多肽类业务)业务规模提升,使其毛利率提升至60%以上的水平,并且2024Q1毛利率进一步提升至67%以上。

据诺泰生物管理层介绍,毛利率的提升主要因为GLP-1产品的定价较高,毛利率普遍在70-80%,同时公司生产技术的优化也有影响。

从另一个多肽企业翰宇药业的例子审视,其核心收入主要源于多肽制剂与原料药,在核心多肽制剂受到集采影响之前,公司的整体毛利率普遍在75%以上,盈利能力很强。

最后从多肽的产品端来看,同为仿制药,小分子与多肽生命周期差距不大(多肽产品工艺壁垒较高,可能更长),但最终难逃集采受到规模影响的命运。博瑞医药则是从自身的GLP-1创新药产品切入,并未雨绸缪投建产线(建成后可达产3.5亿支BGM0504),未来即便产品市场份额不大,也能够借此介入多肽原料药及制剂领域,也算是双重保障。

03 余味:BGM0504能够抢到多大的市场份额?截至年报披露日,GLP-1/GIP抑制剂BGM0504处于临床二期阶段,注射液2型糖尿病治疗及减重适应症已完成全部受试者入组,而其中糖尿病适应症5mg剂量组受试者已全部出组,10mg剂量组剩一例尚未出组。

参考国内GLP-1减肥药物二期24周临床终点设置,预计BGM0504有望在2024年底或2025年初完成临床。

信达生物玛仕度肽已完成的三期临床,主要终点设置了32周以及48周的数据,也就是说最理想的情况下公司需要在2025年底或2026年初申报上市,再经历一年的审批期,那么真正商业化需要等到2027年。

从3年内的竞争格局审视,信达生物的玛仕度肽大概率成为最快上市的GLP-1双靶点国产创新药,紧随随后将是华东医药的司美格鲁肽生物类似药;快于博瑞医药的三期GLP-1分子层面,恒瑞医药刚刚开了GLP-1双靶点药物的三期临床,到2027年将竞争格局将十分惨烈。

BGM0504这类GLP-1双靶点药物能否成为未来减重市场的有力竞争者?

不能给出100%肯定的答案,但如果需要构筑降维优势,该药物首先必须是“同类更佳”,其次便是比拼生产能力(成本)、患者依从性(半衰期、注射便捷性)等。

BGM0504目前只披露了临床1a期的初步数据,在2.5-15mg剂量递增范围内所有不良反应均为1~2级,未出现3级以上副作用,暴露量高于等剂量替尔泊肽(文献数据),具有线性比例化剂量反应关系;同时,2.5-15mg剂量下给药期末随访(第8/15天)平均体重较基线期下降3.24%~8.30%。

不过在美国,GLP-1双靶点激动剂替尔泊肽的确让诺和诺德的司美格鲁肽感受到了压力,一方面替尔泊肽的减重版本有望在2024年(第一个完整销售年)突破10亿美金销售额;另一方面5月初诺和诺德召开了财报电话会议,其管理层在会议上表示:由于销量巨大加上竞争激烈,诺和诺德计划下调其减肥药Wegovy在美国的售价。

鉴于BGM0504商业化之时国内已有信达生物、恒瑞医药、华东医药等巨头盘踞和同台竞争,届时BGM0504的商业化前景充满了不确定性,除非与国内Pharam联合,或许才能补足公司商业化能力的短板。

结语:无论如何,实控人全额参与公司定增,这确实说明管理层对于公司未来的发展充满信心。不过,具体能否兑现又或者是不是通过炒作股价最后这笔资金由市场投资者(三年后解禁)买单,这或许需要时间先生来验证了。