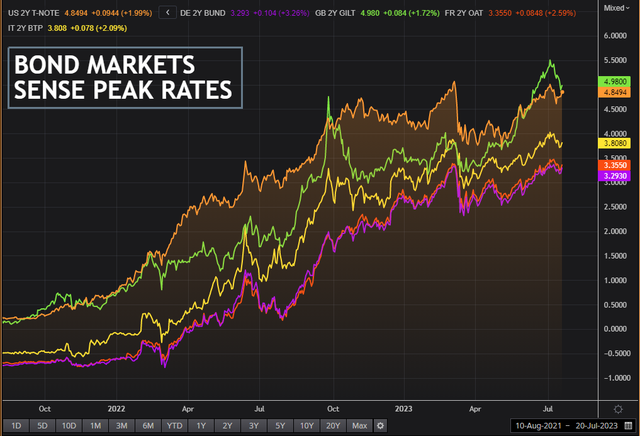

美联储本周利率决议之后或将触及“峰值利率”,但美联储已经开始打另一场仗了,紧缩政策结束的希望恐落空,市场焦点接下来可能会转向这一“硬核”工具……

央行今年暂停加息可能会伴随着资产负债表规模的进一步缩减,即QT(量化紧缩),从而令市场对紧缩政策结束的希望落空,这可能不会让兴奋的债券投资者感到兴奋。QT在过去一年里一直悄无声息地运行,在很大程度上被官方为应对高通胀而大幅加息的喧嚣所淹没。

然而,随着反通胀的加深,各国央行将发现,在当前周期内寻找进行更多政策加息的理由变得更加困难,尤其是在过去一年加息的滞后效应仍在发挥作用,而从现在起进一步加息的影响目前还不确定的情况下。

但在暂停加息方面,央行将面临一项艰巨的工作,即阻止投资者进一步增持债券,并降低更广泛经济领域的借贷成本,抑制对货币政策放松的押注。因为如果通胀仍超过2%的目标,许多政策制定者会认为这为时过早。

至少在口头上,美联储已经在打这场仗,本周美联储可能触及市场认为的“峰值利率”以及一直强调的明年年底之前的“更长时间内更高”的政策利率。

但对美联储资产负债表的管理可能会有所帮助,即使美联储官员们热衷于公开将这一过程与货币政策目标本身分离开来。

在3月份地区银行倒闭带来的压力短暂反弹完全解除后,截至7月13日,美联储8.26万亿美元的资产负债表回到了两年来的最低水平,比疫情高点低了近7500亿美元。这一比例刚刚超过未偿国债的20%,接近2020年初的水平,也接近8年前的水平。

尽管美联储政策制定者认为,调整美联储目前每月950亿美元的缩表门槛很高,但他们也将其视为利率政策的“后备”工具。

与欧洲央行相比,美联储在利率接近峰值、通胀更接近目标的情况下可能会更放心地QT,因为欧洲央行未来的权衡取舍可能更有风险。

英国央行急于削减资产负债表

首先,英国央行副行长拉姆斯登(Dave Ramsden)上周三表示,从9月份开始的一年里,将允许加速削减央行剩余8000亿英镑(约合1万亿美元)规模的资产负债表中的政府债券持有规模。在疫情期间,英国央行的资产负债表最高曾增长了一倍多。

这是因为市场现在预计英国央行的主要利率将在12月达到6%以下的峰值,上周数据显示,英国通胀终于在6月开始回落至8%以下,这是一年来首次,让市场松了一口气。

可以说,如果现在家庭和整个经济都难以承受更高利率所带来的痛苦,那么在没有导致经济深度衰退的情况下,英国央行加快退出对债券市场的支持可能能令其在保持市场流动性相对紧缩的同时停止加息。

拉姆斯登在发表评论时谨慎地表示,不要将英国央行“资产购买工具”的缩减与其核心政策任务混为一谈。他还强调,减持政府债券的步伐将继续通过不再投资到期债券的方式自然上升,因为明年到期的债券数量更多,并且不需要英国央行增加主动出售债券的数量。

他还详细介绍了英国央行的深入分析,该分析显示,在截至2023年第三季度的一年中,有1000亿英镑的英国国债和公司债被抛售,除了政策利率大幅上升的影响外,对债券定价或流动性的额外收紧效应仅为10个基点左右。

不过,尽管他强调,这一过程应保持“渐进和可预测”,而且要在有新的回购工具以防止商业银行准备金出现任何相关的过度消耗的背景下进行,但它肯定会有助于遏制债券市场不合时宜的行动。

英国央行实际上急于削减资产负债表,但它可能会受到其特殊的商业银行准备金报酬制度的影响。

随着英国央行提高政策利率,它也增加了以远低于当前政策利率的收益率购买的债券投资组合的运营损失,因为其向银行支付的准备金将比最初从银行购买的债券获得的回报更低。

即使拉姆斯登认为英格兰银行记录的财政部补偿的损失只是多年来大量转移利润的另一面,但加快削减资产负债表的动力更大。

欧洲央行或将QT作为“妥协”方案

有越来越多的传言称,本周与美联储同时召开会议的欧洲央行可能会审查其缩表战略,作为一种“妥协”举措。

在6月份通胀率仍为5.5%的情况下,由于市场,可能还有政策制定者自己,不确定欧洲央行基准利率是否需要在本周预期的加息25个基点至3.75%之后再次上调,缩减资产负债表可能被视为一种替代方案。

“鉴于政策利率在短时间内以创纪录的幅度上调……围绕更快缩减资产负债表的讨论可能会获得动力”,德意志银行补充称,围绕欧洲央行可能的峰值利率的分歧可能会使围绕资产负债表的“妥协解决方案”变得“活跃”。

他们认为,QT规模的增加理论上应该会导致欧元债券市场的期限溢价上升。