对于房地产有没有泡沫,如果还说没有,那全身上下,嘴巴应该是最硬的。

2022年开始,一二三线城市房价增速已全部跌入负值,回到了2015上半年—居民信贷大扛鼎前的状态。

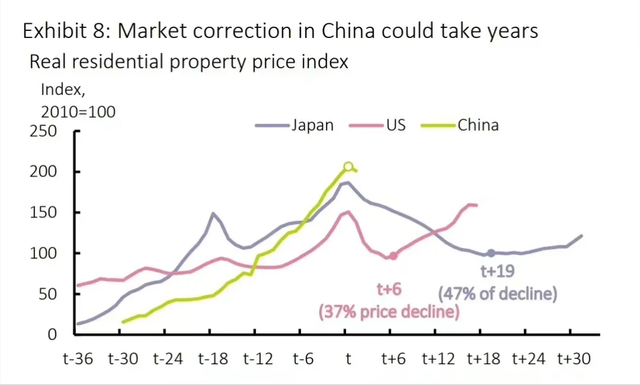

再来看看房价卸鼎对比,美国卸了6年,日本卸了19年,价格分别卸掉37%和47%。

T+3(2021-2024)的我国卸了多少?已经卸了超过40%。

“一线大城市房价最稳,就算跌也不会跌太多” ,日本泡沫经济破裂前很多日本人也这么认为,大城市能不断吸引人才,价格应该会最坚挺。

事实上泡沫形成时,日本6大城市房价(灰线)涨幅远超全国平均水平(紫线),而在泡沫破裂后,其跌幅也远超全国均值,价格波动很大,这其实和大城市房产的高金融属性密切相关。

2021年初开始提醒家人和朋友别再随意买房,但即便是2021下半年已经出现危机,当时也几乎没人相信,房价未来会崩溃式下跌。

为什么?因为过去几十年房价的涨幅,已足够让大部分人相信,房产是最保值的投资品。

那为什么判断房地产泡沫,当时主要观察4个维度:

1、租售比【年租金/房屋总价】

2、房价收入比【房屋总价/人均可支配收入】

3、债务收入比【居民每月(年)债务还款金额/居民每月(年)收入金额】

4、供求比【住房供应量/住房需求量】

前两个指标比较直观,第3个是追踪最频繁的,第4个是最leading的指标。

那已经跌了3年,我们再来观察这些指标的最新数据。

1、租售比【年租金/房屋总价】

一二线城市的租金收益率极低,截至2024年4月,百城住宅租金收益率(租售比)为2.2%,最高的成都也不过为2.75%,大部分核心城市都在2%以下,要知道,这已经是房价下跌3年后的结果。

买房可以收租金,听上去很美好,其实是想多了。

因为从短期看,房子是典型的负债性资产,扣除负债成本后(杭州最新二套房贷利率为3.35%),租金回报率甚至会大幅跑输银行的定期存款(工行最新5年期存款利率为2%)。

假设房价不变,以杭州为例,二套首付25%,简单计算【二套房的真实租金回报率】=2%(杭州实际没有2%)-3.35%×(1-25%)=-0.5125%

可以看到,在近3年租售比上升、房贷利率下降的前提下,一年的租金收入仍不够支付利息,更别说跑赢银行存款了。

所以投资房地产的人,根本不是奔着负收益的【真实租金回报率】去的,就是想等着房价不断上涨,赚本金的相对收益。

如果还不服,我们和全球一线城市进行横向比较。

根据Numbeo2023年9月数据,在全球主要372个城市中,市中心的静态租金回报率平均值为5.14%,中位值为4.50%,外围区的静态租金回报率平均值为5.50%,中位值为4.95%。

即便考虑持有费用后,北上广深,市中心租金回报率不足1.5%,外围区租金回报率不足1.7%,仍远低于纽约的3.1%(3.2%)、伦敦的2.9%(3.4%)、东京的2.5%(2.6%)。

2、房价收入比【房屋总价/人均可支配收入】

根据Numbeo公布的房价平均数据和人均可支配收入,2023年9月,以使用面积计算,即便考虑持有费用后,北上广深市中心房价收入比分别为33、44、37、32,仍远高于纽约、东京、伦敦的12、15、11;外围区房价收入比分别为16、23、16、15,同样远高于纽约、伦敦和东京的7、8、6。

如果还不够直观,对比日本1990年泡沫峰值时期,也才18倍(东京市中心房价是工薪阶层年收入的18倍,东京圈则是10倍),而美国在2008年金融危机之前,房价最贵的加州地区,不过也才年收入的8.5倍。

3、债务收入比(DTI)【居民每月(年)债务还款金额/居民每月(年)收入金额】

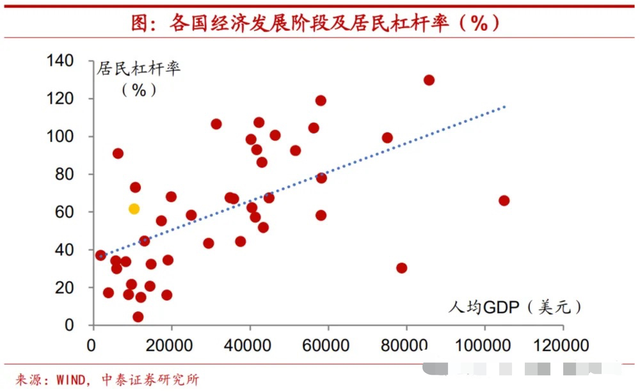

就全球处于相似发展阶段的经济体而言,我国居民杠杆率【家庭部门债务总额/GDP】要高出平均水平18%。

从杠杆率的增量角度来看,近十年我国居民的债务扩张速度在全球名列前茅。2011~2021年间,受住房类贷款快速增长的影响,我国居民杠杆率共计上行33.8%,增幅居于全球首位。

而同时,欧元区、美国等地区的居民部门处于去杠杆的阶段,杠杆率趋于下行,因此与发达经济体居民杠杆率的差距其实是在逐年收窄。

由于不同经济体国民收入分配的差异较大,居民杠杆率水平【家庭部门债务总额/GDP】并不能准确反映居民的债务负担,因为GDP可以理解为经济体总收入,这个总收入要在不同部门之间分配,一部分被政府部门拿走,一部分被企业部门拿走,剩下来的才是居民部门的收入。

所以【居民债务收入比】,能更好地反映实际债务率高低。

可以看到2015那一年,债务收入比加速提升。我国居民债务收入比从2013年的68.7%一路上行至2020年的119.7%,超过日本、美国和德国等发达国家的水平。

债务收入比的急速提升,本质上就是债务增速超过了收入增速,居民端的负债压力不断增长。如果居民部门的债务增速持续高于收入增速,代表泡沫一直在累积。

所以,砖家说房地产是我国的经济支柱,但这根支柱其实挪用了居民部门的未来收入,家庭未来收入被现在的债务本金锁定,就意味着这根支柱逐渐泡沫化,这是金融危机乃至经济危机的前兆。

从居民的偿债比率【居民每年还本付息金额/可支配收入】来看,我国在全球已处于中等偏高水平。自2008年金融危机以来,发达经济体居民部门偿债比率整体呈下降态势,而居民偿债比率快速上行,至2021年末已达到12.2%,超过英、美、日、德等发达经济体。

居民债务指标是我当时追踪最频繁的一个指标,为什么?因为最能预示泡沫的严重程度。

简单理解,举债搞发展本身没有问题,但举债后产生的回报,如果不能覆盖债务成本,那这样的债务支出是没有意义的,未来一定会走向借新还旧。

居民债务无法无止境上涨,一旦出现债务增速下降,离房地产神话的破灭就不远了。

根据中国人民银行,2023Q3,人民币房地产贷款余额同比下降1000亿元人民币,至53.19万亿元。这是2005年有此数据以来的首次同比下降。同期个人住房贷款余额下降4900亿元,至38.42万亿元,为连续第二个季度同比萎缩。

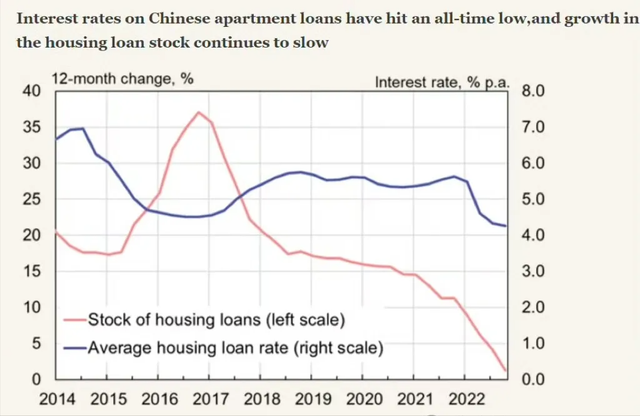

居民信贷增速已经从2017年巅峰时的25%一路降到了5%左右(这也是为什么有的大神在2018年就作出房地产见顶的结论),即便从2022年开始不断降息,也无法阻止居民信贷需求的持续下降。

2024年房贷增速(红线)已经降至接近0,而上一波大扛鼎的峰值在2016年底,增速接近40%。

回过头来看,2016年后居民部门猛冲,其实是被引导对冲红线的去杠杆,近些年扛不动了,也逐渐意识到上了套,开始卸鼎跑路。

对比日本,卸鼎前也是大企业扛不动,个人房贷则接盘大幅上升,扛了5~6年,1989年达到峰值,此时也正好是房价和泡沫的巅峰,市场换手也是最激烈的。

2015年后暴力扛鼎的转折点是非常清晰可见的,居民房贷总量与工资收入,此后脱离线性区,居民暴力加杠杆使得房贷余额与工资收入脱锚,自2021年开始痛苦的再平衡过程(房贷余额一阶导数减小,向收入曲线进行收敛)。

所在来看近3年居民的存款和贷款最新变化,与2016~2018年的顺周期恰好相反,当时是多贷少存(存款厌恶,高负债偏好),随着高负债痛苦的延迟涌现,被金融规律教育,现在是少贷多存(负债厌恶,高存款偏好),之前是倾力扛鼎,现在是自我疗愈。

所有高负债主体,当现金流崩坏时,都会出现利息赤字产生的债务余额自动上升,日本卸鼎后的“借金地獄”描述的就是类似情况,一个80年代暴力扛鼎的日本家庭,当卸鼎后又面临降薪/裁员时,可能连到期的债务利息都还不清,会导致债务总余额自动上升,然后被迫借新债,陷入债务越还越多的地狱状况。

随着债务存量越来越大,每一次小周期刺激后信贷增速峰值都在下降,同样的药量下去,药效越来越差,持续时间也越来越短。

所以,现在最大的矛盾就是对人民群众日益上升的扛鼎需求与人民群众不断下降的扛鼎能力之间的矛盾。

2015~2016年那波逆势暴力加杠杆之所以会发生,一个很重要的基础就是从20世纪末商品房政策启动后只有短短十多年,居民债务和杠杆几乎是从0起步,此后一路快速向上冲,从来没下过。

没有经历过完整的信贷周期,压根没有对债务副作用的切实体会,所以才能冲得这么勇敢,这么洒脱。只有感受过高杠杆后的被动去杠杆过程,才会明白债务的副作用有多痛苦。

而居民资产负债表(尤其是高资产、高债务、低现金流/收入更加脆弱)一旦损坏,修复起来会非常缓慢,因为居民部门只能通过工资性收入(少数人有财产性收入)慢慢填补被透支的债务。

这个过程中同时又会压制经济潜在产出,使得家庭部门的预期收入反而变少。

所以房产,表面看是物理属性的居住场所,再看深一点会发现更是金融属性下的抵押物,再看到最内核属性,其实是嵌套在财政循环中的居民存款与未来收入回收器。

体现在宏观上就是,经济发展模式严重依赖债务驱动,当债务对经济产出的边际效应大幅下滑时,信贷扩张长期刺激房地产市场的反噬性逐渐体现出来,经济增速必然会大幅下滑,并且不具有可持续性。

这个指标我们也可以从房企的角度来看,其实在2013年,原本预期房企未来的日子不太好过,没想到,2015年PBC扩表定向支持,来了一波涨价去库存,硬生生把房企的苦日子变成了好日子。

直到2021下半年,恒大开始爆雷,才发现所谓的资产再怎么多,负债再怎么隐蔽,其实还是要看现金流,现金流不足,资产再多也是摆设。

因为当你开始处置资产的时候,交易对手方一定会狠狠打折来薅羊毛,资产瞬间贬值出现明斯基时刻。

IMF最新报告中专门分析了中国的房地产流动性危机,对金融系统,尤其是对银行系统的潜在冲击:按资产计算,45%的房地产开发商可能无法用盈利来支付其债务,如果其库存价值按照目前的房地产价格进行调整,20%的开发商可能会出现破产情况。

4、供求比【住房供应量/住房需求量】

供求关系,从长周期看,人口结构其实是最领先的先行指标(也是最直接、最深远的指标),日本1970年代中期开始,每年的出生人口就开始大幅下降,此后15年降了近50%,也就是说日本1980年代泡沫巅峰时期,其实是逆着人口结构变化趋势所进行的最后疯狂,出生人口骤降产生的急速老龄化对人口结构的冲击,使得扛鼎动能的下降不可避免。

先参考日本当时人口萎缩与大幅增加的房屋空置量。

可以看到人口增速在1970年代中期就已经触顶并持续下跌,但随后80年代房地产泡沫还在逆势往上吹,在可预见的未来里(至少本世纪内),人口结构几乎不可能逆转,老龄化还会不断加剧,空置房屋也会不断上升,所以上世纪80年代那波扛的也是世纪鼎。

日本的实际房价,到现在也只收复了总跌幅的25%左右,而这收复的25%还是在2012年安倍经济学暴力刺激后的结果,现在基本也就1980年的水平,本世纪内超越历史峰值的可能性都很低。

再来看我国和日本的劳动力人口变化趋势对比,日本1994年过峰,CN2015年过峰,差20年。

2022年我国一线城市人口也是首次同步转负。

联合国对我国未来劳动人口趋势的预测不断下调。

各国劳动年龄人口下降幅度排名(2030-2005),我国第三,仅次于沙特和新加坡。

从长周期视角看国内城市住房需求变化,未来将随着人口结构的变化(深蓝)而持续下降,所以2015年后的那一波饮鸩止渴,也是逆势大扛鼎,实际居住需求其实已经触顶下降。

但依然利用价格上涨预期(涨价去库存,叠加通胀恐慌引导),靠房地产投资(灰色)和置换需求(浅蓝)支撑,与居民部门大抗鼎正好共振(2017~2018居民扛鼎最猛的时候恰好就是总住房需求的峰值),让居民部门加了几十万亿的杠杆,把未来几十年的现金流贴现进去,在长周期接最后一棒,锁住流动性,然后一路向南。

历史总是惊人的相似,中日购房主力人口的峰值恰好就是整个房地产市场扩张的峰值,日本在1988年左右,我国在2018年左右,刚好相差30年。

购房主力人口的上升是自主需求上升的基础,带动了整个市场的正反馈扩张,而当这种扩张形成时,价格上涨,投资性需求也很容易会随之上升,进一步扩大了正反馈,投资性需求起到了类似放大器的效果,中日的房地产市场峰值都是由自主实际需求与投资性需求共振所形成的,相当于两个浪的叠加,放大了整个周期的波动。

顺周期时,自主需求叠加投资需求,同时往前冲,双抗鼎不断夯实正反馈,逆周期时,自主需求下降叠加投资需求撤退,同时双卸鼎。所以整个周期波动会很大,自住需求是波动需求,而投资性需求无论在扩张还是收缩周期,都起到了放大波动的作用。

40%的首套购房者年龄处于25-34岁之间,而这个年龄组的人口总数恰好在2017年触顶,和大抗鼎力度基本上同频共振,此后一路显著下降,2030年将从峰值卸掉30%(约5000万)。

所以城市住宅需求变化趋势,基本没悬念,只是下降速度的问题,2018年附近抗的基本就是世纪大鼎,未来人口因素产生的影响会越来越明显,现在只是刚过平衡点的早期阶段。

IMF预测未来10年新房需求和2012-2021年相比卸掉35%-55%。

最严重的地方新开工会卸到30%都不到,甚至0%(蓝柱),也就是说哪怕新开工清零了,新增刚需也无法消耗掉存量的库存+投机者的抛盘。

再来看曾经的国际金融中心,高力国际的数据显示,四月份香港甲级写字楼空置率接近15%,是2019年水平的三倍多,超过曼哈顿和新加坡分别为12.5%和4.6%的空置率水平。

李嘉诚的长江集团中心写字楼空置率约为25%,李兆基的在建写字楼The Henderson出租率仅为30%。

世邦魏理仕估计,未来三年市场将至少有700万平方英尺的甲级写字楼入市,疫情之前的年吸收率只有180万平方英尺,看来需要数年时间才能消化新供应。

房价还会跌吗?应该有了答案。

可以看到,4个指标中,【租售比、房价收入比】这2个指标还远没有看到见底的迹象,而【债务收入比、供求比】这2个指标未来还有一段非常漫长的再平衡过程。

人口结构巨变【Demographic Transition】+居民部门之前急速加杠杆产生的债务积压副作用【Household Debt Overhang】,将不断瓦解传统叙事构建的长程相关性。

最后来总结下,目前面临的困境:

想要维持房价,就必须稳住居民债务,同时提高居民收入(房价必须要靠不断填入居民债务/居民收入来支撑)。

但目前居民收入增速,又远低于居民卸鼎速度。

为什么居民收入增速低?因为内需没有起来,承载不了产能,只能让企业出海去外面拼价格。

为什么内需起不来?前面已经解释过,当居民债务增速持续高于收入增速,其实就是挪用了未来的收入,而内需所对应的支出一定是在收入范围内的(还有一个关键就是既得利益的阻力)。

换句话说,砖家说的房地产是经济支柱,其他行业都被房地产祸害完了,可不就是经济支柱了?

同时高企的居民债务,以及悲观的预期收入,又导致生育率断崖下降,而生育率断崖下降和老龄化超预期加速所带来的人口结构巨变,又是信贷扩张的一个硬约束。

这里提一句,砖家总把这种逻辑反过来说,现在的年轻人只想享受生活,不愿吃苦,本质上都是流氓逻辑,明明是年轻人被降薪裁员,没有收入增长预期,谁愿意生孩子?

一旦房价开始下跌,预期自我强化,就会形成更大的跌幅,然后变成硬着陆。

所以真正的软着陆,是要让经济摆脱房地产束缚,实现全民收入上涨,对冲房价泡沫。放弃房价信仰,竟然是为了托住房价泡沫,有点自己拔自己头发,离开地球表面的感觉。

总有人认为,2012年人口红利开始逐渐消失之后,幸亏还有房地产突出,经济增速没有断崖下滑。其实早在2018年,房地产对经济的整体作用已经转为负数,但仍走不出惯性路径和贪念。

恰恰是因为不断地强化保房价的理念,才使得经济一直没有走出下行的态势。

最后,为什么房地产泡沫直到2021下半年才被戳破?

大概是因为,人口红利加上人民的吃苦耐劳和忍辱负重,在这个地球上绝无仅有。

评论列表