原创首发 | 金角财经(ID:F-Jinjiao)

作者| 塞尔达

在投资中有一条至关重要的金科玉律——“做时间的朋友,靠不折腾攒钱”。

对于大部分普通投资者来说,参与基金定投,是学习这条投资哲学、实现慢慢变富目标的简单、有效途径。

什么是基金定投?

基金定投指在固定时间里,以固定或者不固定金额投资特定基金,类似于银行零存整取的一种投资方式。这种投资模式能够帮助投资者,特别是“月光的后浪一族”,从每个月收入中拿出一部分进行定期投资,类似“强制储蓄”,积少成多。

作为越来越多人选择的资产配置方式,基金定投尤其适合没有时间做证券分析研究的上班工薪族。

比如,初入职场的年轻人通常工资并不高,可以选择定投稳健型基金,分散风险同时获得一定收益,形成长期理财计划,慢慢积累自己的第一桶金;

而工作够一定年限的上班族,收入开始稳定,也有一定闲钱进行投资,就可以选择股票型基金或者混合型基金,根据自身风险承受能力制定理财计划,进一步获得长期收益。

更方便的是,考虑到上班族普遍缺乏时间盯盘,现在很多投资平台还设有类似“自动定投”功能,可以实现每月/每周“自动”投资,可谓是“懒人理财”神器。

比如易方达就推出“智能定投”,可以网上交易设置投资计划,约定每期交易时间、交易金(份)额、交易基金、交易申请类型等,甚至还能设置根据行情走势灵活调整每期投资金额。

同时,基金定投也适合对未来有特定规划的家庭族,比如父母想为孩子储存出国留学的钱,或打算几年后购买新车,都可以通过在家庭收入中预留一部分资金进行基金定投来实现目标。

以买车为例,若计划是日后花20万买车,采用四种不同收益特征的指数作为定投标的,参照过去十个完整年度年化收益进行模拟测算,情况如下:

数据来源:Wind,易方达投资者教育基地;该测算采用复利计算,假设每月第一天为定投日,收益按月末计算。测算公式为:月定投额= =A/((1+r/12)*(((1+r/12)^(12*n)-1)/(r/12))),其中A为预期到期本息和,r为预期年平均收益率,n为定投年限。

从以上计算看到,若想在十年通过定投偏股混合型基金指数达成20万买车目标,那只需每月定投733.80元,对大部分家庭来说是一个负担并不重的理财规划方案;

至于资金相对充裕的家庭,则可考虑每月定投不足2500元到偏股混合型基金指数,把实现买车目标的时间缩短一半至5年。

此外,基金定投还适合为退休做规划的投资者。

对于即将退休的人来说,基金定投可以作为退休养老的重要途径,这类人群可以选择权益类资产占比较小的基金,争取获得相对稳健的收益。

基金定投的好处

基金定投可以平摊“择时”影响,控制投资风险。

基金定投一般采用的是定期定额(大部分是定额)、分批买入的方式,由于买入时间点不同,投资成本可以在一段时间里分摊,从而不至于出现单笔投资买入过高的场景,避免了投资后短期内遭遇收益大幅波动的局面;

此外,定投也有助于减少非理性的追涨杀跌行为,牛市分享上涨收益,熊市积累低价筹码。

举例来说,假如投资者看好某只基金,在看好时该基金净值是1元,此后第二个月净值上涨到1.5元,第三个月净值又跌回到1元,第四个月净值下跌至0.5元,第五个月净值最终重新回到了1元。

这样折腾一圈后,尽管净值没有发生变化,但定投与一次性投资却有截然不同的结果。

一次性投资情况下,投资者用15000元一次性申购,得到15000份份额,持仓成本为1元;

若把15000元分5个月、每个月3000元做定投,每月得到的份额分别为3000份、2000份、3000份、6000份和3000份,总计份额是17000份,持仓成本只有0.88元,比不做定投降低了12%。

如果该基金最终如投资者所愿上涨,显然定投的投资收益率会更高;而若投资者判断有误,该基金随后表现不理想,但由于成本更低,定投方式也让这名投资者获得明显的安全垫。

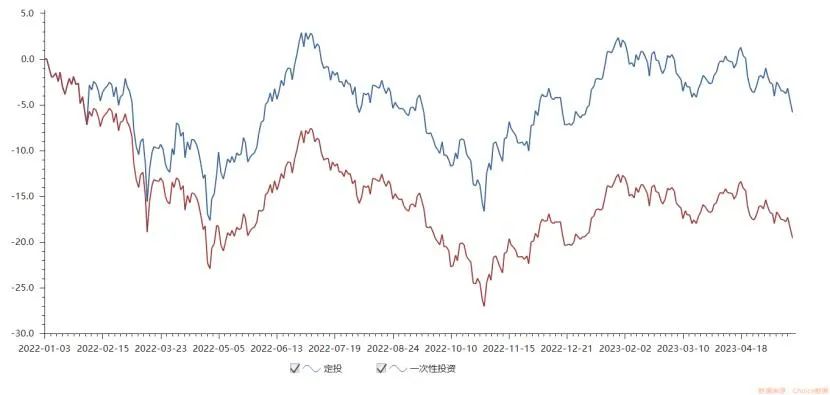

这个道理在实盘回测中同样得到反映,我们以一个沪深300ETF为例。

假设由2022年1月1日起,每月初用1000元参与定投这个沪深300ETF,截至今年5月24日,基金定投在同期沪深300指数跌幅超20%的熊市下,亏损金额也在1000元内,亏损幅度只有5.88%;

但如果一次性投资该ETF,亏损金额将超过3300元,亏损幅度接近20%。

定投在控制投资风险、提供安全垫方面的表现,可见一斑。

数据来源:Choice

此外,从净值曲线看,基金定投跑出来的业绩表现,无论是波动率还是最大回撤情况,都明显要好于直接投资该ETF。

如何有效定投

当然,尽管定投能拉平择时影响,但最终能否赚钱,归根到底还是取决于基金长期业绩。

如果基金长期业绩差、净值表现一直疲软,那无论定投策略如何精细,最终也难有满意的回报;只有投资长期业绩优秀的产品,持续积累的份额才能最终绽放收益,才能发挥复利效应,摘取时间的玫瑰。

中长期看,我国股票、债券等主要资产类别的整体收益趋势是向上的,意味着具备开展有效基金定投的先决条件。

数据来源:Wind,易方达投资者教育基地

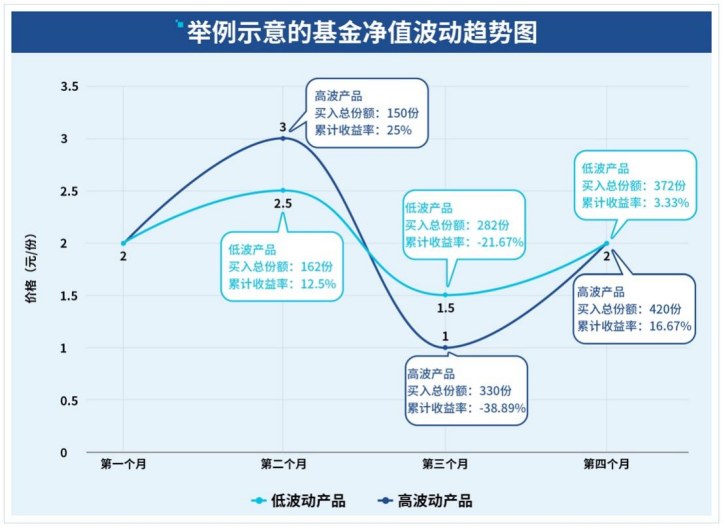

确定大方向没有问题后,有效定投的另一个关键是选择高波动还是低波动的基金作为投资标的。

事实上,无论从理论还是实践角度看,高波动基金在大多数情况下更有效地体现定投优势。

这是因为,定投平摊投资成本的特点,决定了“涨时赚收益、跌时赚份额”的表现。而高波动产品则意味着净值涨涨跌跌是常态,当净值下行时,定投使投资者能以更便宜的成本积累更多“筹码”;当净值随后止跌回升时,吸收的低成本“筹码”也成为推高投资收益率的关键。

举个例子,我们用深蓝色线代表波动较高的基金产品净值走势,浅蓝色线代表波动较低的基金产品净值走势。假设每期间隔一个月,每月各投入180元,在第4期时,基金净值回到起始数值。

四期过后,总投入为720元,高波产品基金收益为120元,收益率为16.67%;低波产品基金收益为24元,收益率只有3.33%。

从模拟结果可见,用同样的定投方式,在基金净值最后涨跌幅相同的情况下,高波动产品的累计收益率为16.67%,明显高于低波动产品3.33%的累计收益率。

图源:易方达投资者教育基地

当然,尽管波动大的基金产品可能更有利于发挥定投分次买入、平摊成本的优势。但在实践中,当身处持续下跌的市场环境,定投高波动的产品,投资者要经受严峻的心理考验。

在前述例子中,用同样的定投方式,即便基金净值最终涨跌幅相同,但高波动产品的回撤力度明显要比低波动产品大;在第三个月的市场低谷期,高波动产品的累计收益率为-38.89%,远低于低波动产品-21.67%的累计收益率。

虽然在期末高波动产品相比低波动产品获取了更高的累计收益率,但是在定投过程中,其投资收益也出现了更大的波动。投资者面对账面浮亏近4成,不可谓不煎熬,也是对其心理承受能力的重大考验。

图源:易方达投资者教育基地

在实践中,投资者可能会在定投多期后,账面依然亏损,甚至可能会面对比较长时间持续走低的市场环境,遭遇超过30%-40%的净值下跌。在大幅的市场波动面前,如果投资者心理承受能力不足,很可能就会终止定投、提早“割肉”、亏损离场,导致前期苦心经营的定投策略功亏一篑。

这也显示出有效定投最重要的地方,就是开始后要足够坚持。

事实上,基金定投就是用固定的交易规则来帮助对抗人性盲目从众的倾向。如果我们遇到市场下跌就不敢定投,看到上涨就想多买一点,那就失去了定投的初心。

定投可以让投资很简单,做时间的朋友,慢慢累积财富。只要方向正确,无论是投资还是人生,长期坚持下来对结果都将产生巨大影响。

风险提示和免责声明:定期定额投资是引导投资者进行长期投资,平均投资成本的一种投资方式,投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别,定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。请投资者关注各基金的特有风险,在投资基金前应认真阅读《基金合同》、《招募说明书》等基金法律文件,在全面了解基金产品的风险收益特征、运作特点及销售机构适当性意见的基础上,选择合适的基金产品,审慎作出投资决策。本资料仅用于投资者教育,不构成任何投资建议。我们力求本资料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资需谨慎。