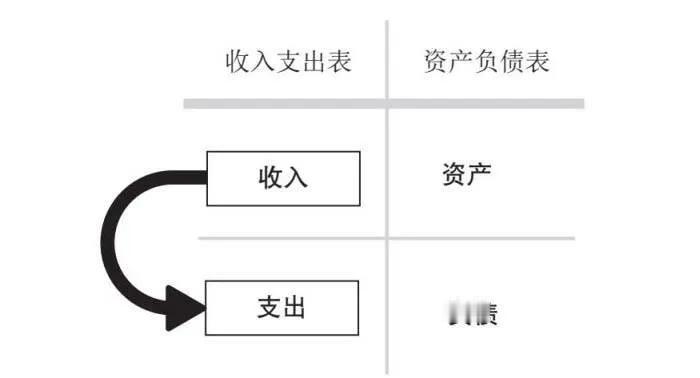

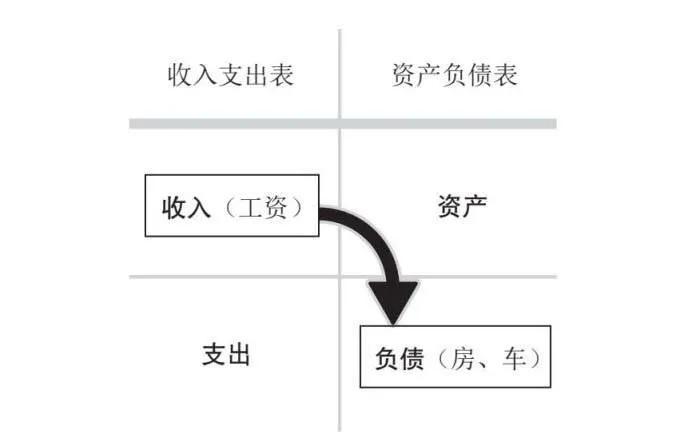

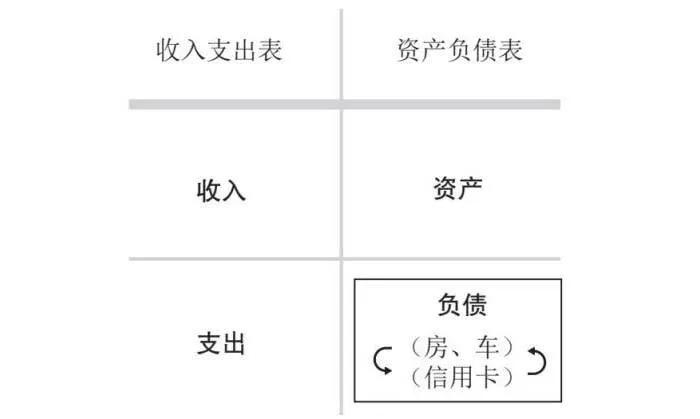

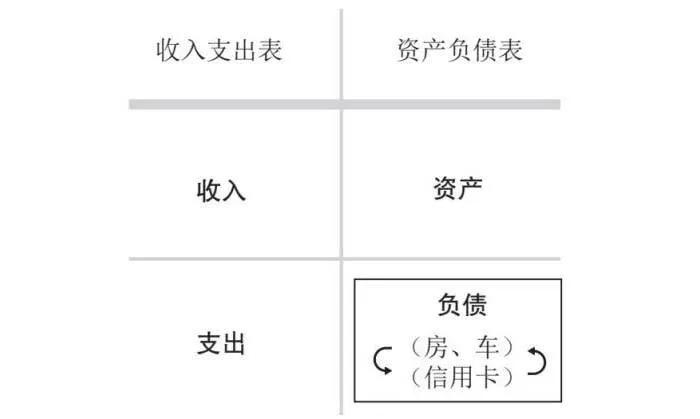

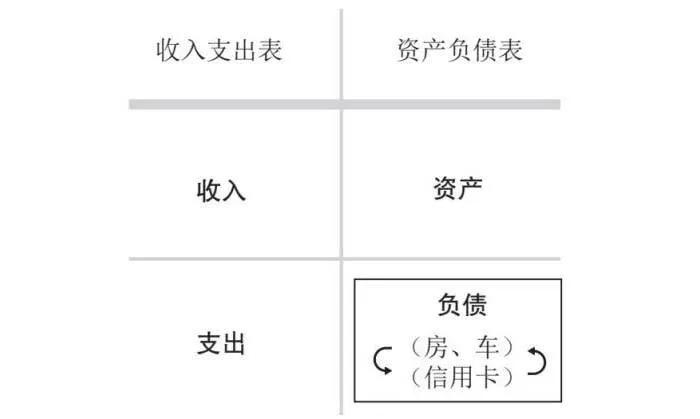

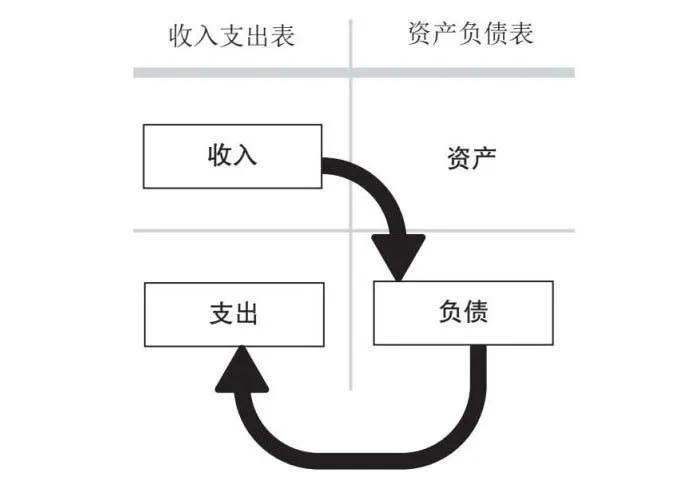

我们将重点关注个人理财的一些问题,这些问题给很多美国人带来了巨大的痛苦。连错三次保证会让你陷入金融。我将梳理这些失误是如何酿成的,以及如何避免它们。 让我们看看收入、支出、资产和负债是如何相互作用的,并了解当人们误解了这些科目是如何相互作用时,通常会犯的最大错误是什么。 人们在财务管理方面通常会犯三大错误,我称之为“三大陷阱”。我们将对它们进行审查,并检查你的收入支出表和资产负债表是如何相互作用的,而这一切都与资金的流动性有关。例如,如果你只是通过工作赚钱养家,没有任何额外的钱用于资产积累,情况如图7.1所示。 [插图] 图7.1 收入支出表和资产负债表相互作用 图很简单,但我们的财务生活并没有那么简单,很容易落入某些陷阱。第一条戒律是:不要举债消费(见图7.2)。一个简单的例子是不要用信用卡支付房租。你绝不能用负债去支付任何开支,如果你这样做,那绝对会出问题。 戒律一:不要举债消费 我知道可能有人会说,“我别无选择”。事实并非如此,你总是有选择的余地。削减开支,记录每一笔开支,坚决避免用负债来支付开支,坚决不。唯一的例外是,如果你是一名大学生,你想攻读工程专业或其他有很高市场价值的学位,那你可以尝试。例如,你可以看看牙医的起薪和平均工资,然后使用这些数据进行科学计算。历史、哲学、英语或类似的学位价值很难预估,平均工资也很低。一般来说,英语专业的学生起薪在每小时15 ~ 19美元,为这类学位背负巨额债务是毫无意义的。如果你只是欠了一小笔债,我能够理解,但是如果你正当壮年,又在全职工作,那么绝对不应该通过负债支付开支。 [插图] 图7.2 不要举债消费 戒律二:不要以收抵债 不要稍有余钱就去疯狂购买。第一次买房的人往往会惊讶于他们有资格买一栋大房子,实际上,这并不意味着他们能负担得起。这往往是通往痛苦之路的起点:房地产中介很乐意卖给你一套更贵的房子,因为他们获得的佣金会更高;放贷者会很高兴最大限度地贷款给你来从中赚钱;信用卡公司喜欢你使用信用卡买东西并经常透支;家具店的销售员很乐意为你的每个房间装满新家具,而且可能还愿意提供内部贷款。由于这些情况,你最终会陷入金融监禁。放贷人似乎都在想:“是否能让你成为奴隶,这样我们就能从你身上赚到钱。” 不要用你的收入购买债务,而是要用你的收入去购买资产(见图7.3)。当你有足够的资产时,你可以开始更大规模的购买,但不能本末倒置。这是一场大富翁游戏,你在前面几轮游戏中购买的资产将在之后产生收入,还不到你大手大脚花钱的时候。 [插图] 图7.3 不要以收抵债 戒律三:不要以债养债 你可能认为汽车贷款是相当安全的,但无限投资的第三大戒律是不要“以债养债”(见图7.4)。许多人用信用卡贷款买车。这种做法是不可取的。你需要有一项资产来支付那辆车的费用。比如说,我有一套房子出租,每月产生500美元的正现金流,我还有一笔每月500美元的汽车贷款。好的,没关系,我不承担额外费用,我用资产收益来支付贷款。 [插图] 图7.4 不要以债养债 同样的道理也适用于购买游艇、房车或任何其他想要而不是需要的东西,包括整个家庭的开支情况。为了增加清晰度,几乎任何需求都需要确定一个基本的合理预算。例如,我需要代步工具,可能是一辆汽车,但我不需要去买一台宾利,我的基本交通工具将是一辆经济适用型汽车。其他想要的一旦超出这个需要的价格,无论如何都不要通过赊购的方式去购买。不要通过贷款来购买任何想要的东西。 现实而言,如果你可以在一个合适的社区以每月1500美元的价格租一套合适的房子,那么这也应该成为你买房的预算参考,包括按揭贷款负担,还有保险、利息、维修成本,以及关于住房的所有其他附加费用。你应该避免用借款或信贷来支付你想要而非一定需要的东西。你应该做的是在合适的社区租一套合适的房子,用你能省下的任何额外的钱来积累资产。随着这些资产的增加,你用这些资产的现金流购买负债的能力也会增加。在这一点上,你可能是在购买债务,但你不再是支付债务的人,资产正在为此买单。#理财日记打卡# #你怎样理财# #个人理财分享# #你的储蓄策略#