作者:张乐 战略规划研究中心高级研究员

来源:上海华略智库(ID: HUALUETT)

今年以来,已有26个省份的政府工作报告对发展低空经济作出部署,深圳、上海、合肥等城市争先打造“天空之城”。从发展前景来看,低空经济毫无疑问是万亿级的新兴赛道,但距离大规模商业化仍有距离,存在产业技术要求高、监管统筹有缺口、低空基建空白、飞行人才短缺、商业化周期长等风险,各地政府需要警惕规避,切忌盲目跟风,以免得不偿失,开始热闹、结果惨淡。

全文5193字,阅读约13分钟

低空经济已经“热得发烫”!

自2021年首次写入国家规划、2023年在中央经济工作会议上被列入战略性新兴产业以来,低空经济已然成为各地政府发展新质生产力的关键词。

低空经济产业不仅包含了传统通用航空业态,还融合了无人机、低空智联网等新技术,以及eVTOL(electric Vertical Take-off and Landing,电动垂直起降飞行器)、无人机、直升机、小型固定翼飞机等飞行器产品。据测算,2023年我国低空经济规模超5000亿元,增速高达33.8%。2026年有望突破1万亿元,2030年有望达到2万亿元。

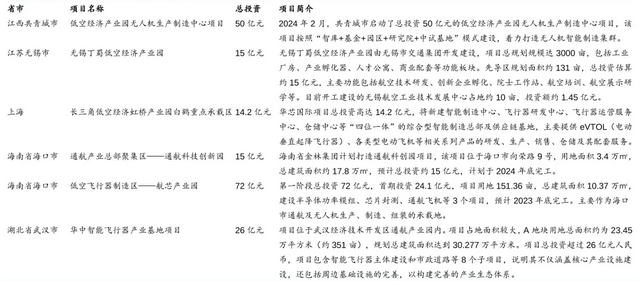

2024年被称为“低空经济元年”,各地政府加速布局低空经济,如深圳先后出台多项政策,不断完善低空经济顶层设计;上海设立长三角低空经济虹桥产业园,发布低空经济“1+4”产业赛道;合肥提出依托包河区、高新区打造两个低空经济总部集聚区,成立由市委、市政府主要领导牵头的低空经济发展工作领导小组。

3月27日,国家四部门印发《通用航空装备创新应用实施方案(2024—2030年)》(下文简称《方案》),低空经济发展路线图逐渐明晰,战略地位愈发显著。

图片来源:赛迪顾问

百度搜索指数显示,关键词“低空经济”近半年来呈现波动上升趋势,《方案》一经公布,指数直冲历史最高值,进一步推动了低空经济的发展。4月7日,亿航智能获得中国民航局颁发的全球首张无人驾驶载人航空器生产许可证;4月18日,全国首个低空经济应用示范岛落户广州;4月23日,“空中快递”首次入选交通运输部智能交通先导应用试点项目;5月22日,中国民用机场协会发布eVTOL起降场技术要求……

图片来源:百度指数官网

眼下,低空经济发展如火如荼,除了“无人机之都”深圳、“商飞大本营”上海、“最牛风投城市”合肥之外,全国已有近30个省市对低空经济进行了部署,颇有当年发展新能源汽车之势。

低空经济的五大风险

虽然低空经济前景一片大好,但回归理性后,让我们一起来看看低空经济发展面临的5大风险。

风险之一:技术要求较高。

当下最火的eVTOL技术与新能源汽车相近,核心在于“三电”系统(电池、电机和飞控技术)。

电池技术和能源存储技术是目前的发展难题之一。现有eVTOL电池能量密度已达285Wh/kg,较乘用车常用的三元电池高出了40%,但eVTOL性能要求更高,车用动力电池无法直接应用,距离商业化门槛(400Wh/kg)仍有一定差距,如亿航智能EH216-S单次最长飞行时间为25分钟,小鹏汇天的飞行汽车旅航者X2满电续航最高约为35分钟(普通民用直升机的续航时间一般在2-5小时)。未来亟须在电池能量密度、功率密度、安全性以及循环寿命等方面全面升级和优化。

电机与飞控系统方面,eVTOL大多采用分布式推进系统DEP,使得推进效率显著提升,但也对系统集成与控制、能源管理策略提出了更高的要求。飞控系统是eVTOL的“大脑”,负责飞行器的感知、控制和决策,类似于新能源汽车的智能驾驶系统。垂直起降、巡航飞行、过渡转换等不同飞行模式下差异化的气动特性和飞行要求,对飞控系统的准确判断和平稳控制带来极大挑战。

风险之二:监管统筹滞后。

首先,空域开放是低空经济发展的基础,而在国内,飞行汽车想要上天,必须经过空军审批。根据《国家空域基础分类方法》,空域被细分为A至W共七类,其中A至E类为管制空域,G、W类则为非管制空域。低空经济涉及G、W类非管制空域和部分管制空域,需要向空军申请专属运行空域。受制于地形、气候、国防等条件差异,各省市对于空域开放的态度、程度有所不同。

值得一提的是,虽然近期中国民航局有关负责人表示“将配合相关部门做好空域分类和低空空域管理改革试点,增加低空可飞空域”,空域改革进程有望加快,但落地见效仍需时日。

其次,低空经济相关法律法规不够健全,低空飞行器的技术标准和规范尚未统一完善。eVTOL不同于传统民航飞机和直升机,其应用场景丰富多样,对监管政策的灵活性和针对性要求较高,目前的航空法规体系滞后,难以适应低空经济快速发展的需要。

最后,对于低空经济的全局战略部署需要加强。上海、合肥、无锡等地均已布局多个低空经济相关园区,但缺少低空政策、发展规划、体制机制等方面的设计,各板块、各条线之间存在协同配合不足、资源利用不够高效等问题。如武汉低空经济产业环节全面但布局较分散,存在着研发、制造、测试、应用、服务等环节不畅通的问题。

风险之三:基础设施空白。

低空基础设施是各类低空经济活动的关键载体,是降低低空经济运营成本的关键,以物理基础设施为代表的硬件设施和以信息系统为代表的软件设施共同构筑了低空基础设施的生态系统。

当前我国低空支撑网络尚未健全,共享低空基础设施缺乏统一标准规范,存在“飞不起来、落不下去”的问题。

从硬件层面来看,多地的低空飞行起降站、维修保障设施、低空通信设施、导航设施、监视设施等大多处于发展谋划阶段,落地见效仍需时日。此外,我国现有通用航空机场数量与发达国家有较大差距,截至2023年,美国公共通用航空机场超5100个,各类私人机场数量达1.5万个,而我国全国在册管理的通用机场数量仅449个,且多以跑道型机场和表面直升机场为主,eVTOL用的垂直起降场几乎空白。

从软件层面来看,低空经济所涉及的软件技术广泛,涵盖了通信、导航、监视、地图、气象等领域,低空航线网络、低空监控系统、低空飞行服务系统、低空飞行管控系统等平台的搭建亟待完善。

风险之四:飞行人才紧缺。

低空经济对通用航空等前沿新兴交叉领域人才需求巨大、要求很高。目前我国在飞行运营、生产制造、运行保障等方面专业技能人才严重短缺,复合型、交叉型人才培养尚处于探索阶段,飞行人才培训体系构建迫在眉睫。

根据民航局飞标司发布的《中国民航驾驶员发展年度报告2023年版》,截至2023年底,中国民用航空局颁发的有效民用航空器驾驶员执照总数为86091本,其中,直升机驾驶员执照3335本,从2018年至今总共才增加了228个。

根据民航局编制的《全国通用机场布局规划》,到2030年,我国通用机场总量约2058座,如果每个通用机场配置10架低空飞行器,平均每架低空飞行器配置1.4名飞行员,总共需要的飞行员总量预估在2.9万人左右,人才缺口巨大。

风险之五:商业化周期长。

低空经济产业化、商业化周期较长,目前还处于起步阶段,多数企业商业化方向仍在探索中。

《中国低空经济发展研究报告(2024)》显示,截至2024年2月,中国低空经济领域共有企业超5.7万家,从成立时间看,近五年新成立的企业数达到2.1万家,占比约37%;近十年成立的企业数占比接近80%,其中大多数企业为无人机企业(相关数据显示,中国无人机企业数量已超5万家)。我国民用无人机发展迅猛,处于世界领先水平,但在eVTOL等通用航空领域仍未起势,整机企业多为科技型初创公司。

适航取证是eVTOL商业化的关键前提,民用航空器要想投入生产运营,需要取得型号合格证(TC)、生产许可证(PC)以及适航证(AC),通常一个eVTOL型号的研发到取证需要经历3-5年。如亿航智能EH216-S用了三年多时间成为全球首个三证齐全的eVTOL飞行器(民航局2021年初受理型号合格证申请,2024年4月颁发生产许可证)。

市场化是适航取证后的重要一环,低空经济作为一个新兴领域,其技术和应用尚未广泛普及。目前来看,受价格、安全性、便利性等因素影响,市场接受度不高。正如航天时代飞鹏副总经理魏雅川所说,“当前供应链上游同质化严重,但标准化不足,销量难以上规模,单机成本下不去,整机价格便难以压缩。”

图片来源:常州发布

eVTOL短时间内难以融入现有城市公共交通系统,有极大概率将以类似于上海磁悬浮的单一线路形式存在,可能面临客票收入不能覆盖成本投入的窘境。同时,在市场化服务机构匮乏的情况下,地方政府和企业需要未雨绸缪,加速优化成本和效率,避免重蹈部分地区地铁盈利难的覆辙。

综合考虑技术突破、基础设施、行业监管、人才培育、市场开拓等方面,发展低空经济仍需投入大量的时间和资金,离大规模商业化还有很长的路要走。

低空热潮下的四大“灵魂拷问”

在决定发展低空经济之前,各地不妨先问问自己这四个关键问题。

问题之一:是否有相关产业链基础?

低空经济产业中上游环节与航空器制造相似度高,三电系统与新能源汽车产业链的重合度较高,具有航空航天、新能源汽车等产业基础的地区在转型发展低空经济方面优势显著,相关产业链经过设计调整和技术升级后能应用于低空经济产业领域,能大幅降低生产成本。

如深圳拥有完整的无人机产业链条,覆盖生产制造、技术研发、软件开发、商业应用、人才培育等诸多环节,发展低空经济基础雄厚;合肥在电池、电机、电控、材料、螺旋桨等方面都有基础,新能源汽车、新能源、新材料、人工智能、空天信息等产业也可以为低空经济发展助力。

图片来源:新华社

问题之二:是否与中心城市产业关联?

与头部城市产业挂钩已成为当下产业发展的重要趋势和策略。深圳、广州、上海等中心城市通常具有较强的经济实力、创新能力和资源集聚能力,能够带动周边地区低空经济产业的发展和升级。

如上海低空经济领域研发实力全国领先,集聚了包括峰飞、御风未来、沃兰特等在内几乎所有eVTOL头部企业。周边地区若能在产业链协同、科技创新、市场拓展、测试场地、基础设施建设、政策制定、场景应用等领域与上海结对联动、协同发展,打造“上海研发+周边城市制造/测试应用”的发展格局,有望加速推动当地低空经济产业的发展。

在这方面,昆山可谓是近水楼台先得月。今年2月在粤港澳大湾区首次公开演示飞行、引发全网关注的“盛世龙”飞行器就是由上海研发、昆山制造。

问题之三:是否有相关的产业人才?

低空产业人才包括飞行器研发设计人才、驾驶或控制人才、飞行管理运营人才、生产制造人才、运行保障人才等。低空产业人才体系建设是一项系统性工程,需要产学研多方协同合作和长期投入。各地要科学评估低空产业人才发展环境,明确本地的科研院所、高校、培训机构等能否支撑低空经济复合型人才培育的需要。

中心城市往往是高校院所集聚地区,拥有吸引科技人才的天然优势,而能级相对较低的城市可探索通过设立反向飞地等方式吸引高端人才和优质项目。如深圳拥有民用无人驾驶航空器驾驶员训练机构36家,每年培训近万人;上海集聚了全国70%的民用航空产业人才,国内80%的电动垂直起降航空器企业创始人和创新团队曾在上海航空体系内工作过;北京聚集了航天科技、中航工业、中国航发、中国电科等央企研究院及清华、北航、北理工、中科院等科研院所。

问题之四:是否有充足的资金支持?

低空经济作为战略性新兴产业,离不开政府长期且稳定的资金支持。但低空经济仍处于初期阶段,前期投入大、回报周期长,在目前低空基建普遍不足、通用机场数量偏少的情况下,当地政府要算好这笔经济账。

据华泰研究、IDEA等机构测算,低空经济基建平台建设费用约5亿/示范区,通用机场中直升机场/跑道型机场平均投资额为3000万/5亿元。大型起降枢纽投资在2000万到5000万之间,中型起降场投资在1000万到2000万之间,小型起降点投资在100万以内。以太仓市民用无人机试飞基地建设和服务项目为例,该项目计划总投资2650万元,其中基建平台建设费用占比超七成。

图片来源:华泰研究

从目前已经出台相关政策、支持低空经济发展的省市来看,多以基金或补贴等方式为主。

政策奖补方面,深圳、广州、苏州、武汉等地从基础设施建设、航线开拓、服务保障、技术攻关等方面给予企业支持。其中,苏州是资金奖励力度最大的城市,在支持低空企业科技创新领域,单项奖励最高达2亿元。

产业基金方面,目前,已有安徽、江西、重庆、广州、武汉、苏州等近10个省市发起设立规模从10亿元至200亿元不等的低空经济产业基金,旨在撬动各类社会资本共同参与当地低空经济产业建设。深圳虽然暂未设立专项基金,但作为首个出台低空经济领域专项法规的城市,明确提出由市政府统筹低空飞行基础设施的规划、建设和运营管理,支持社会资本依法参与低空飞行基础设施建设与运营。

总的来看,地方政府发展低空经济要三思而后行,应基于本地的产业基础、运营场景、产业人才、基础设施和科研院所等资源的实际情况,全面评估发展的必要性、可行性以及自身定位,究竟是“卖飞车”还是“打飞的”,亦或是做一个“旁观者”,都需审慎抉择。

*题图来源:先锋成都

*声明:转载的目的在于传递更多信息及分享,并不意味着证实其真实性,也不构成其他建议。仅提供交流平台,不为其版权负责。如涉及侵权,请联系我们及时修改或删除。