最近几年,A股有一条不被市场关注的黄金赛道——电网设备,逆势走出了多只超级大牛股,包括国电南瑞、思源电气、中国西电、许继电气、平高电气等。

被大家视为“聪明资金”的北向资金持续用真金白银表达态度,赚得钵满钵满。据统计,北向资金最新持有国电南瑞324亿元,位列A股重仓股第9名。持有思源电气、平高电气股份比例为14.27%、12.03%,位列第8名、18名。

电网设备赛道凭什么这么牛?

基本面印证高景气度巴菲特曾说过,市场长期看是称重机。多家电气龙头股价亮眼背后一定是有业绩基本面作为支撑。

2019—2023年,国电南瑞、思源电气、中国西电、许继电气、平高电气营收年复合增速分别为12.3%、18.2%、8%、11.97%、-0.19%。从营收增长看,中国西电增长不算快,平高电气更是出现负增长,其余三家均保持双位数高增。

不过,五家龙头归母净利润则均表现出绝对高增长,年复合增速分别为13.4%、29.3%、21%、20.9%、37.5%。其中,国电南瑞要慢一些,与业务规模最大有一定关联,而营收表现不佳的平高电气利润增长表现却是最好的。

再看2024年前三季度,五家龙头同样保持高增,归母净利润同比增速分别为7.5%、29.9%、45.3%、10.4%、55%,整体优于营收同比表现。这说明了五家龙头盈利能力有持续提升。

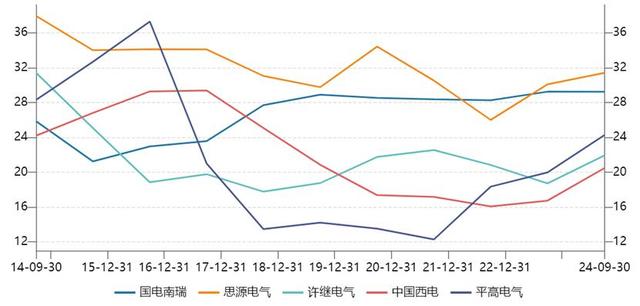

截止2024年前三季度末,思源电气毛利率最高,为31.4%,比其余四家均要高一些。拉长时间看,思源电气、国电南瑞整体均高于其余三家,盈利能力更强一些。值得注意的是,平高电气毛利率从2021Q3的12.3%大幅飙升至2024Q3的24.3%,改善最为明显。

图:五 大电网设备企业过去十年毛利率走势图,来源:Wind

三费费用率控制方面,平高电气为10.5%,为五家最低。国电南瑞、思源电气、中国西电相差不大,在13%-14.5%之间。净利率方面,国电南瑞、思源电气最高,均在14.5%以上,许继电气、平高电气在10%以上,而中国西电最低,仅有6.5%。

盈利能力跟业务有莫大关联,中国西电主营全范围变压器等业务,主要竞争对手包括特变电工、明阳电气等龙头,竞争更为激烈一些,利润率位列五家最低。

整体看,思源电气在五家中盈利能力突出,成长性相对靠前。有意思的是,这家还是民营企业,其余4家均为国企或央企。此外,思源电气最新合同负债为22.36亿元,较去年末大增50%以上,表明下游需求景气度很高。

此外,10月30日,国家电网发布2024年第五批输变电项目中标结果,思源电气中标金额为6.47亿元,同比增长50.4%,其余平高电气、国电南瑞、许继电气中标金额为4.97亿元、5.64亿元、2.54亿元。这表明思源电气竞争力不俗,新增订单偏多。

综上可见,五家电网设备企业基本面表现印证了行业正处于高景气度周期。

国内市场提速驱动力电网投资解决的是火电、水电、风电、光伏等发电端到终端下游需求的重要环节,主要涉及输变电以及配用电,前者占投资总额的46%左右,后者占比54%左右。需求主要来源三大部分,包括41%的新建、40%的线路升级以及19%的线路替换。

在电网投资中,特高压是其重要组成部分。2023年,特高压输电项目投资额为2125亿元,占比约25%。其中,特高压又分为直流特高压以及交流特高压。在直流特高压设备制造中,换流变压器、换流阀、组合电器、电容器、电抗器占国网典型招标项目的比例为45%、15%、10%、6%、4%。

在换流变压器中,中国主要玩家包括特变电工、中国西电、保变电气等。换流阀中,主要玩家为国电南瑞、许继电气、中国西电等。组合电器中,主要玩家包括平高电气、思源电气等。

纵观历史,中国电网投资整体具有一定周期性。上一轮景气周期为2012-2016年,投资总额从3661亿元增加至5431亿元。此后四年时间内,投资总额波折下滑,2020年仅为4896亿元,较2016年巅峰回落近10%。

图:中国电网 投资历年完成额,来源:浙商证券

之后,电网投资再度迎来一波景气周期。2023年,电网投资总额为5275亿元,同比增长5%,较此前两年有所加快。据国家电网预测,2024年投资总额将超过6000亿元,同比提升幅度高达14%以上。

电网投资增速为什么越来越快?主要驱动力又是什么?

风电、光伏发电规模及速度远超此前规划预期,电网投资必然加快节奏。

2020年底,中国风电、光伏总装机量为5.3亿千瓦时。到2024年上半年,风电、光伏总装机量已经高达11.8亿千瓦,占全国总装机量的38%,发电总量超过9000亿千瓦,占到全国发电量的20%,远超国家能源局预计2025年占比的16.5%。

三年半时间,中国风光总装机量大幅增长7亿千瓦时,保守总投资额超过3万亿元。另据朱雀基金统计,2022-2023年,发电侧投资额总体同比增长30.3%、30.1%,而电网投资同期分别增长1.2%、5.4%。

可见,新能源发电与电网投资存在周期错配。

一方面,电网投资属于计划驱动,首先要纳入国家能源局电力规划,再从国网发展规划分配至地方公司年度规划,再到预算、设计、建设,整个项目建设周期平均为3-5年,而新能源发电属于市场驱动,项目筹备一年,建设半年,项目总耗时仅为2年。

另一方面,2023年之前受疫情冲击,电网投资项目开工进度不及预期,部分工作量被迫延后,直到2023年,开始加码提速了。

为了加快新能源发电消纳,国家能源局于2024年5月发布,《关于做好新能源消纳工作保障新能源高质量发展的通知》,提出新投产37条、开工33条配套电网项目。

总之,中国电网投资迎来新一轮景气周期,特高压产业链上的核心企业均将会有一波红利。

海外需求量价齐升纵观海外电网投资市场,其驱动力与中国市场不太一致,前者替换、升级需求更大,而后者新建需求更大。

据国际能源署(IEA)统计,全球发达经济体超过50%的电网设备运营已经超过20年,部分基础设施更是超过50年(正常使用年限一般为30-40年),仅23%电网设施在10年以内。

要知道,设备老化不但会有运营上的风险,同时还会带来输电环节中更多的能源消耗,必然会驱动电网设备升级换代。此外,过去几年里,欧美电网投资增长大幅滞后于新能源装机——2023年,西班牙、英国、意大利等地新能源项目并网等待时间高达3-5年,美国平均等待时间也从3年提升至5年。

以上两大因素,共同驱动欧美电网投资市场迎来新一轮投资周期。

不过,最近十年内,海外大型电力设备企业,包括西门子、ABB、施耐德、伊顿、三菱电机、日立等龙头,资本性支出整体持续下行,占营收比例已经下滑至3%左右。

图:海外电力设备企业资本性支出,来源:国联证券

海外电力设备龙头投资产能保守,而电网投资需求持续增长,以致于海外市场相关电气设备整体处于涨价趋势之中。数据显示,2020年以来,全球变压器均价上涨60%以上,个别其他品类涨价超80%。

在此大背景下,中国电气设备业出海迎来东风。据华泰证券统计,2021、2022、2023年前11月,中国变压器、高压开关出口增速分别为12%、21%、14%与12%、17%、25%。

从2021年开始,中国变压器出口金额中枢提升至42亿美元,而此前2014-2020年出口金额几无增长,中枢在31亿美元。高压开关出口规模同样保持较高增长。

这样一来,中国电气龙头海外市场业务也迎来较好增长。据Wind,截止2024年上半年,国电南瑞、思源电气、中国西电、许继电气、平高电气海外营收占比分别为4.35%、26.17%、14.11%、2.16%、6.53%。

可见,思源电气、中国西电海外业务占比更高,将充分受益于海外市场较高景气度。

总而言之,国内外电网投资赛道均迎来了景气共振周期,A股相关优质龙头业绩增长与盈利能力也有望向上共振,值得密切跟踪关注。