从本质上看,基础设施作为具有正外部性的社会公共品,可以通过提高生产效率和降低服务成本来促进经济发展,还可以通过改善生活环境和增加真实收入来改善民生,投资具有显著的“乘数效应”。根据全球基础设施中心的相关研究,基础设施投资可以带来平均约11.5倍的经济增长。

自2013年中国提出“一带一路”倡议以来,基础设施联通作为“五通”的物理基础,一直是优先发展的方向,也是推动“产业出海”可持续发展的重要抓手。理解基建在“一带一路”倡议中的重要性与必要性,可以从共建“一带一路”国家需求、中国自身优势以及企业当前的发展动力来看。

首先,共建“一带一路”国家普遍基础设施建设滞后,且本地投资能力有限,因此对外来基建需求较迫切。全球基础设施中心的数据显示,亚洲未来基础设施投资需求总量最高,预计年度投资额将从2022年约1.6万亿美元增长到2030年近2.1万亿美元;非洲虽然基础设施投资需求总量较小,但限于本地供给能力不足,资金需求缺口较大,预计2030年资金缺口占GDP的比重为1.44%,远高于世界其他地区。具体到国家,除新加坡等少数国家外,多数共建“一带一路”国家基础设施投资缺口较大,对外需求普遍存在,尤其是缅甸、俄罗斯、埃及、南非等,预计2030年基建投资缺口占GDP的比重在 1.53%-3.01%,远高于0.55%的全球平均水平,是中国基础设施对外投资的重点关注对象。

其次,中国作为基建大国,积累了丰富的建设管理和运营经验。通过国内外海量的基础设施建设与运营项目,中国从规划设计、建筑施工到运营管理已形成全产业链优势,无论是电力装机量,还是高速公路里程、高铁运营里程均居世界前列;中国具备丰富且稳定的原料供应体系,根据中国水泥网和世界钢铁协会的数据,中国水泥、粗钢产能均居全球第一,2021年产量分别占全球产量的55% 53%;中国同时拥有众多具备国际竞争力的优质企业,根据《财富》杂志公布的2022年世界500强企业名单,工程与建筑行业共上榜16家企业,其中中国企业12家,且包揽前6名;据《工程新闻记录》杂志统计,中国企业在非洲、亚洲中东的工程承包收入均排名第一,在非洲地区占比超过60%。

最后,从企业自身的发展动力看,国内基建领域竞争日趋激烈,企业扩展海外业务意愿不断增强。根据国家统计局的数据,近年来中国建筑业企业总收入增速放缓,从2010年前20%以上的高增速降至当前不足10%。与此同时,建筑业企业数量快速增长,国内建筑业企业竞争压力增大、毛利率有所下滑。随着“一带一路”倡议的提出,各大基建类企业纷纷加大海外业务的布局力度,如中国建筑集团2013年开始实施“大海外”战略,中国铁建组进了“3+5+N”的出海团队,中国电建也提出紧眼国家倡议,坚定不移走国际化经营道路。

过去10年中国“一带一路”工程规模持续扩张,当前亚非为主要区域。 过去10年中国在共建“一带一路”国家中的工程规模持续扩张。2021年中国“一带一路”承包工程新签合同额为1340亿美元,占全国对外承包工程新签合同总额的52%,2021年对共建“一带一路”国家直接投资额为242亿美元,占全国对外投资流量总额的14%,2012-2021年CAGR分别为8.7%和6.8% ,均实现较快增长。

投资结构方面,亚非为主要区域,交通、建筑、电力为主要领域。2021年,中国对外承包工程项目(包含未参与“一带一路”但议的国家,是总体的情况)分布于亚洲和非洲区域的新签合同额分别占总体的47%和30%。2021年,中国对外承包工程项目(包含未参与“一带一路”国家,是总体的情况)中交通运输建设、一般建筑、电力工程建设新签合同额分别占总体的25%、20%、19%,合计占 比64%。 2.中国“一带一路”工程经历三个发展阶段,当前更注重高质量发展。

中国“一带一路”对外项目发展主要分为三个阶段,分别是初步发展的第一阶段(发展前期,首次提出“走出去”)、稳步增长的第二阶段(提出“一带路”合作倡议)、高质量发展的第三阶段(“一带一路”项目质量要求提升)。

第一阶段:首次明确“走出去”至提出“一带一路”倡议。2000年3月,我国正式提出“走出去”;10月,“走出去”最终得以明确;此后至2013年提出“一带一路”倡议属于发展前期,根据中国商务部和《中国对外直接投资统计公报》,2005-2013年中国“一带一路”对外承包工程新签合同额由146亿美元上升至723亿美元,实现CAGR达22.1%。

第二阶段:“一带一路”倡议正式提出,驱动规模稳步增长。2013年,我国提出建设“丝绸之路经济带”和“21世纪海上丝绸之路”的合作信议。其间,两优(援外优惠货款、优惠出口买方信贷)贷款项目为企业开展对外承包工程项目起到良好的资金支撑作用,新签项目合同额进入快速增长阶段,根据中国商务部和《中国对外直接投资统计公报》,2013-2021年中国“一带一路”对外承包工程新签合同额由723亿美元增长至1340亿美元,实现CAGR达8.0%。

第三阶段:注重高质量发展,规模有所下滑。中国“一带一路”对外承包工程更加注重项目的高标准、可持续、惠民生等情况,由量的发展阶段进入质的发展阶段。

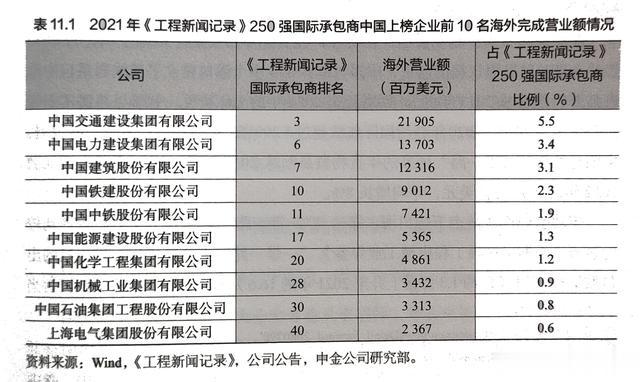

在《工程新闻记录》全球最大2510家国际承包商中,中国企业份额持续上升。

中国建筑企业海外承包工程完成营业额份额10年来持续上行。2021年,中国内地企业有79家入选美国《工程新闻记录》评选的“全球最大250家国际承包商”,超过美国(41家)、土耳其(40家)、意大利(12家)、日本和韩国(均为11家)。中国上榜企业国际完成营业额达到1130亿美元占比28%,较2012年的672亿美元、占比13%持续提升。建筑央企如中国交建、中国建筑、中国中铁等在国际市场上承包多个重点项目,如中国交建独立完成肯尼亚蒙巴萨一内罗毕铁路项目设计施工、中国建筑承建埃及新行政首都中央商务区项目、中国中跌建设中老铁路项目等。

全球国际承包商区域分布:中国企业在亚洲、非洲和中东市场占优,欧美市场则仍以欧洲企业占优。2021年,250家上榜企业的国际完成营业额中,欧洲、亚洲、美洲、中东、非洲、大洋洲占比分别为28%、19%、139%、129%、12%、6%。 《工程新闻记录》250强中国上榜企业国际完成营业额在亚洲、非洲、中东市场的份额较高,分别达到59%、55%、40%,面在欧洲、美洲市场份额较低,根据《工程新闻记录》和中国对外承包工程商会的统计,2021年250强国际承包商中,欧洲承包商在欧洲、美洲市场完成的营业额份额分别为74%、75%。

亚洲企业出海对比:相较于日本,中国建筑企业在海外的工程起步晚,但规模增长更快。日本早在20世纪70年代便以政府开发援助等方式参与发展中国家的基础设施建设,2013年正式将基础设施输出升级为国家战略;2015年宣布“高质量基础设施合作伙伴关系:面向亚洲未来的投资”计划;2016年发布基础设施系统海外输出行动计划,将基建出口领域由亚洲扩张至世界;2018年首次明确中日应在第三方国家就基建领城进行合作,最终实现其自身基础设施海外输出战略与“一带一路”的对接。 相较中国2000年提出“走出去”战略,日本进行海外开拓的起始时间较早,但中国企业在后续发展中凭借自身项目经验、技术优势、资金支持等,海外项目规模快速增长。

经过国内多年城镇化发展,中国企业在国内基建项目方面积累了丰富的经验,培养了大量优秀人才,形成了较好的市场基础,企业在交通工程(高铁、跨海大桥、隧道、港口、机场等)、电力工程(太阳能、风电等新能源,以及储能等优势业务)、房屋建筑(超高层建筑)、通信工程、工业生产制造等领域具有较强的技术和竞争优势,中国装备、中国技术、中国建设越来越受到业主和合作方的认可。中国幅员辽阔,中国工程企业在 各种复杂环境之下创造了基础设施建设的世界之最,如全球海拔最高、线路最长的高原铁路青藏铁路,全球运普里程最长的高速铁路京广高铁,中国企业在大型项目建设、项目管控能力方面都有较强的国际竞争力。

另外,中国企业在某些领域具有价格优势,如在电力业务方面,中国企业拥有较成熟的技术和较低的价格,同时电力成套设备的接受度也较高,支撑中国企业未来在国际市场上的新能源类项目(如光伏项目)的发展。

还有,资金支持和结算均为开展和进行海外项目的重要部分。除了“两优”贷款项目的资金支持,近年中国多元化投融资体系不断健全,支撑海外项目的开展和结算更加便捷。截至2022年7月底,中国累计与20多个共建“一带一路”国家建立了双边本币互换安排,在10多个共建“一带一路”国家建立了人民币清算安排;成立多边开发融资合作中心基金,全球共有10家金融机构参与;人民币跨境支付系统业务量、影响力也在稳步提升。

中国企业在项目模式、工程标准、ESG要求、属地化项目经验等方面仍存在相对劣势。 在项目模式方面,全过程管理经验、融宽经验不足。在参与海外工程的过程中,中国企业过去多采用自身熟悉的EPC模式,而对于项目全产业链服务,由前端规划设计到项目建设,再到后期运营维护等全过程项目管理经验不足。在项目融资方面,企业缺乏参与全球投融资活动的经验,仍在形成相对成熟的常态合作机制和合作关系的过程中,达到部分项目较高标准的风险管控、实施质量、投资周期等要求或尚需发力。

中国与海外工程的标准差异形成了发展阻碍,中国工程建设的技术标准不完全与国际市场一致,或在项目竞争过程中形成一定阻力。例如交通运输工程建设领域,该领域对技术标准的依赖性尤为明显,而中国交通运输工程建设的技术标准尚未被全球市场熟悉,目前在非洲、南亚和东南亚的一些工程项目中得到应用,但欧美的公路、铁路、桥梁等技术标准在国际市场仍占据主导地位:技术标准的不同会使在项目开展和进行中面临较多困难,降低项目完成效幸,因此中国 建筑企业或会在项目竞争中遇到一定阻力。

海外业主对项目ESG议题重视程度提高,业主所在国越来越多地提出了带动当地企业发展、提高当地社会获得感、带动当地人员就业等要求,对于公益活动,企业社会责任、与当地社会共同发展、项目环保等议题的关注持续提升,因此要求项目参与方增加透明度,对中国企业参与国际项目招投标提出了更高的要求。

属地化开展项目经验不足,其他国际企业在开展海外工程项目时,所带的本国团队人员较少,多为项目主要管理人员,且在项目中周转较快,而施工人员属地化比例较高,多为在当地招募的人员。相对来说,中国建筑企业开展海外承包项目时,更习惯将国内项目团队一起带到国外,从管理人员到施工人员均有涉及,进而导致人员负担相对更大、项目中人员流转稍慢。当前中国企业在开展海外项目时正在逐步提升人员属地化比例,未来或有望进一步解放人力需求、加快项目周转、提高项目效率。