常州澳弘电子股份有限公司(股票简称:澳弘电子)2005年成立,2020年10月在上交所主板上市,现已发展成为系列化PCB产品的生产与研发制造企业。

澳弘电子旗下拥有常州海弘电子、香港昇耀、新加坡昇耀三家全资子公司,拥有澳弘电子与海弘电子两大PCB生产基地,主要产品有:单面印制板、双面印制板、多层印制板、金属基印制板、OSP印制板、喷锡印制板、化金/镀金印制板、碳膜板及复合基材印制板等。产品涉及家用电器、消费电子、电源能源、网络通讯及汽车电子等诸多领域。

2024年,澳弘电子的营收同比增长了近两成,扭转了上年下跌的不利局面,并创下了新的营收纪录。

销售净利率并没有因为毛利率的下跌而明显下滑,从较长的时间看,还是多少能体现出规模效应的。净资产收益率在上市后明显下降,最近几年都保持在略低于销售净利率的水平,虽然谈不上优秀,但也是过得去的水平。

2023年还是“双面多层板”的毛利率更高,2024年正是该业务的毛利率大幅下跌,再加上其增长更快,占比上升,导致了平均毛利率下跌。“单面板”的毛利率和营收表现一样的稳定,毛利率的下滑与其关系不大。

内外销市场的毛利率都在下跌,但外销市场的优势还是明显的。虽然外销市场的占比不到三成,但对平均毛利率的提升作用还是相当明显的。如果条件允许,做大这一市场当然是非常划算的。

主营业务盈利空间在2020年时为14.1个百分点,之后就下滑至12.5个百分点左右,主要是受到毛利率下滑的影响。2024年下滑至11.4个百分点,仍然是受毛利率下滑的影响。虽然看起来还不错,但如果考虑到上市后带来的财务费用方面的净收益等影响因素,实际上的主营业务盈利空间已经跌入10个百分点以内了。

其他收益都是净收益的状态,虽然最近两年来的“资产减值损失”严重,但“投资收益”的水平还是比较高的,再加上一些政府补助类收入,每年都会有一定的净收益。“投资收益”主要是与交易性金融资产相关的,这当然与上市融资后,资金有所富余有关。

分季度来看,前两年,每年都只有一个季度的主营业务盈利空间不足10个百分点,2024年有两个季度如此,这就导致全年的主营业务盈利空间下降。如果仅看最近的2024年四季度,毛利率和主营业务盈利空间都还不错,如果后续能维持或者接近这一水平,应该不会掉到更低的盈利平台上,而是维持,或者略高于前三年的平台运营。

“经营活动的净现金流”表现较好,每年都有较大金额的净流入,2024年还创下了新高。上市融资的规模并不算大,在接下来的三年中,融资款都基本投入到固定资产等长期资产中了,这就是最近几年营收在波动中仍然维持增长的产能基础。

虽然应收项目和存货都在增加资金的占用,但应付项目的抵消作用不错,再加上折旧和摊销回收资金,“经营活动的净现金流”表现较好就比较正常了。

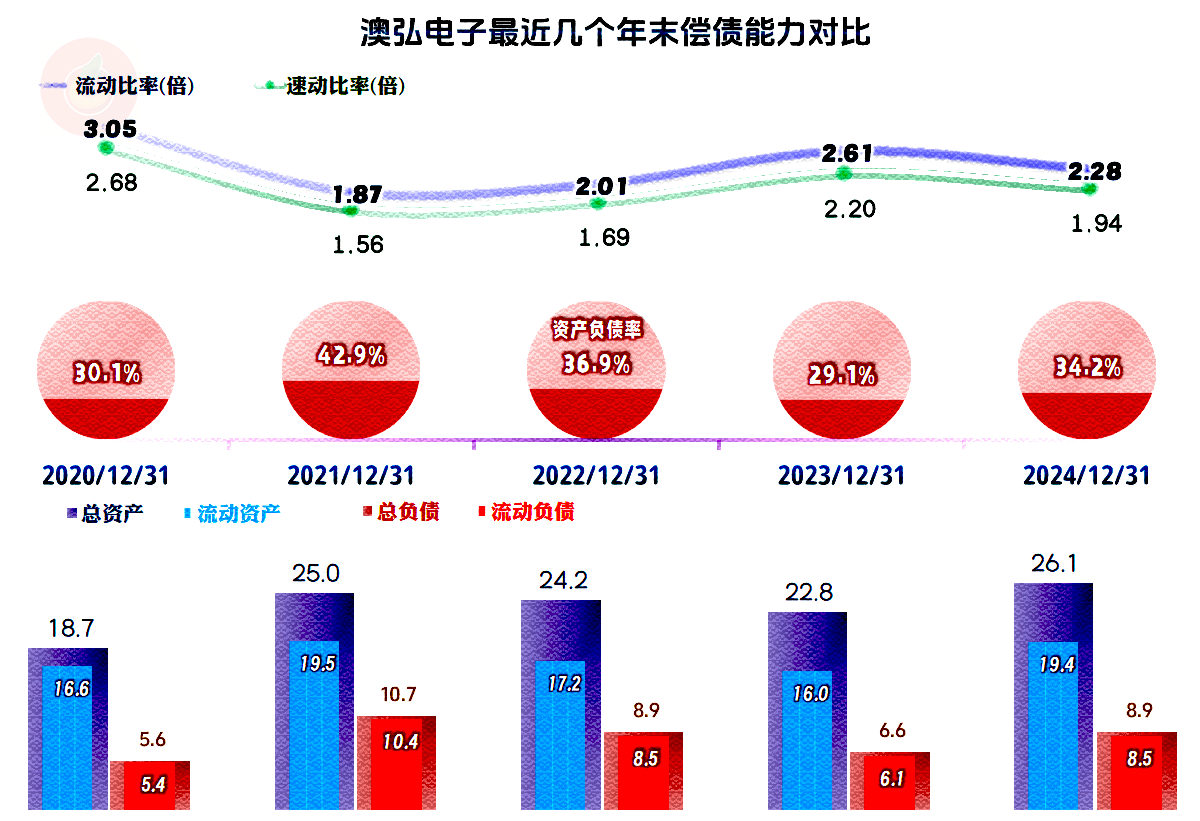

澳弘电子的长短期偿债能力都很强,由于上市融资不久和持续盈利,这方面当然不会出啥问题。

澳弘电子2024年的经营情况还是不错的,但是核心业务的毛利率下滑,部分业务的增长变慢,后续增长的阻力仍在增大。在现在的贸易环境下,后续年份想要取得持续快速的增长,还是有很多困难需要去克服的。

声明:以上为个人分析,不构成对任何人的投资建议!