2025年以来,港股市场呈现强劲上涨态势,恒生指数和恒生科技指数分别累计上涨15%与26%,成为全球表现最亮眼的权益市场之一。在这一波行情中,DeepSeek引爆AI投资热潮,港股科技板块成为市场关注的焦点。与此同时,南向资金持续加码,1月净流入规模高达1256亿港元,创2021年2月以来的单月新高。那么,南向资金在港股的布局方向发生哪些变化?这些变化背后又蕴含着怎样的投资逻辑?

从高股息到科技成长的“再平衡”

对比2024年,南向资金净流入的“断层领先”行业为银行,2025年以来,南向资金呈现出明显的向AI相关科技成长领域“再平衡”的特征。与2024年全年偏好银行、石油石化、公用事业等高股息资产不同,2025年南向资金加速流入传媒、电子、通信等科技领域,以及商贸零售等可选消费板块。

具体来看,港股传媒板块2024年归母净利润同比增速达53%,显著高于A股的-31%,叠加AI驱动的商业模式转型预期,成为资金增配重点;电子行业受益于半导体周期复苏及AI硬件需求增长,优质龙头公司获南向资金密集加仓。与此同时,尽管高股息风格有所弱化,但港股银行板块凭借稳定股息与资产质量改善,仍然受到南向资金青睐,是今年以来南向资金净流入的第二大板块。

此外,受益于AI领域的突破,叠加消费新业态业绩爆发与政策刺激内需,商贸零售板块仍是南向资金布局的热门方向。

高股息仍是压舱石,公募重仓科技

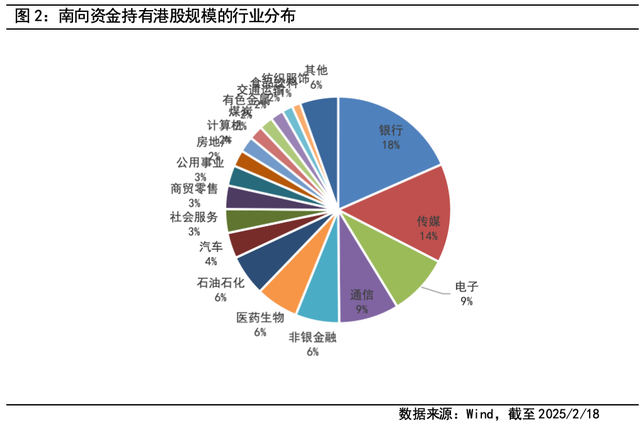

存量视角来看,南向资金的持股主要集中在金融和科技板块,但机构投资者持仓已显现出趋势性变化。虽然新资金分流,但银行、非银金融、石油石化、公用事业等高股息板块仍占据南向资金配置的半壁江山,尤其是对于保险等长期资金而言,高股息标的仍是权益组合中重要的“压舱石”。具体来看,南向资金配置比例前五大行业分别是银行(18%)、传媒(14%)、电子(9%)、通信(9%)、非银金融(6%)。

从机构投资者角度分析,内地主动权益公募基金在2024年四季度对港股通标题的重仓配置比例提升2个百分点至历史最高的14.4%,重仓持股集中于资讯科技业和非必需性消费,配置比例分别达36%和23%。从配置比例环比变动来看,重仓股从红利资产转向科技制造,资讯科技业和工业的配置比例显著提升,较上季度分别增加3.6和2.5个百分点,而减持主要集中在医疗保健业、原材料业及公用事业。

性价比与稀缺性共振驱动

从港股通标的行业分布来看,金融(银行、非银)占比达33%,TMT(传媒、通信、电子、计算机)占比达21%,天然成为资金配置重点。回顾2024年,南向资金主要流入高股息板块,这一偏好反映了在全球经济增长和政治因素的不确定性扰动下,投资者对于资产的安全性和稳定性需求上升。港股高股息板块,如金融、传统能源、公用事业等行业,成为南向资金的避风港。而2025年新增南向资金从高股息板块向科技成长的布局调整,反映了港股在成长风格优质资产的性价比和稀缺性。

从PB-ROE视角来看,港股传媒、电子板块的PE-ROE匹配度优于A股。以传媒为例,港股传媒板块ROE为13.3%,显著高于A股的3.6%,而PB为1倍,显著低于A股传媒板块的2.6倍,价值洼地特征明显,为南向资金提供了更高的性价比投资选择。

另一方面,港股市场中的优质互联网公司,在本轮DeepSeek掀起的投资热潮中迎来估值重塑。部分港股头部公司凭借在技术研发、用户基础和市场份额等方面的优势,兼具数据资产与商业化场景,能够迅速将AI技术应用于业务中,提升竞争力和盈利能力,吸引资金提前布局。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。