你退税完成了吗?刚刚,国家又来发钱了!

2022年3月19日,国家税务总局发布《关于设立3岁以下婴幼儿照护个人所得税专项附加扣除的通知》,将原来包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人在内的6大个税专项附加扣除,增加至7个。

个税专项附加扣除怎么用?有什么好处?怎样才能实现一年退税几百上千块呢?今天小柳就再和大家聊聊3岁以下婴幼儿照护“退税”。(其他个税专项附加扣除的方式与办法,可以查看我们以前的推文)

推文较长,建议大家先关注再收藏,我们每周定期发布财务、节税、政策解析之类的干货。

1、有孩子就“退税”?

通知规定:“纳税人照护3岁以下婴幼儿子女的相关支出,按照每个婴幼儿每月1000元的标准定额扣除。”而扣除方则:“父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。”

也就是说只要您的孩子在3岁以下,那么您就可以享受每月1000元应纳税所得额的抵扣,具体来说就是,假设您的综合月收入是6000月,高于纳税起征点1000元,那么这1000元就需要缴纳对应的个人所得税,但是如果您正在照护一个3岁以下的孩子,享受每月1000元的定额扣除,那么您这6000元的收入就都不需要交税了。

如果孩子不是自己的亲生孩子能不能享受以上政策呢?

国家税务总局在《就落实3岁以下婴幼儿照护个人所得税专项附加扣除有关问题答记者问》中回答道:“监护人不是父母的,也可以按上述政策规定扣除。”

也就是说不仅孩子不是自己亲生的,甚至监护人都不是孩子父母的,同样可以享受上述规定,但一定需要有合法的监护人身份才行。

而如果虽然孩子出生了,但孩子暂未取得出生医学证明和居民身份证号的,可选择“其他个人证件”,并在备注中如实填写相关情况即可,不影响享受优惠政策。

并且:“如果婴幼儿名下是中国护照、外国护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等身份证件信息,也可以作为填报证件。”

同时,我们再结合子女教育中的条款:“学前教育阶段,为子女年满3周岁当月至小学入学前一月。学历教育,为子女接受全日制学历教育入学的当月至全日制学历教育结束的当月。”

也就是说,从您拥有孩子到您的孩子博士研究生毕业这一段时间中,您都能享受每月每孩1000元的个税抵扣优惠。

那么问题来了,您想生几个孩子呢?

2、选择“退税”方式?

如何才能让自己节约更多的个人所得税,省更多的钱?

一般来说,在个人所得税上,可以直接帮助个人减少应纳税所得额的办法只有两种,一是合理利用纳税起征点(一年6万的免税额度),另一个就是包括婴幼儿照护抵扣在内的个税专项附加扣除。(其实,社保、住房公积金的合理利用,其实也能帮您节约个人所得税。)

而在个税专项附加扣除上有两种方式,一种是按月抵扣的“通过扣缴义务人申报”;另一种则是“综合所得年度自行申报”,也就是我们常说的年终汇算退税。

具体来说就是,“通过扣缴义务人申报”可以每月让您少交税,而“综合所得年度自行申报”则是先交税,然后在第二年3月份的时候,一次性退还给您,也就是我们所说的“退税”。那在两种办法中选谁更好呢?

其实选择怎样的抵扣方式是因人而异的,但小柳还是更倾向于年终汇算退税。

首先,个人收入是否稳定会极大影响抵扣的数额。我们假设某地的王先生有一个1岁的女儿,还有一个正在读小学的儿子,那么王先生每个月就能抵扣2000元的个人所得税应纳税所得额。在不考虑社保、公积金的情况下,如果王先生每月的收入都有7000元,那么此人不需要缴纳任何个税。

但是如果王先生收入不稳定,第一个月收入只有5000,那本月2000元的抵扣费用无法使用;第二个月收入9000元,那么此时的2000元可以全额抵扣,但王先生还需对超过额度的2000(9000-5000-2000)元缴纳个税。

同样是两个月共计14000元的收入,收入稳定的人每月扣除后可以做到一分个人所得税都不用交,而收入不稳定的人却有2000元的收入需要缴纳个税,所以该怎样选择呢?

另外,选择年终汇算也是一个存钱,存私房钱的好办法!

因为在不抵扣的情况下,大部分人每月会扣除几十至300元的个税,这笔钱并不会太过影响您的生活,但在第二年年终汇算的时候,您却能获得几百至几千元的退税,是不是很惊喜呢?

3、具体如何“退税”?

3岁以下婴幼儿照护专项附加扣除的填报方式与其他专项扣除填报方式相同,均是登录个人所得税APP后,在首页常用业务的【专项附加扣除填报】进行填报。

国家税务总局在3月29日,还专门发布《3岁以下婴幼儿照护专项附加扣除填报“五步走”》的流程图,帮助大家理解,同时网络上也有大量转载解读的文章。

小柳需要提醒大家的是,3岁婴幼儿照护专项附加扣除是3月发布,今年施行的最新优惠政策,所以不能在往年的年度汇算中进行扣除。

另外,在扣除比例上可以选择本人100%全额扣除,也可选择父母双方各50%的平均扣除,这里小柳提示,收入越高的人抵扣会越划得来,比如收入6000的人,抵扣的这1000元中原本有3%的部分要用于缴纳个人所得税,而收入81000元的人,抵扣的这1000元中原本有45%的部分要用于缴纳个人所得税。

但具体的抵扣方式应由监护人双方进行协商,同时,填报操作简单,可尽快填报。

4、关于节税

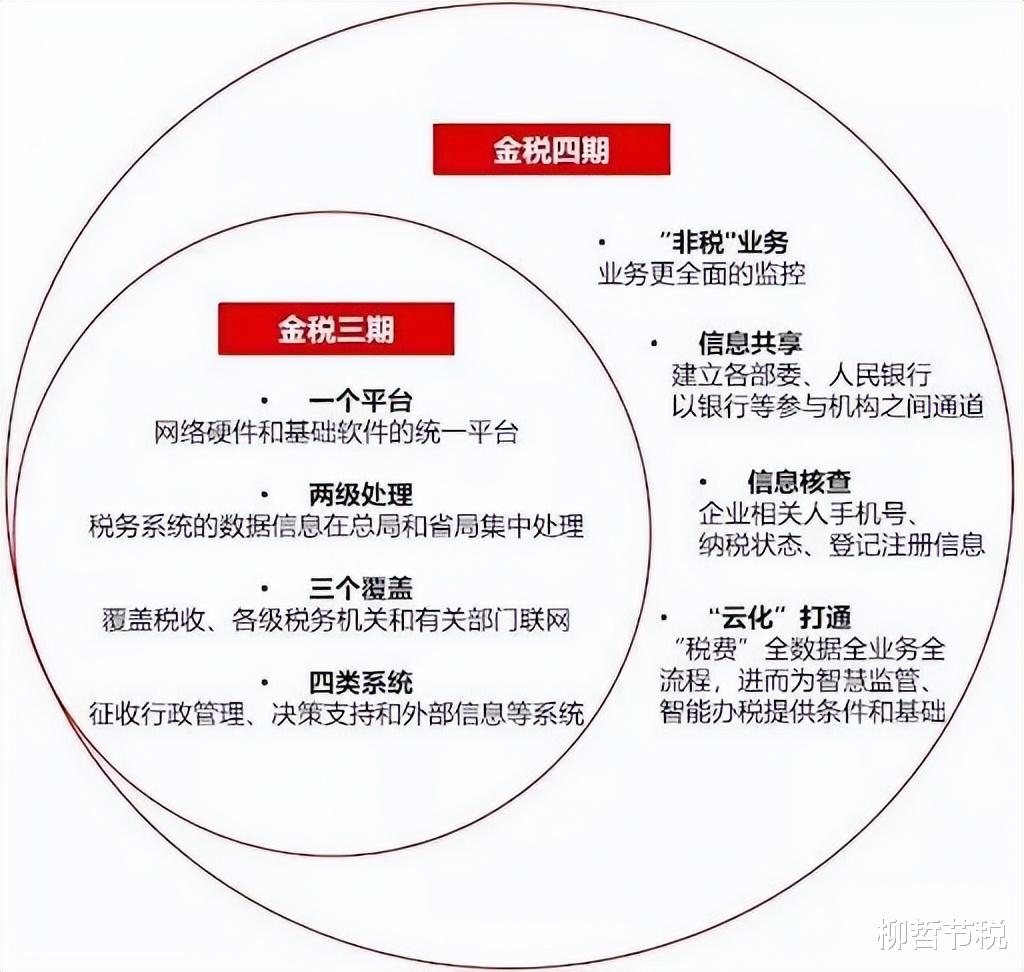

国家出台的多项个税优惠政策越来越多,但偷逃税现象也屡见不鲜,随着金税四期的逐步上线,实现了税务系统与银行系统以及市场监管等系统的信息共享,不仅对企业发票流、资金流、业务流进行了更加严格的监管,同时对个人资金往来监管也更加严格。

比如个人名下一张银行卡涉案,5年内都不能开新户,禁用手机支付,计入征信等。

所以对于个人节税,需要寻找正规、专业的机构,通过合法合理的方式,在一定程度内正确节税,坚持依法纳税、严格纳税。

最后,请大家记住“正确的节税才能省钱省心,而错误的节税则后果严重”。

另外,依法纳税是我们每个中国公民应尽的义务。同样,而企业在经营过程中,也一定要谨慎处理好各类税务问题,做正确的税务筹划,也可私信柳哲节税!