浙江一鸣食品股份有限公司(股票简称:一鸣食品)成立于2005年,2020年12月在上交所主板上市,是一家集奶牛养殖、乳制品、烘焙食品生产加工,门店连锁经营服务、销售于一体的农业产业化国家重点龙头企业。

一鸣食品以“创造新鲜健康生活”为使命,围绕“以客户为中心”创新销售网络,在全国同行业中引领“学童奶计划”、“送奶到家”、“真鲜奶吧”等消费方式革命。全国首创开设“一鸣真鲜奶吧”,连锁门店有公司直营、特许加盟和自主加盟三种经营模式,所有门店运营实行统一化、规范化管理。

2024年前三季度,一鸣食品的营收同比增长了5.4%,延续了从2022年开始的营收增长减速状态。考虑到很多同行都出现了不同程度的下跌,一鸣食品的表现要算相对好的了。

一鸣食品的主要产品是“乳品”,占比接近一半;“烘焙”业务占比三分之一强,还有“连锁经营”及其他一些业务。主要的市场在华东地区,其他地区和线上销售的规模还比较小。

上市后就表现拉垮的盈利能力,2024年前三季度虽然同比保持增长状态,但和峰值年份相比,仍然只有零头不到的水平,四季度有没有爆发的可能呢?我们接着看。

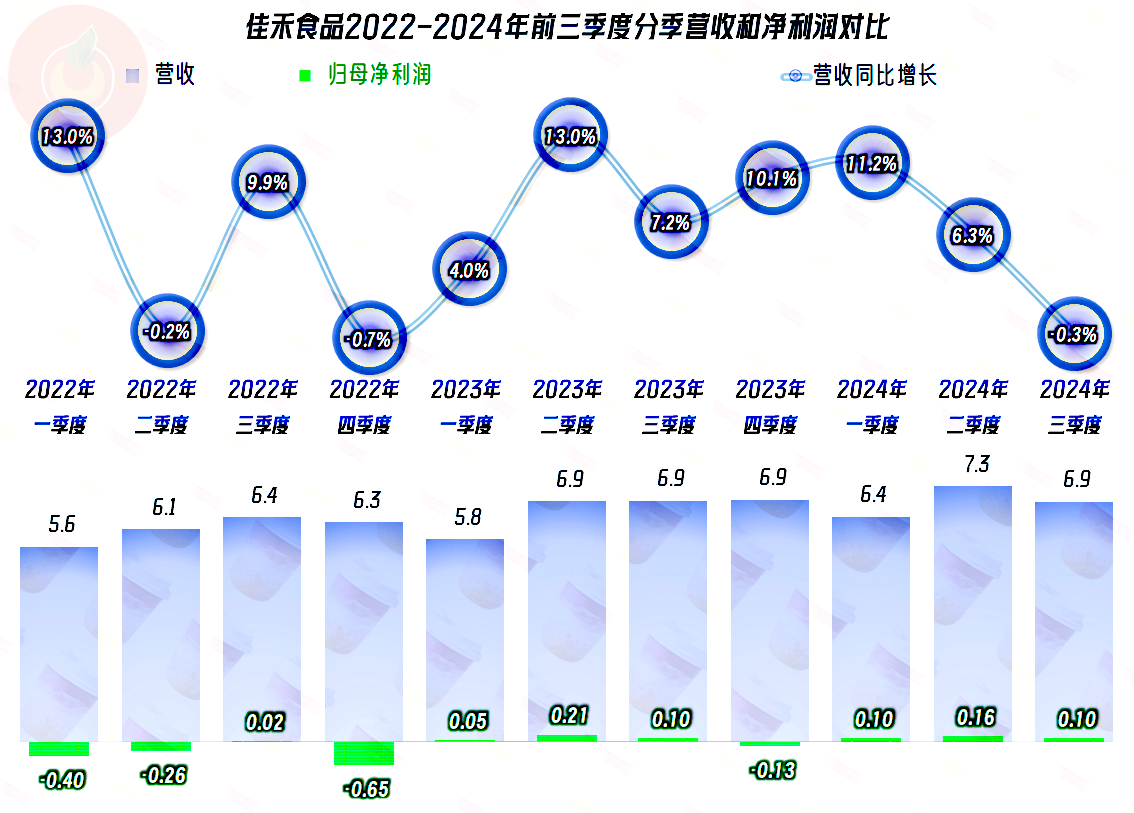

按季度看,从2023年一季度开始的营收同比增长持续了六个季度,离现在最近的2024年三季度出现了同比微跌的情况。净利润的表现方面是有所改善的,2022年有三个季度亏损,2023年只有一个季度亏损,2024年已经过去的三个季度都是盈利状态,但盈利额度并无明显增长的迹象。

2024年以来,分季度的毛利率环比持续下滑,期间费用占营收比虽然有所下降,但效果并不大,这导致2024年二季度和三季度的主营业务盈利空间都不及上年同期。从2024年这几个季度,特别是离现在最近的三季度的营收、毛利率和净利润等情况看,似乎看不到业绩要起飞的迹象。

毛利率从2019年下滑以来,一直持续至2022年,疫情后的2023年有小幅反弹,但2024年前三季度又下滑至接近最低值的水平了。上市以后的销售净利率和净资产收益率都相当难看,2024年前三季度算是近四年中表现最好的了。

2021年的主营业务是保本状态,2022年亏损达到了5.6个百分点;2021年可以靠其他收益盈利,2022年就不好抹平了。2023年的主营业务恢复盈利状态,2024年前三季度的盈利空间仍在增长,但离2020年还有较大的差距。

在其他收益方面,2021年以来的净收益也是逐步下降的,2022年还有小额净损失,2024年前三季度恢复了净收益的状态,但全年不见得就能维持,因为年报时的减值测试更加严格。

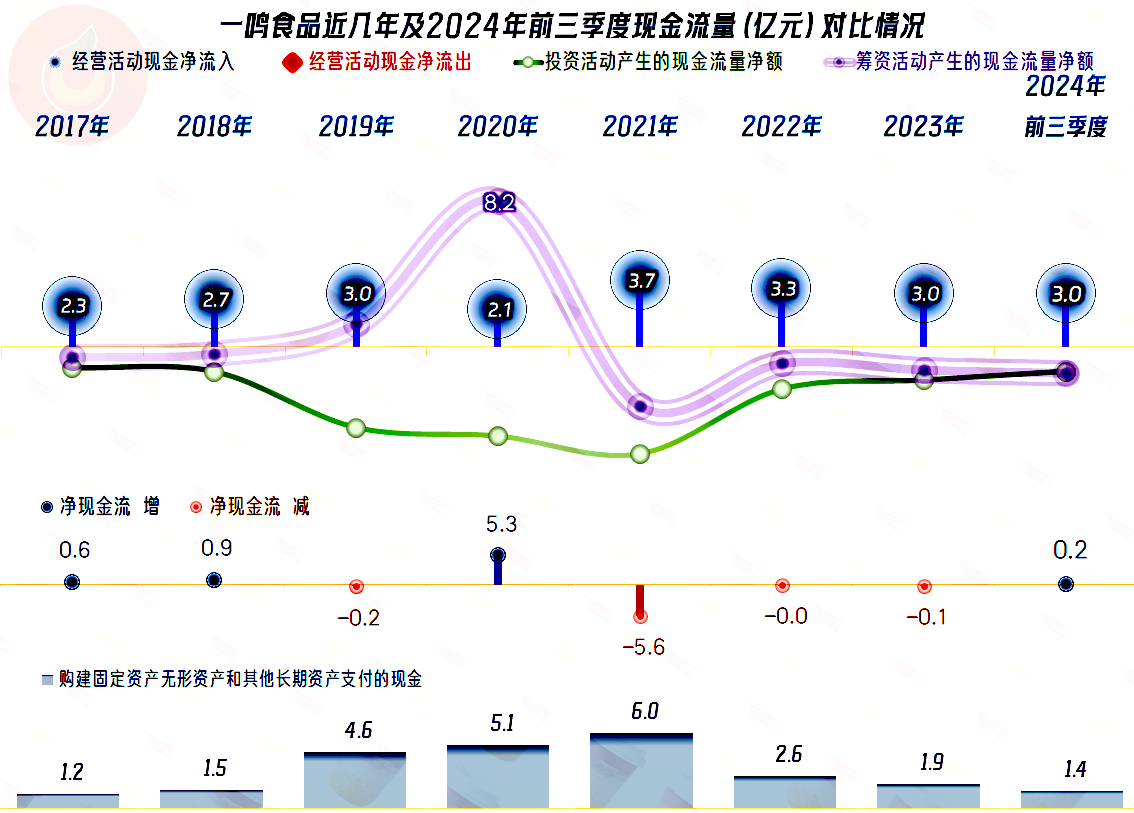

“经营活动的净现金流”都是持续净流入的状态,亏损和盈利下降都几乎没有影响一鸣食品的这种稳定表现。固定资产类的投资在上市及前后两年规模是比较大的,2022年以来投资有下降的趋势。连续三年大额投资的效果一般,一鸣食品似乎意识到,他们这一行不太可能靠此来拉动营收增长。

一鸣食品的偿债能力波动很大,主要是短期偿债能力在2021年末突然大幅下降,连续缓慢增长后,2024年三季度末仍然显得偏低。产生这样的原因主要是一鸣食品的资产快速变“重”,这和我们前面看到的连续三年的大额固定资产投资有关。

在流动资产中,货币资金占比近半,然后是应收账款;存货的规模不大,质量不错。流动负债中的”合同负债“主要是“预收卡券款”、“预收加盟费”和“预收货款”,这些都不需要现金来清偿,后续交货就可以了;短期有息负债略高于货币资金,转动起来问题不大。

其偿债能力关键的影响因素就看供应链上的欠款和“其他应付款”等情况了,其他应付款中主要是“押金保证金”和“加盟结算款”,这些款项在业务稳定的情况下,一般也是不需要马上清偿的,可以一直滚动欠着。

2024年以来,一鸣食品的业绩表现一般,三季度的表现还相对较差,偿债能力方面还能应付,但谈不上好,从财务角度确实看不出来有什么过人之处。财报数据只代表过去,或许有什么我们不知道的特别重要的利好信息,一鸣食品才会有最近奇迹般的市场表现吧。

声明:以上为个人分析,不构成对任何人的投资建议!