01

全球私募股权投资活跃度仍在复苏阶段

根据Pitchbook数据,2024年前三季度全球的投资活动仍较为谨慎。前三季度全球合计私募股权投资26,301笔,投资金额为2,423亿美元。在投资规模方面,2024年的资金活跃度仍在复苏阶段,全年的投资规模预计与2023年规模相仿,尚未恢复到到疫情前投资规模水平。在投资数量方面,2024年前三季度交易数量更为谨慎,仅为2021年总数的三分之一。与2021年相比2024年前三季度的项目平均投资金额有所降低,但是从项目融资角度来看,资金更多地汇集在部分热门赛道及热门项目中。

图表1:2015年-2024年第三季度全球私募股权投资情况

数据来源:Pitchbook,整理

数据截至2024年9月30日

从不同区域来看,受到全球利率波动、地缘政治等不同原因的影响,全球各地区2024年的金额均有不同程度的下降。但是各地区募资规模在全球的占比保持稳定。2023年前三季度北美洲的募资金额在全球的占比为40.77%,欧洲的金额占比为24.45%,亚洲的金额占比为28.00%,拉丁美洲的金额占比为2.04%,其他地区的金额占比合计为4.73%。

图表2:2015年-2024年第三季度全球私募股权投资情况(按区域)

数据来源:Pitchbook,研究整理

数据截至2024年9月30日

02

中国投资规模整体下降

单笔投资交易规模总体偏小

与全球趋势相一致,2024年前三季度[1],中国私募股权投资规模较2023年同期下滑明显。根据融中数据,中国2024年前三季度合计投资规模为2,962.46亿元,同比下降了37.69%;合计投资数量为2,403笔,同比下降了30.15%。

具体看第三季度,第三季度的交易活动又较上半年更加放缓。同比来看,第三季度投资规模仅为526.68亿元,同比下降了63.70%;投资数量为570笔,同比下降了50.65%。环比来看,第三季度投资情况较前两个季度也有大幅下降,2024年前两个季度平均投资规模约为1,200亿元/季度,投资数量为900笔/季度,远高于本季度情况。

图表3:2015年-2024年第三季度中国私募股权投资情况

数据来源:融中数据

数据截至2024年9月30日

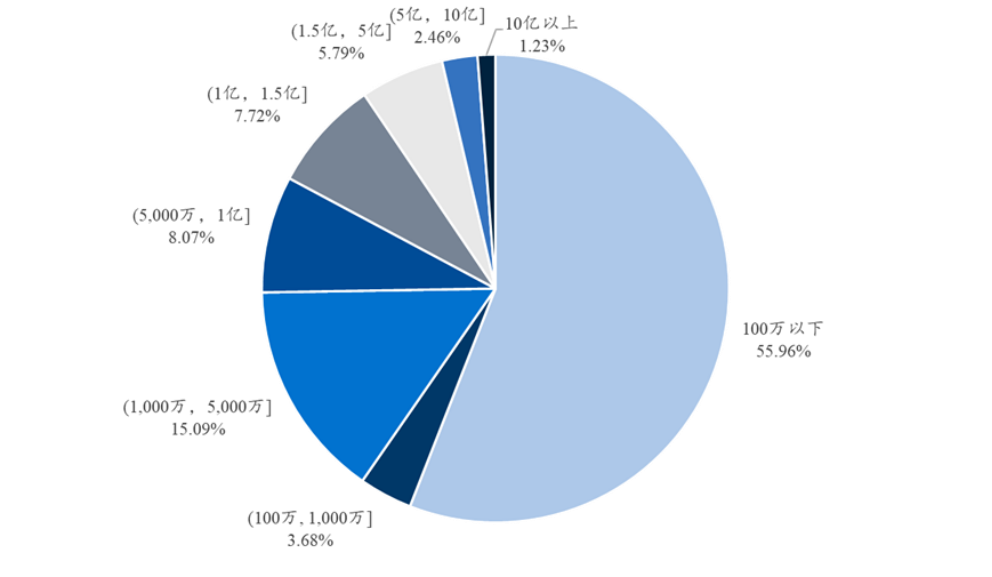

从单笔出资情况来看,2024年第三季度单笔投资金额呈现两极分化。2024年第三季度投资金额总体偏小,大部分投资集中在100万元(含)以下区间,以及1,000万元至5,000万元(含)区间[2]。2024年第三季度投资金额在100万元(含)以下的投资合计有319笔,数量占比达55.96%;投资金额在1,000万元至5,000万元(含)区间的投资合计有402笔,数量占比为15.09%。同时,第三季度也有大量投资金额汇集在数亿元区间。

图表4:2024年第三季度中国私募股权投资集中度情况

数据来源:融中数据

数据截至2024年9月30日2024年第三季度投资金额最高的项目单笔投资从10亿元至50亿元不等,大部分集中在新一代信息技术行业(人工智能、半导体和集成电路)、商业航天、生物制药等行业。2024年第三季度私募股权投资金额较高的项目情况如下:

图表5:2024年第三季度中国私募股权投资金额较高的项目情况

数据来源:融中数据

数据截至2024年9月30日

03

超一线城市投资集中度高

合肥、嘉兴等地创投吸引度提升

在投资地域方面,2024年第三季度中国私募股权市场投资轮次以北京、上海等地为主,同时长三角地区的合肥、嘉兴、苏州、无锡等地项目吸引度提升。

具体来看,2024年第三季度北京的投资金额位列第一,81笔项目获得融资,合计投资金额为123.19亿元;上海市有77笔投资,合计投资金额为50.72亿元;深圳市有73笔投资,合计投资金额为48.74亿元。合肥市的投资二位列第三,金额聚焦在(33亿元)、苇渡科技(2亿美元)的融资中。嘉兴市投资金额位列第五,金额同样聚焦在部分大额投资中。图表6:2024年第三季度中国私募股权投资地区分布情况(按城市)

数据来源:融中数据

数据截至2024年9月30日

04

投资轮次以早期为主

逐渐向成长期延伸

在投资阶段方面,2024年前三季度,中国私募股权市场投资轮次以早期为主,逐渐向成长期延伸,战略投资趋势减缓突显。

从投资金额来看,2024年前三季度资金向早期阶段和成长期项目倾斜,早期投资(从种子轮到A+轮)的投资金额合计占市场投资金额的28.18%,该金额占比在2023年全年为22.22%;成长期投资(从Pre-B轮到C+轮)的投资金额合计占市场投资金额的32.76%,该金额占比在2023年全年为25.05%。

图表7:2023年-2024年前三季度中国私募股权投资阶段分布情况(按投资金额)

数据来源:融中数据

数据截至2024年9月30日

从投资数量来看,2024年前三季度投资机构偏好早期投资,早期投资(从种子轮到A+轮)的投资数量合计占市场投资数量的62.74%,该数量占比在2023年全年为54.67%,早期投资的数量占比超过六成。同时,2024年前三季度,成长期投资(从Pre-B轮到C+轮)的投资数量合计占市场投资数量的23.67%,该数量占比在2023年全年为16.74%。战略投资的投资数量放缓,2024年第三季度战略投资的投资数量占比为10.79%,而2023年该数量占比为17.66%。

图表8:2023年-2024年前三季度中国私募股权投资阶段分布情况(按投资数量)

数据来源:融中数据

数据截至2024年9月30日

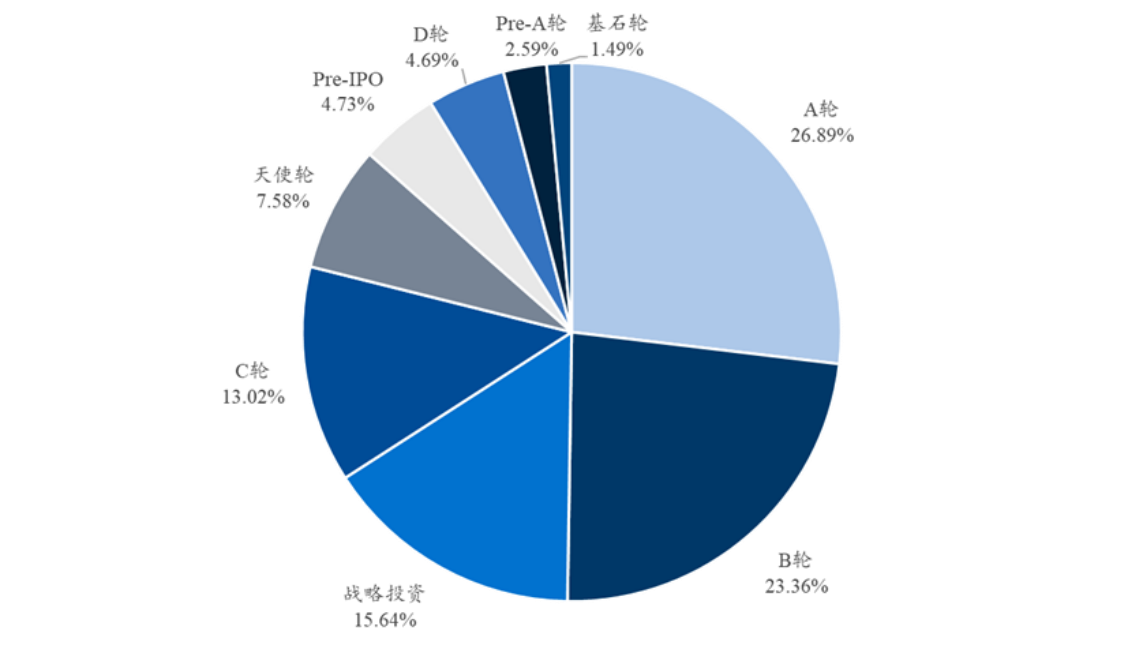

具体来看第三季度的轮次分布情况,从投资金额来看,2024年第三季度投资金额占比前三分别为A轮(含A+轮)、B轮(含B+轮)、战略投资。2024年第三季度,A轮项目的投资金额占比为26.89%,B轮项目的投资金额占比为23.36%,战略投资的金额占比为15.64%。

图表9:2024年第三季度中国私募股权投资轮次分布情况(按投资金额)

数据来源:融中数据

数据截至2024年9月30日

从投资数量来看,2024年第三季度投资数量轮次占比前三分别为A轮(含A+轮)、天使轮和B轮(含B+轮)。A轮项目的投资数量位居2024年第三季度首位,投资数量占比为30.74%,天使轮项目的投资数量占比26.15%,B轮项目的投资数量占比为15.55%。

图表10:2024年第三季度中国私募股权投资轮次分布情况(按投资数量)

数据来源:融中数据

数据截至2024年9月30日

05

人工智能引发吸金热潮

战略性新兴产业仍为投资重点

2024年第三季度,战略性新兴产业仍然是投资重点。其中,新一代信息技术与先进制造持续火热,其中半导体和集成电路以及人工智能()公司在投资中占据主导地位。从投资金额来看,2024年第三季度新一代信息技术领域的投资金额位居第一。其中,半导体和集成电路领域投资金额占比达24.74%,人工智能领域投资金额占比为19.90%。其他热门投资行业包括:低空经济(金额占比8.43%)、生物制药(金额占比7.44%)、新材料(金额占比6.73%)、机器人(金额占比5.13%)等。第三季度健康领域投资金额较小,投资主要集中在创新药研发领域及医疗服务。

图表11:2024年第三季度私募股权投资行业分布(按投资金额)

数据来源:融中数据

数据截至2024年9月30日

从投资数量来看,2024年第三季度同样聚焦新一代信息技术、健康医疗。2024年第三季度半导体和集成电路领域投资数量位居第一,数量占比达17.88%。企业服务领域中的专业服务企业投资数量位居第二,数量占比为16.06%,其中包括各类网络服务、交易服务、保险服务、安全服务等。医疗服务、软件和信息技术服务分别位于第三、第四,数量占比分别为12.44%、11.40%。

图表12:2024年第三季度私募股权投资一级行业分布(按投资数量)

数据来源:融中数据

数据截至2024年9月30日

[1] 统计时间区间为2024年1月1日至2024年9月30日。

[2] 此处统计步段非均匀分布,在计算时已合并投资数量较少的部分分段。