今天,中证A500指数的场外基金开始募集了,计划募集时长约2周,即11月8日左右结束募集。

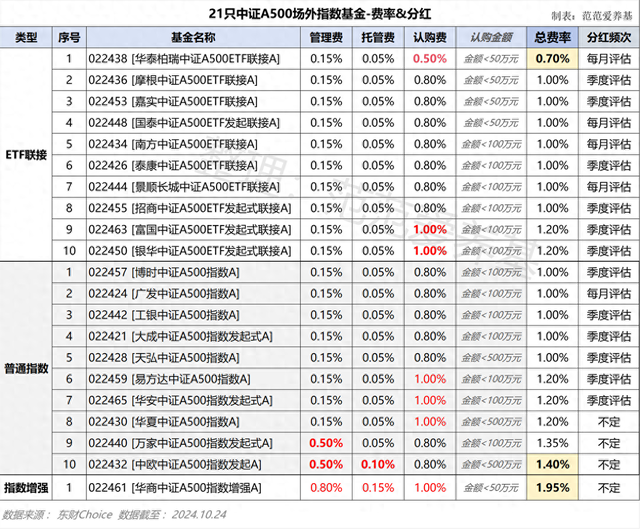

根据我在东财choice的搜索,能查到的是本次开始募集的有21只,包括10只普通指数基金、10只ETF联接基金、1只指数增强基金。

为了便于大家在认购期做选择,我梳理了这21只A500场外指数基金的“综合费率”与“分红频次”。

费率综合费率由3部分构成:管理费+托管费+认购费ETF联接基金的费率普遍最低,其次是普通指数基金,最贵的是指数增强基金;最便宜的是华泰柏瑞中证A500ETF联接A(022438),综合费率仅0.7%;最贵的非增强类指数基金是中欧中证A500指数发起A(022432),综合费率1.40%,刚好比华泰柏瑞的贵了一倍。毫无疑问,加入了部分主动管理的华商中证A500指数增强A(022461)是最贵的,接近2%了。分红

费率综合费率由3部分构成:管理费+托管费+认购费ETF联接基金的费率普遍最低,其次是普通指数基金,最贵的是指数增强基金;最便宜的是华泰柏瑞中证A500ETF联接A(022438),综合费率仅0.7%;最贵的非增强类指数基金是中欧中证A500指数发起A(022432),综合费率1.40%,刚好比华泰柏瑞的贵了一倍。毫无疑问,加入了部分主动管理的华商中证A500指数增强A(022461)是最贵的,接近2%了。分红1、分红规则是从基金合同中翻出来的,其中4只没有写具体会评估的分红频次,其余17只有写分红频次。

2、季度评估分红占了绝大多数,每月评估分红较少。

3、想高频获得分现金流红的,可以倾向选择每月评估分红的产品;更看好成长性的,反而可以选没有规定分红频次的。

对A500“指数增强”基金的看法我之前看首批获批的指数增强基金应该有4只:国泰君安中证A500指数增强、兴证全球中证A500指数增强、国金中证A500指数增强、华商中证A500指数增强。

本来是想对这4只指数增强做横向测评的,但现在只出了一只华商中证A500指数增强,那就先看看它吧~

我的结论是:华商中证A500指数增强——慎选!

指数增强基金主要就是看“增强”部分,那就是看基金经理如何。

华商中证A500指数增强的拟任基金是邓默,背景是数学博士,是量化投资总监。

但是,我看他的在管的量化基金业绩,真的是一言难尽。

“华商新量化混合”是邓默独立管理了7年的基金,是他的代表作。但是,业绩是这样的:今年涨8%,跑出沪深300的14%;近3年-39%,比沪深300还多亏10%!

邓经理虽然没有管理过指数增强基金,但目前在管一只类似“红利增强”的基金“华商红利优选混合”,这只基金他独立管理了4年多。真的搞不懂,随便选一只“中证红利”or“中证红利低波”指数基金,近3年的持有体验也是很不错的。它作为一个“红利优选”是怎么能-28%?

所以,就这样一个基金经理管的A500指数增强,我没有太多信心认为他能做到增强......

虽然我没有看到另外3只A500指数增强的代码,不知道基金经理是谁,但我看是翻看了一下基金公司的指数增强业绩如何。

国金基金同样拉胯——“国金300指数增”强远远跑输沪深300指数。

兴全&国泰君安应该还不错~

兴全目前没有指数增强基金,但是旗下指数基金都还不错。

以“兴全沪深300指数基金”为例,在2022年与2023年,都比沪深300跌得少,这两年总共跑赢沪深300有12%!

今年也比沪深300涨得多

国泰君安是这4家中,唯一有“优秀指数增强”榜样的——“国泰君安中证500指数增强”近3年跑赢中证500指数17%!

所以,如果想要买A500指数增强的话,我更倾向国泰君安与兴全家的(具体到时还要看基金经理是谁)

普通指数vs ETF联接vs指数增强这3类指数基金最大的区别在于“投资方式”。

指数增强:指数增强基金的投资目标在于“大部分资金复制目标指数的成分股和权重,以获取指数β收益;小部分资金基金经理用来精选个股与调整配比,以获得α超额收益”。

虽然叫“指数增强基金”,但是实际能否真正做到“增强”还要取决于基金经理或量化模型的选股能力。收益与风险是对等的,指数增强有获取超额收益的可能性,同时也有在某些时间段跑输指数的风险。

普通指数基金:直接投资于标的指数成分股,能更好复制指数表现,跟踪误差更小。

ETF联接:主要投资目标ETF,属于间接跟踪指数。由于ETF在在二级市场交易,每天ETF价格直接受供需关系影响,所以当出现极端行情时,ETF在情绪作用下,净值波动非常大,同时传导给ETF联接基金。

如图所示,这3只基金均跟踪创业板指数,但在极端行情下,哪怕只有1天,ETF/ETF联接基金的净值波动也是明显更大的。

对于没有券商账户买ETF,又想做短期波段的投资者,可以优选考虑中证A500ETF联接基金。

如果就是单纯看好A500长期投资价值,那么考虑的点通常是:费率、分红、团队的指数基金运作实力。