存款定期化

2024年2月,居民定存在居民存款中的占比达到72.1%,创下2004年12月有数据以来的新高。对于存款定期化,市场的共识是疫后预防性储蓄需求推升了居民储蓄。海外经验也显示,资产价格调整和预防性需求可能提高居民储蓄意愿。然而,我国的存款定期化有两点特殊性:一是2021年后居民消费倾向低位波动,并未进一步下降,但存款定期化仍在持续;二是海外预防性储蓄上升时常伴随着定存比例的下降,可能反映了流动性需求的增加,而我国的定存比例却在上升。

这种特殊性可能源自两个方面:一是规模追求以及对一般性存款的重视,带来机构间的揽储竞争,使定期存款利率呈现出较强的刚性。因此,市场中一定程度出现了“资产荒”与存款利率刚性并存的格局。二是定期存款利率变动慢于金融市场利率,在整体利率下行的预期中,较长期限存款利率水平较高,吸引居民通过定存产品锁定更高的利息收益。

为了畅通货币政策传导、降低实体经济融资成本,可以考虑通过如下措施缓和存款定期化趋势:一是平坦化存款利率曲线。可以通过调整存款利率上限或是非对称下调长期限定存挂牌利率等方式实现。二是简并存款基准利率档位。当前存款基准利率(除活期以外)仅包括3个月、6个月、1年期、2年期、3年期共5个档位,可以适度简化。三是进一步降准,释放低成本中长期资金。四是适度淡化货币信贷增速等数量目标,引导金融机构规模适度增长,维护存款市场良性竞争。

2020年以来,存款利率的定价机制经历了两次调整:一是2021年6月,央行指导将存款利率自律上限由存款基准利率上浮改为加点确定;二是2022年4月,央行指导利率自律机制的成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。到2024年2月,1年期、2年期、3年期、5年期定期存款挂牌利率分别较2020年1月累计下降8.1bp、48.7bp、73.7bp、67.5bp。

尽管各期限定期存款利率有所下行,不过居民定期存款在存款中的占比却持续上行,从2020年1月时的63.5%至2024年2月上升至72.1%。居民定期存款比例为何高居不下?有何措施可以缓解定存比例的继续上行?本文将就以上两个问题进行分析。

一、居民定存比例为何高居不下?

市场普遍认为,预防性储蓄、资产负债表变化等是居民储蓄意愿高企的原因,然而,国际经验显示,储蓄意愿高企并不等于定存意愿上升,我国定存占比攀升的现象有特殊性。

1.1 居民预防性储蓄的海外经验

研究表明,收入不确定性、财富的意外变动和信贷供给等都可能导致居民储蓄意愿上升。根据2012年9月IMF发布的工作报告,自1966年第二季度至2011年第一季度的45年间,信贷供应、家庭财富的冲击以及由于失业风险带来的收入不确定性的变动都是推动美国家庭储蓄变化的重要因素。尤其是20世纪80年代初至2007年间信贷供应的持续扩张,以及资产价值升高带来的净财富增长,鼓励家庭减少其可支配收入中的储蓄。与此同时,以2001年和2007年信息技术和信贷泡沫破裂为例,净财富和收入不确定性的波动可以解释个人储蓄的周期波动。1

美日韩的现实经验也验证了上述论断。从美国来看,近年来,美国股市经历的较大的下跌共有三次:一是21世纪初的信息技术泡沫,纳斯达克指数月均值从2000年3月的4803点降低至2002年10月的1242点;二是2008年金融危机,纳斯达克指数月均值从2007年10月的2780点降低至2009年3月的1432点;三是2021年至2022年,纳斯达克指数月均值从2021年11月的15815点降低至2022年10月的10801点。

通常情况下,股市下跌也伴随着美国经济与就业市场的走弱,居民的储蓄意愿随之出现了不同程度的上升。21世纪初的信息技术泡沫中,美国个人储蓄率的1年移动平均值从2000年4月的4.1%上行到2002年12月的5.6%。随着股市与就业的好转,从2005年8月至2008年5月,个人储蓄率的1年移动平均值回落到3.0%以下。2008年金融危机中,2009年10月个人储蓄率的1年移动平均值再次上行至5.8%的水平。2020年新冠疫情后,就业市场的低迷与股市的回调并不完全同步,美国就业率在2020年4月最低降至51.2%,个人储蓄率的1年移动平均值在2021年3月最高达到17.8%,可能反映了美国现金补贴等政策的影响。尽管纳斯达克指数在2021年至2022年出现回调,但2022年7月以后美国就业率维持在60.0%以上,随着就业市场的恢复和超额储蓄的消耗,个人储蓄率整体回落,2022年12月,个人储蓄率的1年移动平均值回落至3.3%。

从日本来看,近年来,日本股市经历的较大的下跌共有两次:一是20世纪90年代,日经225指数月均值从1989年12月的38130点降至2003年4月的7909点;二是2008年金融危机,日经225指数月均值从2007年6月的18001点降至2009年2月的7695点。由于数据可得性,20世纪90年代泡沫破灭前后居民储蓄意愿变化无法观察。2008年金融危机后,日本居民储蓄意愿上升。2001年以来至2006年底,日本居民储蓄率的1年移动平均值维持在15.0%以下的低位。2008年金融危机中,居民储蓄率的1年移动平均值从2008年7月时的12.9%上行至2009年1月时的 14.9%。

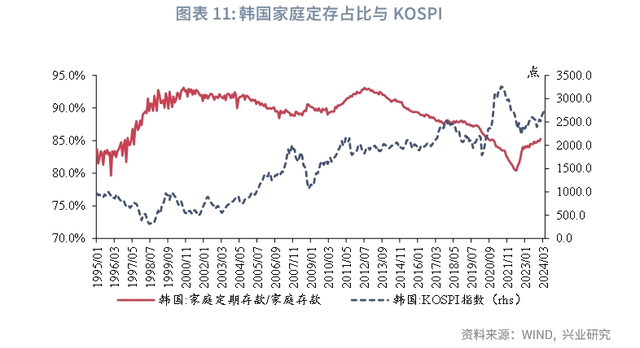

从韩国来看,近年来,韩国股市经历的较大的下跌共有四次:一是1998年亚洲金融危机,KOSPI指数月均值1995年10月为999点,在1998年9月最低降至312点;二是2008年金融危机,KOSPI指数月均值2007年10月为2005点,在2008年11月最低降至1074点;三是2017年至2020年,KOSPI指数月均值2017年11月为2534点,在2020年3月最低降至1787点;四是2021年至2022年,KOSPI指数月均值从2021年6月的3259点降低至2022年10月的2230点。由于数据可得性,1998年亚洲金融危机前后韩国家庭储蓄意愿变动无法观察。2004年以来,股市下跌行情中,韩国家庭储蓄率出现明显上行。2006年时,韩国家庭储蓄率的1年移动平均值整体在22.0%至23.0%的水平。在2008年金融危机中,韩国家庭储蓄率的1年移动平均值在2009年3月时达到24.9%。2017年至2020年与2021年至2022年的下行行情期间间隔较短,韩国家庭储蓄率的1年移动平均值从2019年12月时的27.4%波动上行,至2022年6月达到33.3%。之后KOSPI指数有所反弹,2023年12月,韩国家庭储蓄率的1年移动平均值回落至29.6%。

1.2 中国居民储蓄上升的特殊性

我国的情况与海外既有相似又有不同。相似之处在于,收入不确定性带来的预防性储蓄使得居民偏好存款。我国居民定存比例与就业情况密切相关。可以注意到,2008年金融危机后,中国居民定存比例最高上行至超过65%的水平,而随着就业情况好转,居民定存在2011年1月最低回落至59.1%。此后直到2020年,就业水平与居民定存比例的走势较为契合。而2020年以来,居民定存占比上行的幅度已经超过了就业可以解释的范畴。

特殊之处在于,一是2021年以来居民消费倾向总体平稳,2023年以来城镇调查失业率波动回落,但定存比例仍在攀升,再次表明定存占比上升已经超过了预防性储蓄可以解释的范畴。2021年6月至2023年12月,中国城镇居民人均消费性支出在人均可支配收入中的占比在59.0%至61.0%的区间内小幅波动,整体较为稳定,而居民定存占比在2021年6月至2023年12月期间从66.4%上行至71.5%,出现了明显的上行趋势。

二是海外居民的预防性储蓄主要表现为消费意愿下降,而定期存款的占比通常是下降的。

美国方面,美国家庭定期存款的占比在股市回调、经济下行的过程中往往也在下行。21世纪初的信息技术泡沫破裂中,家庭定期存款占比底部略早于股市见底,在2001年12月最低落至61.4%。2008年金融危机中,家庭定期存款占比在2009年3月时最低落至67.6%,几乎与纳斯达克指数月均值同步见底。在2021年至2022年的回调中,同一时间段,美国家庭定期存款的占比从2021年12月时的61.3%下降至2022年9月的57.1%。

日本方面,日本居民定期存款占比自1998年4月有数据以来整体呈下行态势,1994年4月时,居民定存占比达到72.6%,而2024年2月时,该比例已经回落至26.5%。

韩国方面,韩国家庭定期存款占比整体水平始终处于较高水平,在1995年以来家庭定期存款占比超过80%。韩国股市回调时,居民定存占比的变化不一,部分情况下,股市回调中居民定存占比也出现了下行。韩国家庭定存占比自2012年7月达到93.1%之后开始整体回落,在2017年至2020年以及2021年至2022年的两次回调中该比例也在继续下行,2022年6月该比例最低落至80.4%。

但中国的情况有所不同,尤其是在疫情以后的股市回调行情中,沪深300指数月均值从2021年2月达到5559点后开始回落,至2024年1月最低录得3291点。而从2021年2月至2024年1月期间,中国居民定存占比从65.8%上行至71.6%。

中国居民定存占比高居不下的原因是什么呢?

一是金融机构存款规模竞争下,定期存款利率偏高使得风险偏好较低的居民更加青睐定期存款产品。2009年以来,我们可以注意到贷款增速通常高于存款增速。在保持社融与信贷稳定增长、促进金融业GDP稳定增长的背景下,金融机构存在一定的规模诉求。当融资需求放缓时,金融机构依然可能出于稳定规模等考虑进行揽储。2019年第四季度货币政策执行报告指出,由于银行普遍存在“存款立行”、追求规模等固有观念,加上部分监管指标也更加重视一般性存款,导致银行特别是中小银行有较强的高息揽储冲动。因此,与贷款利率相比,存款利率呈现出更强的刚性。

海外定存利率的调整似乎更加灵活。以日本为例,1994年10月以后,日本实现了除活期存款利率以外的利率自由化,存款与贷款利率各月间波动较大。1994年10月至1995年9月(亚洲金融危机前最后一次降息),日本央行贴现率下调了125bp,同期日本6个月到1年定存利率下降了151bp,1-2年定存利率下降了169bp,降幅大于政策利率。

此外,理财产品净值化后低风险投资渠道减少也是存款定期化的原因之一。2018年以来存款定期化的趋势就开始逐渐加深,表明资管新规打破刚兑以后保本产品减少,导致存款回流表内,带动定存比例持续走高。

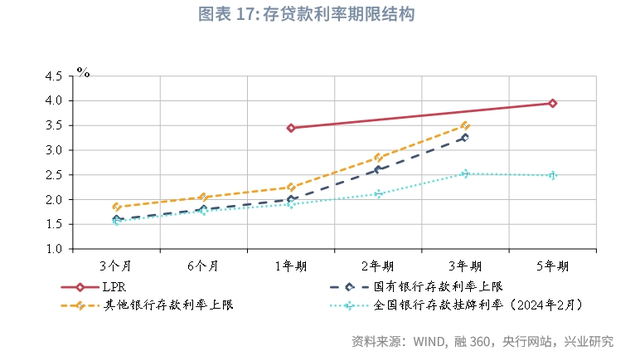

二是当前存贷款利率定价机制不匹配,目前存款利率曲线期限较贷款更为陡峭。存款利率曲线较贷款利率曲线的期限结构更加复杂,使得存款挂牌利率的调整更加复杂。从银行调整存贷款挂牌利率行为来看,贷款利率通常跟随LPR调整,仅有1年期和5年期两档;而定期存款利率调整则包括3个月、6个月、1年期、2年期、3年期、5年期共6个档位(虽然5年期存款基准利率已经取消,但5年期定存依然存在)。2024年2月,5年期LPR较1年期LPR高出50.0bp,3年期和5年期存款挂牌利率较1年期存款挂牌利率分别高出62.3bp、58.8bp,存款利率挂牌曲线表现较为陡峭。在整体利率下行的预期中,较长期限存款利率水平仍然偏高,或使得居民资金流入较长期限定存产品,锁定更高的利息收益。

二、如何应对存款定期化?

尽管2020年以来政策部门通过多种措施引导存款利率下降,以降低实体经济融资成本,但存款的定期化一定程度上削弱了存款利率下调的效果。为应对存款定期化,可以考虑以下措施。

一是平坦化存款利率曲线。当前存款挂牌利率曲线较为陡峭,需要更大幅度降低长期限定期存款利率水平,可以通过调整存款利率上限或是非对称下调长期限定存挂牌利率等方式实现。自2015年10月以来,我国存款基准利率未进行调整,存款挂牌利率的调整主要依靠利率自律机制。我们可以注意到在自律机制之下,尽管较长期限定存利率已经明显下调,以3年期定存利率为例,2021年5月至2023年12月期间3年期定存利率已经下行了99.6bp,但整体曲线仍然较为陡峭。为了引导更长期限的定存利率下行,可以在非对称下调长期限定存挂牌利率的基础上,下调存款基准利率上限,例如更大幅度下调1年期以上期限存款基准利率,或是对1年期以上期限利率上限的加点幅度实施更大幅度下调,使得存款利率上限能够更加有效地形成约束,压平存款利率曲线。

二是调整存款基准利率档位。可以简化存款基准利率档位,并入较短期限管理。存款基准利率(除活期以外)包括3个月、6个月、1年期、2年期、3年期共5个档位,可以适度简化,如将2年期或3年期并入更短期限管理。

三是进一步降低存款准备金率,提供长期限低成本资金,以减轻金融机构负债端的压力。经过2月的降准后,大行法定准备金率为10.0%,金融机构加权准备金率7.0%,仍有一定的下调空间。

四是适度淡化货币信贷增速等数量目标,进一步推动信贷从外延式增长向内涵式发展转型,引导金融机构规模适度增长,维护存款市场良性竞争。2023年第四季度货币政策执行报告指出,高质量发展阶段,评判经济发展不只是看经济增速,评判金融支持也不能“唯信贷增量”。

参考文献:

1.Christopher, C., S. Jiri & S. Martin: Dissecting Saving Dynamics: Measuring Wealth, Precautionary, and Credit Effects, IMF Working Paper, 2012, WP/12/219

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。