1、理财要闻

为满足《重要货币市场基金监管暂行规定》的相关要求,多家银行密集调整零钱组合理财:调降快赎额度。

债市“走牛”提振投资者购买理财的热情,理财公司密集上调产品募集规模,上调幅度最高200亿元。

2、收益表现

股债涨幅收窄,理财产品净值增长放缓。2024年3月,存续理财产品平均净值增长率为0.29%,环比2月回落0.16个百分点。从产品类型来看,含权类理财产品单月净值增长率继续领跑,其中短久期权益类理财产品收益表现更好,单月净值增长率在2%-3%之间。

3、破净情况

破净率加速下降,数值创近2年新低。根据普益标准统计,截至2024年3月末,存续理财产品累计净值破净率为2.86%,环比2月回落0.48个百分点,自2022年1月以来首次降至3%以下。

各类理财产品累计净值破净率全面下降。3月,固定收益类理财产品累计净值破净率继续下降0.07个百分点,混合类、权益类、商品及衍生品类理财产品累计净值破净率由升转降,降幅分别为7.51、2.57、9.43个百分点。

4、新发产品

新发产品规模下降,主打中短久期、固收类。3月,新发理财产品中,固定收益类募资规模占比为99.69%。理财产品的平均业绩比较基准利率继续下行, 3月新发理财产品平均业绩比较基准利率为3.19%,环比2024年2月下降0.08个百分点。

5、存续规模

由于季末资金在理财与存款之间存在较为明显的“蹊跷板”现象,因此3月理财产品规模环比出现下降。现金管理类产品的环比规模下降相对较大,二权益类产品规模则环比小幅上升。分机构类型来看,股份行理财公司和城商行理财公司存量产品规模占比持续上升。

一、理财要闻 1、多家银行密集调整零钱组合理财:调整快赎额度[1] 新京报贝壳财经讯,银行“零钱组合理财”产品正在调整。今年以来,已有多家银行发布了相关产品的调整公告。有银行在公告中指出,单客户单自然日最大快赎额度调整为1万元,但普通赎回功能(T+1)不受影响。多位分析人士向贝壳财经记者表示,本次银行集体调整“零钱组合理财”产品,主要是为了满足《重要货币市场基金监管暂行规定》相关要求,组合内包含货币基金产品的“零钱组合理财”调整是重头戏。 2、理财公司密集上调产品募集规模,上调幅度最高200亿元[2] 金融时报讯,近日,招银理财、交银理财、光大理财、农银理财等多家银行理财公司对旗下理财产品募集规模上限进行上调,上调幅度从10亿元到200亿元不等。 多位业内人士表示,理财机构将新发产品募集资金上限调升的原因主要是年初以来,债市“走牛”,理财产品业绩亮眼,进一步提振了投资者投资热情,调整募资规模传递了理财市场规模上涨的积极信号。 二、收益表现 2.1 主要资产表现 3月,受美国核心CPI降幅不及预期以及主要产油地地缘冲突升级影响,全球资本市场再通胀交易升温,铜金油价格强势上涨,美元走强。由于美联储议息会议仍保留年内降息空间,因此股债市场相对平稳。 国内债市方面,消息面多空交织,央行表态后续仍然有降准空间,继续维系市场的宽货币预期。不过,监管机构关注农村金融机构债券投资情况并指导公募基金降杠杆,为债市降温。全月债券收益率低位震荡,10年期国债收益率收于2.29%,环比2月回落4.74bp。 海外债市方面,美国经济数据好坏参半,美债收益率走势一波三折。月初,由于ISM制造业指数不及预期以及美联储表态偏鸽,10年期美债收益率继续下行16bp。此后,由于美国2月新增非农就业和CPI均超预期,美债收益率止降回升,最高上行25bp。下旬,美联储议息会议重申年内降息,美债收益率重新转为下行。截至月末,10年期美债收益率收于4.20%,全月下行5bp。 权益市场方面,A股先扬后抑。中上旬,政府工作报告积极布局稳增长,投资者持股意愿较强,A股稳步上行。下旬,美联储3月议息会议如期按兵不动,点阵图显示的年内降息幅度低于市场预期,降息预期收敛,A股上行遇阻后回调盘整,全月小幅收涨。 商品市场方面,原油市场做多情绪升温,原油价格自3月中旬开始加速上行,铜价同步走高。黄金基于对美联储的降息预期以及美国再通胀风险上升同样强势上涨。 外汇市场方面,美国基本面韧性较强,就业数据强劲,再通胀风险上升掣肘美联储宽松空间,美元走强。中美沟通强化“维稳”主题,美元兑人民币向上突破靠近7.24关口后趋稳。

2.2 绝对收益分布 净值增长进度边际放缓。根据可得数据统计,2024年3月,存量理财产品平均净值增长率为0.29%,环比2月回落0.16个百分点。 分投资性质看,3月,现金管理型、固定收益类、混合类、权益类、商品及衍生品类理财产品平均净值增长率分别为0.17%、0.24%、0.46%、1.88%、1.63%,虽然环比2月多有回落——分别变动0.02、-0.08、-0.28、-0.51、-4.38个百分点,但与其他时期相比,仍然处于相对高位——3月各类理财产品单月净值增长率分别位居自2021年初以来的57.8%、42.1%、73.6%、81.5%、73.6%分位。

从产品类型来看,含权类理财产品单月净值增长率继续领跑,其中短久期权益类理财产品收益表现更好,单月净值增长率在2%-3%之间。在固定收益类理财产品中,长久期继续优于短久期,而在混合类、权益类、商品及衍生品类理财产品中,短久期理财产品单月净值增长率更高。

年内累计回报(年化)排序为固定收益类>权益类>现金管理类>混合类>商品及衍生品类,五类理财产品今年以来的年化回报分别为3.65%、2.94%、2.15%、1.50%、-27.04%。 从动态变化来看,3月,含权类理财产品净值继续修复,整体表现优于固定收益类。截至3月,权益类、混合类、商品及衍生品类理财产品年内累计回报(年化)环比2月分别提升9.31、2.00、6.50个百分点。现金管理类和固定收益类理财产品的年内累计回报(年化)环比分别回落0.01、0.40个百分点。

2.3 业绩达标情况 存续理财产品业绩达标率回落。根据可得数据统计,截至2024年3月末,存续理财产品业绩达标率(产品在过去1年年化收益率超过业绩比较基准利率)约为52.14%,环比上月回落3.39个百分点。从投资性质看,固定收益类、混合类、权益类、商品及衍生品类理财产品业绩达标率环比2月分别下滑2.25、2.15、3.42、3.10个百分点。从期限类型来看,短久期理财产品业绩达标率更高,T+0,7天(含)以内理财产品业绩达标率均超过60%。

3月,各类理财产品的平均超额收益率(过去1年相比业绩比较基准的年化超额收益率)环比2月普遍提升,增幅多在3-4个百分点。但超额收益率的分布结构有所弱化,正超额占比多有回落,降幅在3个百分点左右。

2.4 到期兑付情况 到期兑付收益率保持平稳。3月,理财产品平均到期兑付收益率为3.07%,与2月(3.09%)大致持平。固定收益类和混合类理财产品到期兑付收益率分别为3.25%、0.86%,环比2月分别变动-0.15、1.46个百分点。

业绩达标率小幅回落。3月,理财产品到期兑付业绩达标率为56.86%,环比2月回落5.05个百分点。从投资性质来看,固定收益类、混合类理财产品3月到期兑付业绩达标率分别为58.82%、23.26%,环比2月变动-5.62、1.35个百分点。

三、破净情况 3.1 整体情况 破净率加速下降,数值创近2年新低。据普益标准统计,截至2024年3月末,存续理财产品单位净值破净数量为1854款(前月为2160款),占比为3.21%(前月为3.86%)。存续理财产品累计净值破净数量为1503款(前月为1697款),占比为2.86%(前月为3.36%),自2022年1月以来首次降至3%以下。

3.2 分布结构 各类理财产品累计净值破净率全面下降。 从投资性质来看,截至3月末,固定收益类、混合类、权益类、商品及衍生品类理财产品累计净值破净率分别为1.23%、27.50%、45.61%、82.63%,分别位居自2021年初以来的21.0%、63.1%、92.1%、94.7%分位。固定收益类理财产品累计净值破净率环比2月继续下降0.07个百分点,混合类、权益类、商品及衍生品类理财产品累计净值破净率由升转降,降幅分别为7.51、2.57、9.43个百分点。 从期限类型来看,各期限类型的理财产品累计净值破净率继续以下降为主,3年以上以3.27个百分点的降幅位居降幅榜首位。3-6个月、6个月-1年累计净值破净率环比分别上升0.12、0.02个百分点。 从运作模式来看,封闭式净值型和开放式净值型理财产品累计净值破净率环比分别下降0.30、0.80个百分点,分别位居自2022年初以来的0.00%、7.60%分位。 从机构类型来看,股份行和理财公司理财产品累计净值破净率分别下降1.63、0.81个百分点,国有行和城商行累计净值破净率大致持平于上月,农村金融机构理财产品累计净值破净率环比上升0.70个百分点。

四、新发产品 4.1 产品规模 新发产品数量与规模双双回升。据普益标准统计,2024年3月,理财产品新发2589款,募集资金规模为4153亿元。发行数量和募资规模环比2月分别增加559款、增加1675亿元。 从投资性质来看,新发产品主要为固定收益类理财。2024年3月,固定收益类理财新发2444款,募资总额为4110亿元,产品和募资总额占比分别为94.40%和99.69%。 从期限类型来看,新发产品的期限集中在中短久期。3个月-6个月(含)、6个月-1年(含)、1年(不含)-3年(含)三个期限募资规模占比分别为37.44%、20.31%、31.70%。从运作模式来看,封闭式净值型和开放式净值型理财产品募资总额分别为3983亿元、170亿元,占比分别为95.91%、4.09%,规模占比环比2月分别下降1.59、上升1.59个百分点。 从发行机构来看,新发理财产品主要由理财公司、城商行和农村金融机构发行,三类机构募资总额为3667亿元、311亿元、152亿元,占比分别为88.3%、7.5%、3.66%,规模占比环比1月分别变动2.18、-2.32、0.05个百分点。

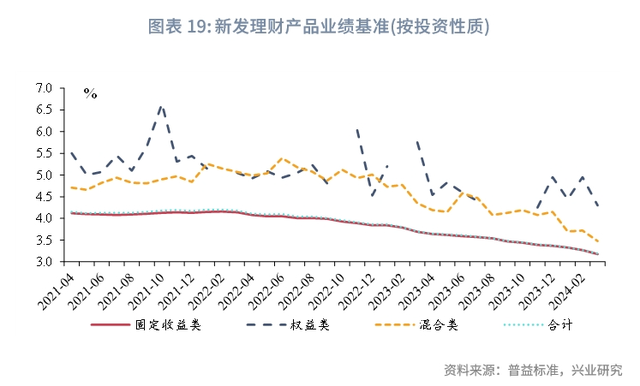

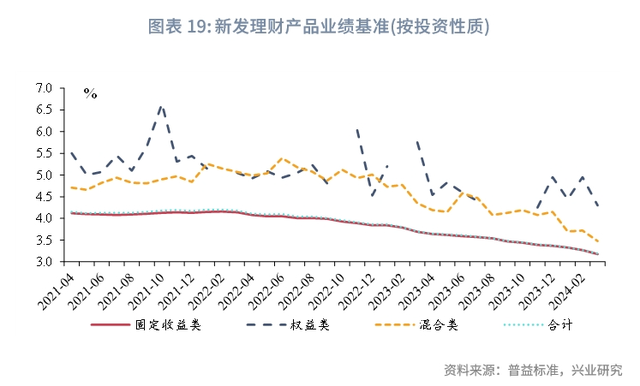

4.2 业绩基准 理财产品的平均业绩比较基准利率继续下行。2024年3月,新发理财产品平均业绩比较基准利率为3.19%,环比2月下降0.08个百分点。

从投资性质来看,各类理财产品的业绩比较基准利率均继续下行。2024年3月,新发固定收益类、混合类、权益类理财产品的平均业绩比较基准利率为3.18%、3.48%、4.3%,环比2月分别下降0.09、下降0.24、下降0.65个百分点。

从期限类型来看,2024年3月,每日开放型、1个月(含)以内、1个月-3个月(含)、3个月-6个月(含)、6个月-1年(含)、1年(不含)-3年(含)、3年以上新发理财产品平均业绩比较基准利率分别为2.77%、2.81%、2.9%、2.96%、3.2%、3.47%、3.96%,环比2月分别变动-0.01、-0.03、0.03、-0.06、-0.08、-0.07、0个百分点。

从运作模式来看,2024年3月,封闭式净值型和开放式净值型理财产品新发产品平均业绩比较基准利率分别为3.2%、3.09%,环比2月分别变动-0.07、-0.12个百分点。

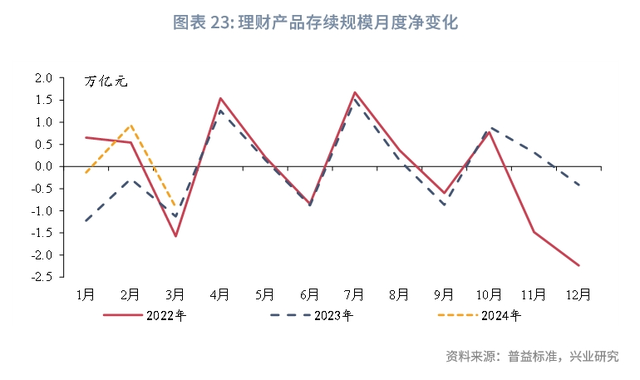

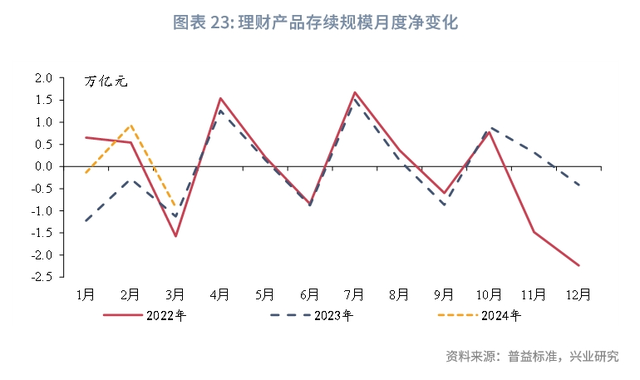

五、存续规模 5.1 整体情况 季末资金在理财产品和银行存款之间存在较为显著的“蹊跷板”现象,3月资金流出理财产品,规模环比收缩。根据普益标准统计,截至2024年3月末,存续理财产品总数量为41173款,总规模为26.22万亿元,环比2月末,分别增加5款、下降0.83万亿元。从月度变化来看,2024年3月,理财产品规模净变动整体好于往年同期的水平,产品规模环比减少0.83万亿元,而去年同期环比减少1.13万亿元。

5.2 分布结构 分投资性质来看,现金管理型理财产品环比流出规模较大,权益类产品规模环比小幅增加。截至2024年3月末,现金管理型和固定收益类理财产品总规模估计为7.69万亿元和17.77万亿元,环比2月末分别减少0.73万亿元、0.09万亿元。两类理财产品存续规模合计占比为97.12%,环比2月末提升0.27个百分点。混合类、权益类、商品及衍生品类理财产品的存续规模为0.6万亿元、0.04万亿元、0.04万亿元,环比2月末分别减少386亿元、增加24亿元、增加6亿元。

分期限类型来看,短久期理财产品环比流出规模较大。截至2024年3月末,每日开放型、1个月(含)以内、1个月-3个月(含)、3个月-6个月(含)理财产品存量规模环比2月末分别净减少9235亿元、减少202亿元、增加440亿元、增加152亿元。

分运作模式来看,开放式净值型流出规模较大。截至2024年3月末,开放式净值型和封闭式净值型理财产品规模环比2月分别减少7756亿元、488亿元,存量规模占比分别为77.90%、21.22%,环比2月末分别变动-0.21、0.54个百分点。

分机构类型来看,股份行理财公司和城商行理财公司存量产品规模占比持续上升。截至2024年3月末,存量理财产品主要由理财公司发行,国有大行、股份制银行、城商行、农村金融机构、外资银行、国有理财子、股份理财子、城商理财子、农商理财子、合资理财子存量理财产品规模占比分别为0.46%、1.56%、8.18%、3.66%、0.11%、29.53%、43.06%、10.02%、0.44%、0.21%,环比2月末分别变动0.02、-0.32、0.30、0.09、0.00、-0.70、0.23、0.29、0.02、-0.01个百分点。

注:

[1]资料来源:贝壳财经,《银行集体调整!零钱组合理财快速赎回额度将有变化》,2024/3/27[2024/4/9],https://baijiahao.baidu.com/s?id=1794682593326021162&wfr=spider&for=pc[2]资料来源:金融时报,《上调幅度最高200亿元!多家银行理财公司密集调整》,2024/3/20[2024/4/9],https://baijiahao.baidu.com/s?id=1793978468755048919&wfr=spider&for=pc

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。