国债,地方债,发行节奏

2024年地方债发行受2023年留存资金补充、项目入库时间偏慢等因素影响,地方债提前批发行偏慢,第二季度将有所加速,叠加超长期特别国债或将于第二季度发行,政府债或面临一定的供给压力。由此,我们对2024年第一季度政府债发行进行回顾,并对2024年第二季度供给规模、发行节奏进行了预测。

从供给规模来看,根据预算报告,2024年的政府债新增额度达到8.96万亿元,其中国债4.34万亿元、地方专项债3.90万亿元、地方一般债0.72万亿元,较2023年高出0.28万亿元。考虑到期规模,政府债发行规模可能达到20.24万亿元左右,略低于2023年20.43万亿元。其中超长期特别国债安排1万亿元,第二季度可能开始分批发行。

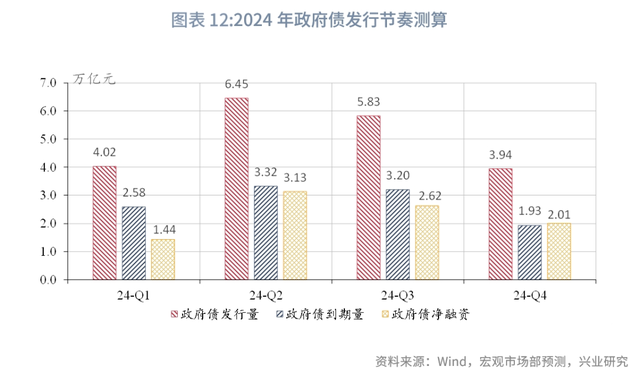

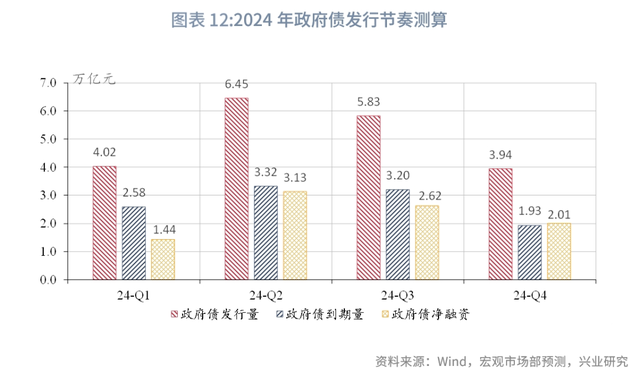

从发行节奏来看,考虑到超长期特别国债的发行,政府债发行预计将呈现出地方债发行节奏略有后置、国债发行节奏适度前置的特点。预计第二季度和第三季度是全年政府债供给的高峰,净融资规模分别达到3.13万亿元和2.62万亿元。从地方债来看,新增地方债发行高峰在第三季度,其次为第二季度。第一季度地方债发行节奏偏慢,新增发行规模为全部新增额度的18.2%,提前批的31.2%。新增地方债分别约1.58、1.45万亿元,分别较2023年同期增加0.2、0.4万亿元。

2024年受2023年留存资金补充、项目入库时间偏慢等因素影响,地方债提前批发行偏慢,第二季度将有所加速,叠加超长期特别国债或将于第二季度发行,政府债或面临一定的供给压力。由此,我们对2024年第一季度政府债发行进行回顾,并对2024年第二季度供给规模、发行节奏进行了预测。 一、2024年第二季度政府债发行计划 1.1 2024年第二季度国债发行计划 第二季度超长特别国债可能开始发行。3月29日,财政部公布了2024年第二季度国债发行计划,其中仅披露了关键期限记账式附息国债、贴现国债和储蓄国债的发行计划,超长国债发行计划另行通知。同时,4月至6月均有一周左右的发行空档,分别为4月中下旬(4月15日至4月19日)、5月最后一周(5月27日至5月31日)、6月中下旬(6月17日至6月21日)。预计第二季度可能分批开始超长特别国债的发行。

1.2 已公布地方债发行计划 截至2024年04月03日,根据各省市已披露的第二季度地方债发行计划,已披露省份25个,未披露省份6个,已披露计划发行新增地方债共计11480亿元,其中,新增一般债1350亿元,新增专项债10130亿元;计划发行再融资地方债7790亿元,其中,再融资一般债2959亿元,再融资专项债4831亿元。

1.3 已下达各地区限额及剩余额度情况 截至2024年3月末,全国限额内剩余额度约5.1万亿元,其中,一般债剩余1.1万亿元,专项债剩余4.0万亿元。2024年提前批额度已下达完毕,专项债提前批额度2.28万亿元,一般债提前批额度0.43万亿元。以2023年末限额加各地区已披露的提前批额度暂作为2024年各地区限额上限(下同),不考虑未下达限额。从2024年提前批下达额度的使用情况来看,多数地区剩余额度较多。截止2024年3月末,广东、山东、浙江、湖北、四川、安徽、河南、河北均在1000亿元亿元以上,预计后续地方债发行需求较高。2024年提前批下达额度第一梯度的地区为广东、山东、浙江,提前批新增额度均为2000亿元以上,第二梯度为河北、四川、河南、湖北,提前批新增额度在1400-1600亿元之间。 从限额内剩余空间来看,截至2024年3月末,限额内剩余额度较多的省份为广东、北京、四川、河北、江苏、内蒙古、浙江、上海,剩余额度均超过1500亿元。而宁夏、青海、重庆、湖北、西藏、新疆限额内剩余额度较小,在300亿元以下,可用空间有限。从债务类型分类来看,经济发达地区专项债剩余额度较高,表明项目储备较多,如广东、四川、江苏、浙江等地。而经济欠发达地区,其一般债剩余额度普遍高于专项债,如广西、宁夏、青海、西藏、新疆等地。

二、2024年政府债发行节奏测算 2.1 2024年政府债发行整体规模测算 从2024年的政府债供给规模来看,根据预算报告,2024年的政府债新增额度达到8.96万亿元,较2023年8.68万亿元的新增额度高出0.28万亿元;考虑到期规模,政府债发行规模可能达到20.24万亿元左右,略低于2023年20.43万亿元。从地方债情况来看,根据预算报告,2024年新增地方政府一般债券0.72万亿元,新增地方政府专项债券3.90万亿元,2024年到期量2.98万亿元。

2.2 2024年及第二季度政府债发行节奏测算 从2024年全年的政府债发行节奏来看,考虑到超长期特别国债的发行,预计将呈现出地方债发行节奏略有后置、国债发行节奏前置的特点。从二者合计发行规模和净融资规模来看,预计第二季度和第三季度是全年政府债供给的高峰。 第二季度政府债发行规模可能达到6.45亿元,净融资规模3.13万亿元。其中,国债发行规模3.90万亿元,净融资规模1.58万亿元;预计地方债发行规模2.55万亿元,净融资规模为1.55万亿元。

2.3 2024年及第二季度地方债发行节奏测算 第一季度地方债的发行节奏偏慢,新增地方债发行高峰在第三季度,其次为第二季度,新增地方债分别约1.58、1.45万亿元,分别较2023年同期增加0.2、0.4万亿元。地方债发行规模高峰在第三季度,主要是第三季度新增地方债与再融资债券发行规模均较高。由于前期国债资金的补充,叠加项目申报时点偏晚,第一季度发行节奏显著偏慢。随着后续新建项目开工需求,预计项目申报审核将会提速,新增专项债发行将有所放量。 第二季度或将于发行提前批额度的80%左右。一是受审批节奏影响前期发行节奏仍偏慢。目前提前批额度已披露,一般债规模约0.4万亿元,新增专项债额度约2.28万亿元,目前实际发行规模占提前批额度的27.8%。通常提前批额度在第二季度之前发行完毕,由于目前暂没有明确的发行完毕时点要求,考虑到第二季度政府债供给有一定压力,预计到第二季度末,将完成提前批额度的80%左右。二是国债拟靠前安排发行,且国债发行计划中,4月-6月有一周未安排常规国债发行,可能为超长期特别国债在第二季度发行留出发行空间,考虑到与地方债相配合,地方债或将在四月审核完毕后开始放量。

三、2024年第一季度地方债发行回顾 3.1 发行规模 从发行规模来看,2024年第一季度地方债发行15739亿元,新增债券8423亿元,其中,新增一般债2082亿元,新增专项债6341亿元;再融资债券6521亿元,其中,再融资一般债2508亿元,再融资专项债4013亿元。 根据2024年的预算安排,第一季度新增发行规模为全部新增额度的18.2%,约为提前批的31.2%。截至2024年3月末,全年新增一般债剩余2594亿元,专项债剩余18766亿元。2024年新增地方政府一般债券额度为4320亿元,新增地方政府专项债券额度为22800亿元。

从地方债的发行节奏来看,2024年第一季度地方债发行节奏整体偏慢。其中,一般债、专项债发行节奏均慢于历史同期,发行进度分别为28.9%、16.3%。专项债发行远低于历史同期水平,一是2023年留存国债结转资金的使用;二是专项债项目审核较严,申报启动较晚。[1]

3.2 特殊再融资债券发行情况 从再融资债券来看,第一季度再融资债券或仍有部分用于化解隐性债务。从数据来看,2024年第一季度再融资债券与到期债务的比例为119%,相比于2023年全年情况,2024年第一季度再融资债券发行规模占到期债务的比重有所下降。

从特殊再融资债券规模来看,2024年特殊再融资债券持续发行,2024年3月,贵州、天津、河北各发行215.62亿元、201.8亿元、44.68亿元特殊再融资债券。从分地区情况来看,2024年,贵州、天津河北率先发行特殊再融资债券,助力缓解地方化债压力。

从发行期限上看,2024年特殊再融资债券的发行期限以中长期为主。其中,暂无发行期限在5年以内的特殊再融资债券;发行期限在5-10年的特殊再融资债券总发行量为275亿元,占比35%;发行期限在10年以上的特殊再融资债券总发行量为520亿元,占比65%。

3.3 发行期限分布 从发行期限分布来看,2024年1-3月的地方债发行加权平均期限为12.70年,较2023年增加0.31年。10年期以上的超长地方债的发行占比为33%,和2023年的占比大体相当;10年期及以下期限中,7年期和10年期地方债的占比提升。

从一二级发行价差来看,2024年第一季度,地方债一二级利差走势分化。2024年第一季度,地方债发行节奏整体较慢,3年期、7年期和10年期地方债的一二级价差倒挂幅度走阔,5年期地方债的一二级价差倒挂幅度小幅收窄。

3.4 分地区发行情况 分地区来看,2024年第一季度共29个省份发行地方政府债,发行规模前四的省份山东、广东、浙江、江苏,发行规模均超过1000亿元,经济大省继续充当发债领头羊。从地方债发行结构来看,新增地方债中专项债占比较高的省份包括山东、广东、浙江,专项债在各地当年新增地方债中的比例均在80%以上。

从分地区情况来看,2024年第一季度特殊再融资债券发行规模较多的省份为:贵州、天津、河北,各发行540.19亿元、201.8亿元、52.87亿元特殊再融资债券。

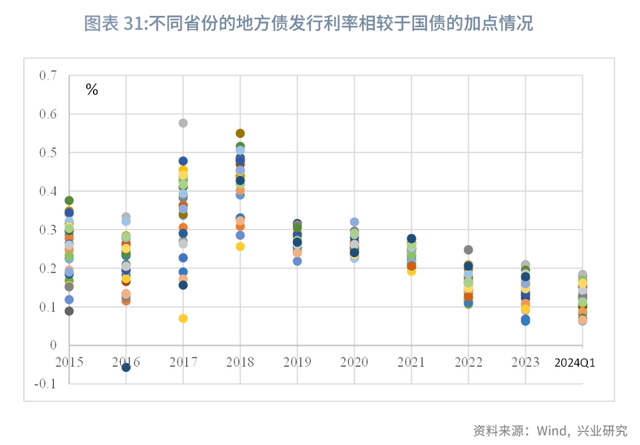

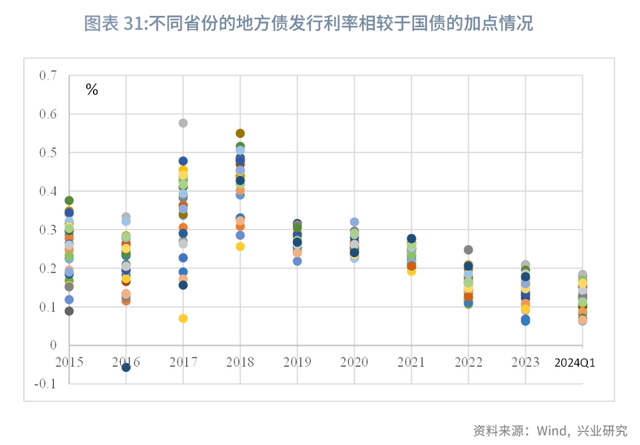

2024年第一季度,地方债发行定价的平均加点幅度继续下行。从各地区平均加点幅度来看,2024年第一季度,平均加点幅度为12bp,较2023年下降2bp;最高加点为18bp,较2023年下降3bp;最低加点为6bp,和2023年相当,区域间发行定价差异较2023年收窄。

从地方债的二级市场交易活跃度来看,2024年第一季度,地方债的成交量和换手率保持高位。2024年第一季度,地方债交易较为活跃,1月、2月和3月的成交量分别达到1.77万亿元、1.34万亿元和1.63万亿元,1月的单月成交量仅次于2020年7月至8月的水平;从换手率来看,1月和3月,地方债换手率均高于4%,处于较高水平。

3.5 地方债发行投向 从全国新增地方债投向来看,由于新增地方债披露数据较晚,因此从新增专项债项目相关披露数据中看地方债主要投向。截至2023年3月,在可统计到投向的6151个项目中,前五类规模投向主要为:市政和产业园区基础设施、棚户区改造、铁路、医疗卫生、农林水利,专项债规模分别为2314、493、430、429、389亿元,占比分别达36.5%、7.8%、6.8%、6.8%、6.1%。

注:[1]资料来源:21财经, 《一季度专项债发行较慢,原因竟是……》(2024-04-01)【2024-04-02】. https://m.21jingji.com/article/20240401/herald/ebb8e31288c24e98132ee2e6a1b8213f.html

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。