PPM,美国CPI

圣路易斯联储构建的物价压力指标(PPM)旨在预测未来12个月PCE同比超过2.5%的可能,目前该指标高达99.1%。据统计,自1990年以来,在PPM>90%后,其对PCE同比>2.5%或CPI同比>3%的历史预测准确率分别达到81.8%和72.7%。需要高度警惕下半年美国通胀超预期回升的风险。当PPM>90%时,未来6个月或12个月内美联储从未降息,并且加息概率达到100%。较高的潜在通胀压力是美联储转向降息的强约束条件,年内美联储转向降息的可能性在急剧下降,有相当大的可能推迟降息甚至不降息,甚至存在重启加息的可能。

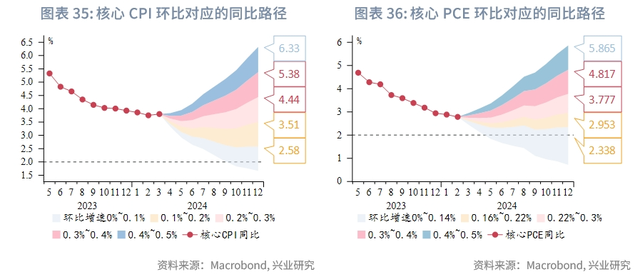

从3月CPI数据看,美国去通胀进程陷入停滞,核心通胀压力不再主要存在于住房市场,开始呈现出广泛的粘性。PMI物价调查和库存周期均指向通胀同比在第一季度筑底,此后有较大的反弹风险。展望后市,由于近3个月核心CPI环比增速均为0.4%,使得此后同比回落的难度进一步加大。即便未来每个月核心CPI、核心PCE环比均为0.2%和0.22%,年末核心CPI仍会在3.5%以上。若此后环比增速仍频繁出现0.4%或0.3%,则年末核心通胀将反弹至4%以上。近期可能会有更多美联储官员加入推迟降息甚至不降息的行列。我们维持2024年美联储降息幅度为0-75bp的判断,即存在不降息的可能,小概率存在重启加息的风险。一、潜在通胀压力制约降息

圣路易斯联储构建的物价压力指标(Price Pressure Measure,PPM)通过CPI、PPI、商品价格、住房价格、劳动力市场指标、金融市场指标、通胀预期、商业调查、海外物价等九类变量构建Ordered Probit模型[1],预测未来12个月PCE同比超过2.5%的可能。回溯历史数据,当PPM超过一定阈值后,其预测通胀的有效性较强。在将PPM滞后12个月后与实际公布的通胀数据比较,可以发现当PPM<50%时,PCE和CPI同比与PPM的关系非常离散,而当PPM>50%后,随着PPM增大,通胀脱锚的可能性逐渐提高,尤其是在PPM>90%后,其对PCE同比>2.5%或CPI同比>3%的历史预测准确率分别达到81.8%和72.7%。

当前市场对于美国去通胀依然持偏乐观态度,根据最新的彭博市场调查和纽约联储1月一级交易商调查,PCE同比预测中位数将持续处于2.5%以下,预测75分位数也仅2.6%左右;CPI同比预测中位数和75分位数都呈现趋势下行,在今年第一季度后低于3%。然而目前PPM高达99.1%,且显示下半年PCE高于2.5%的概率将飙升。鉴于PPM>90%后对于预测通胀的高胜率,需要高度警惕下半年通胀超预期回升的风险。

从PPM和联邦基金利率关系而言,当PPM水平较高时意味着未来潜在通胀压力较大,可能对美联储货币政策形成制约。为了验证PPM与联邦基金利率的关系,将未来6个月、12个月的联邦基金利率变动与当前PPM对比。自1990年以来,当PPM>50%后,未来6个月或12个月内美联储降息概率低于50%,维持利率或加息的概率逐渐提高;当PPM>90%时,未来6个月或12个月内美联储从未降息,并且加息概率达到100%。可见,PPM>90%即较高的潜在通胀压力是美联储转向降息的强约束条件,在当前PPM高达99.1%的情况下,年内美联储转向降息的可能性在急剧下降,有相当大的可能推迟降息甚至不降息,甚至存在一定重启加息的风险。

二、3月CPI数据点评

美国3月CPI同比3.5%,高于预期值3.4%和前值3.2%;核心CPI同比3.8%,高于预期值3.7%,持平前值。CPI和核心CPI环比增速均为0.4%,高于预期值0.3%,持平前值。数据公布后市场剧烈波动,美债收益率、美元指数分别触及4.5%、105,伦敦金、美股受挫下跌,原油价格上涨。此后公布的美联储3月会议纪要也表达了对于通胀下行速度不及预期的担忧。市场降息预期显著收敛,预计最早降息时间由6月推迟至9月,预期全年降息幅度由75bp收敛至50bp。

从同比数据看,核心服务和能源价格反弹是本次CPI超预期的主要原因。从弹性、粘性CPI分类看,核心弹性和核心粘性CPI同比下行均已停滞,非住房核心粘性CPI走高。核心通胀压力不再主要存在于住房市场,开始呈现出广泛的粘性。

从环比数据看,仅有核心商品环比为负,核心服务环比达到0.5%,能源价格环比达到1.1%。CPI和核心CPI的高环比增速加大了第一季度后同比向3%以下回归的难度。

正如我们在3月提示,PMI物价调查和库存周期均指向通胀同比在第一季度筑底,此后有较大的反弹风险。

早前公布的美国2月核心PCE同比继续降温,PCE同比较1月反弹。服务同比继续下滑,但住房同比持平,医疗保健同比连续反弹。商品尤其是能源通缩收窄是PCE同比反弹的主要原因。

2.1 商品

商品价格方面,中东紧张局势和美国经济韧性支撑油价反弹,不过由于2023年的高基数,即便在BRENT原油均价90美元/桶的情况下,其对于CPI的拉动也较为有限。供应链压力继续稳定在0附近,二手车价格同比连跌,核心商品同比依然低迷。食品价格中肉类价格同比有所企稳,谷物类价格同比有望接近见底。

2.2 服务

服务价格中住房贡献有所下降,但交通运输、医疗、服装、教育和通讯服务等分项的贡献回升。由于房价对于住房CPI的滞后影响,未来数月住房环比大概率保持0.15%左右,甚至有再加速的可能。

三、后市展望

即便在第一季度高基数效应的有利条件下,去通胀并未取得显著进展,反而陷入停滞。由于近3个月核心CPI环比增速均为0.4%,使得此后同比回落的难度进一步加大。在当前路径下,即便未来每个月核心CPI、核心PCE环比均为0.2%和0.22%,年末核心CPI仍会在3.5%以上。不过鉴于美国经济边际复苏的滞后影响,年内要保持0.2%的环比增速并非易事。若此后环比增速仍频繁出现0.4%或0.3%,则年末核心通胀将反弹至4%以上。在第一季度强劲的就业和通胀数据面前,美联储对于降息无疑会更加谨慎,近期可能会有更多美联储官员加入推迟降息甚至不降息的行列。我们维持2024年美联储降息幅度为0-75bp的判断,即存在不降息的可能,警惕小概率重启加息风险。

注:

[1]详见https://files.stlouisfed.org/files/htdocs/publications/review/2015/q1/25-52JacksonKliesenOwyang.pdf

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。