CPI,PPI

3月CPI同比0.1%,前值0.7%,低于市场预期的0.3%。CPI同比降幅超预期,主要是由于2020年以来,节假日前后服务价格的波动显著加大。2月与3月旅游CPI环比分别为13.1%和-14.2%,分别是近10年同期的最高和最低水平。

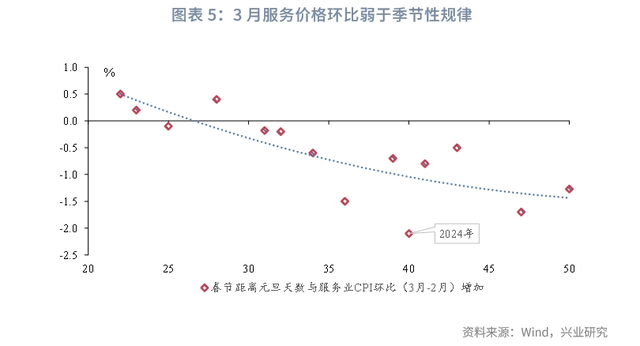

分项来看,食品中主要分项价格均有回落,节后消费需求回落,加之大部分地区气温较常年同期偏高,市场供应总体充足为主要原因。非食品方面,汽油价格跟随原油价格反弹,交通工具价格环比再度下跌。服务业价格环比弱于季节性规律,印证了我们2月服务业价格的超预期上升并不能简单理解为需求复苏较强的观点。往后看,未来CPI同比读数或呈现低位波动,而后温和上升的态势。3月PPI同比录得-2.8%,较前月下降0.1个百分点;PPI环比由-0.2%上升至-0.1%。工业品价格方面,主要商品价格持续分化,原油价格表现强于国内商品。黑色系商品以回调为主,需求较弱为主要驱动因素;原油受地缘紧张局势影响环比继续反弹。往后看,原油或因旺季临近、整体库存低位以及地缘危机持续,有望继续走强,有色表现或强于黑色。事件:2024年3月CPI同比0.1%,前值0.7%,市场预期0.3%。PPI同比-2.8%,前值-2.7%,市场预期-2.7%。点评:3月CPI同比显著回落,疫后价格波动增加放大了季节性回落幅度。PPI同环比均小幅下降,国内定价商品价格下行受到需求较弱的驱动,而原油价格受地缘政治等多重因素影响持续反弹。一、CPI:疫后服务价格波动放大3月CPI同比录得0.1%,较前月下降0.6个百分点,低于市场预期。春节过后价格季节性回落导致CPI同比降低,而疫后服务价格波动的加大则是CPI回落幅度超预期的主因。CPI环比则由1.0%下降至-1.0%,其中食品价格环比由3.3%下降至-3.2%,消费品价格环比由1.1%下降至-0.9%,服务价格环比由1.0%下降至-1.1%。核心CPI环比由0.5%下降至-0.6%,同比由1.2%下降至0.6%,随着春节扰动的消失,核心CPI同比回到了2023年第四季度的水平。

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。