但在资本市场里,屁股上脑的危害程度不亚于精虫上脑。涨归涨、赚归赚、闹归闹,咱还是要冷静思考下现实局面

这回咱们从宏观讲起。

虽然我坚持认为公司的基本面和估值比宏观更重要。但架不住很多资金就是瞄着宏观做决策,从而影响股价,所以宏观分析这事还是要做。

当下,国内宏观最大的问题就是短周期在触底,但是长周期还在下行。

所谓短周期,就是基钦周期,平均长度3~4年。所以你去看A股,每隔3~4年总有一轮牛市。呈现在K线上,就是周期性的尖尖,有的尖大,有的尖小,有的尖长,有的尖短。具体形态取决于其他参数,比如估值、更长的周期、放水、外资、外围环境等等,但总归是有的。

基钦周期之所以这么准,是因为它本质上属于库存周期。库存这种东西,只要持续消化,总能出清,从而进入下一轮繁荣周期。

上一轮短周期的顶部是2021年。经过这两年的清库存,库存是有明确消化的。按照短周期的规律,也该到一个底部了。

事实上,工业品和商品等价格虽然没有大幅回升,但是逐渐企稳的。PPI环比见下图,红圈里是最近2~3年的几个低点。2023年底以来的几个月明显比之前稳。

虽然企稳,但最新的PPI依然为负值。问题出在哪?出在长周期上。

长周期其实就是房地产周期。房地产周期你也可以理解为库存周期。大家最近看新闻,应该会看到一个新政策,就是楼市的以旧换新。说到底,就是为了消化楼市库存。

和短周期的区别在于,房子的价格远超普通商品,往往会涉及20~30年的贷款。所以它同时具有很强的金融属性,甚至主导了信用扩张还是收缩。

而它的库存消化就没那么简单了,所需时间显然要超过普通商品。尤其是现在很多人即使有买房的意愿,也有资金,也宁可选择二手房,或者继续观望

这都会导致房地产库存消化缓慢,下行周期被拉长。

这里可以给大家一组数据。根据某研究院对全国一百座城市的数据,2019年12月时,一线、二线、三四线的新建商品住宅库存去化周期分别只有12.2、8.9和10.2个月。这是一个非常健康的状态。

而等到2024年3月份,一线、二线、三四线的新建商品住宅库存去化周期已经延长到了19.2、21.6和33.1个月。大量库存亟待消化。

其实,2023年全国楼市库存已经开始下降,即卖掉的房子超过新建的房子,说明库存是在消化的。

但由于大家都在观望,楼市库存消化还需要时间。因此长周期仍处于下行阶段,现在谈底部还为时过早。

总结一下,宏观目前的情况是,短周期开始触底,但长周期还在下行。

短周期的触底,确实给了资金足够的理由,把股价从极低估值拉升到较低估值。

但再往上垃,比如拉到正常估值乃至较高估值,还是需要长周期的配合。这里不需要长周期的暴力反弹,只要企稳,不再下行,就可以了。

只可惜,目前还未看到长周期企稳的明确迹象。

从这个角度出发,无论A股还是港股,完全可以上涨,也应该上涨。但所谓牛市起点的说法,可能还是有些乐观了。

总之,本轮A股和港股的上涨,涨的是短周期触底后,对过低估值的修正,对悲观情绪的纠正。但也仅此而已。

事实上,近两年熊市里个别高股息板块的股价上涨,核心逻辑也是涨估值修复,而非业绩增长。

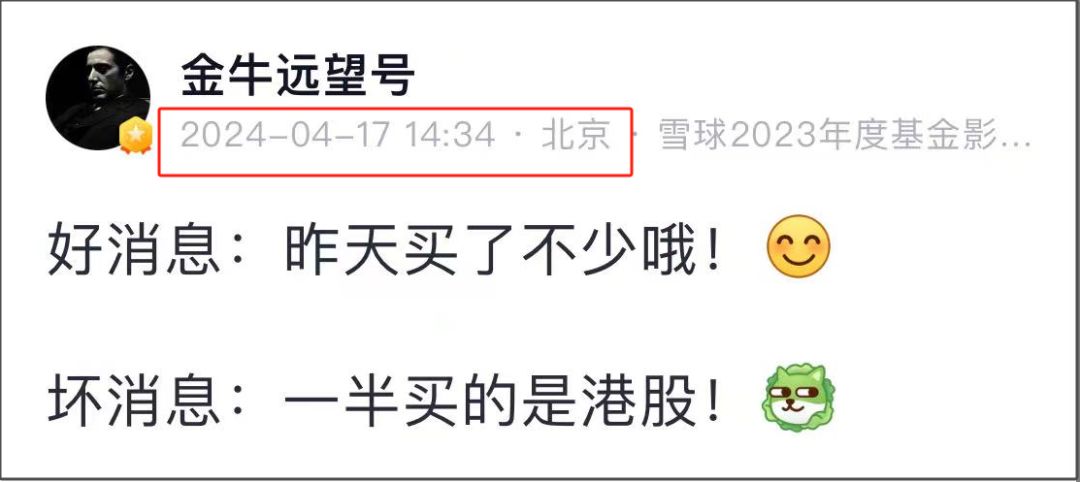

比如银行,这两年堪称牛市。但其实吧,近年来银行的营收和利润增速是持续下滑的。

而到了今年一季度,上市银行的利润普遍呈现出负增长。但这不妨碍银行整体的股价今年又上涨了16%。

煤炭就更是如此了。前十大煤炭股今年一季度的营收和利润如下图红框。

利润普遍下行了30%+。就这业绩,要是放在白酒等公司头上,股民早就炸锅了。但煤炭这边彷佛啥事没有,今年煤炭整体股价甚至还逆势上涨了10%

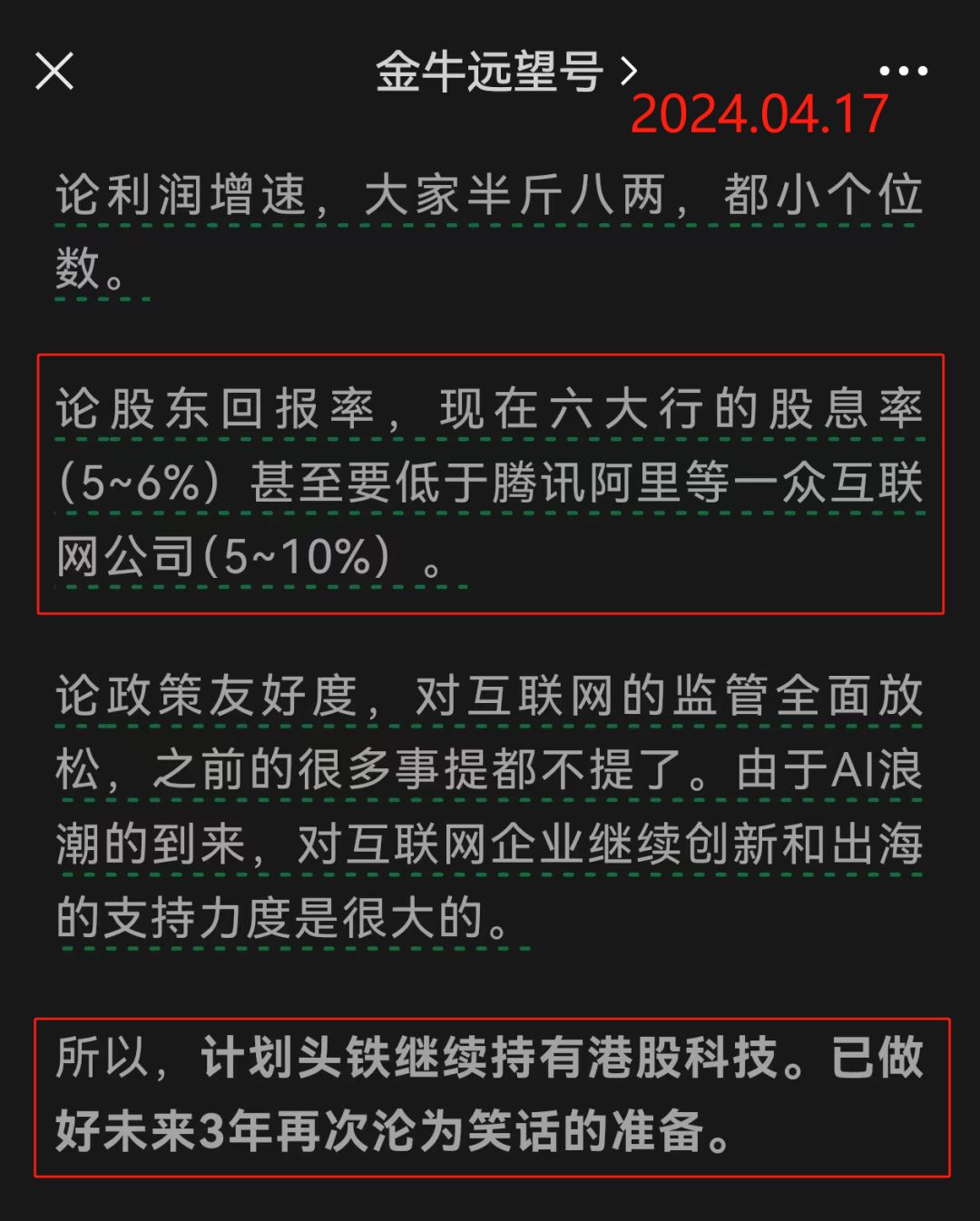

所以,银行和煤炭这些高股息板块近年的上涨,其核心逻辑是对极低估值下7%~10%高股息率的重新审视。

他们涨的是股息率从7%~10%到5%~7%的这个过程,即错误估值修复的过程。

这也是为什么这两年中概股回报提升后,我非常坚定地看好中概并持续买入。毕竟中概股给股东的回报比红利板块还高。历史文章已经带大家分析过多家中概公司,这里不再赘述。

至于操作建议。仔细看完本文自然会有答案。但肯定还是有同志会问,这里就说得更直白一些吧:

A股和港股的估值依然是低的,应坚定持有,但短期内向上修复空间有限。我会考虑把9.5成的仓位降到9成。然后继续等风来!

最后报下格指2.54,投资机会S-。写干货不易,还望各位大佬点赞、在看或分享支持。