重复+久期,都是复利的必要条件。像这样:

一件事,如果你不喜欢,那么重复和久期都是代价。

想想看,一件你不喜欢的事,却得不停干,一直干,这怎么可能?

有人说,我能卷!

任何人都没办法长期委屈自己的,皮球沉水,越压抑,反弹越猛烈。

现实中,复利需要匹配它的环境。

如果久期很短,那么玩长期主义就是纯傻叉。应该尽快搞完,让收益最大化。

很不幸地告诉大家:现实中很多事就是看不到多长的久期。

如果身处一个周期主导的环境,心态上可以长期主义,但动作上应对周期才是明智的选择。

请仔细看下图:

很明显,沪深300(红线)真正的属性不是成长,而是周期!

标普500(蓝线)的成长属性远大于周期属性,所以在美股环境里玩长期主义和价值投资,是匹配的。

港股(黄线)呢?我敲你&%……&%*&……&*……&*

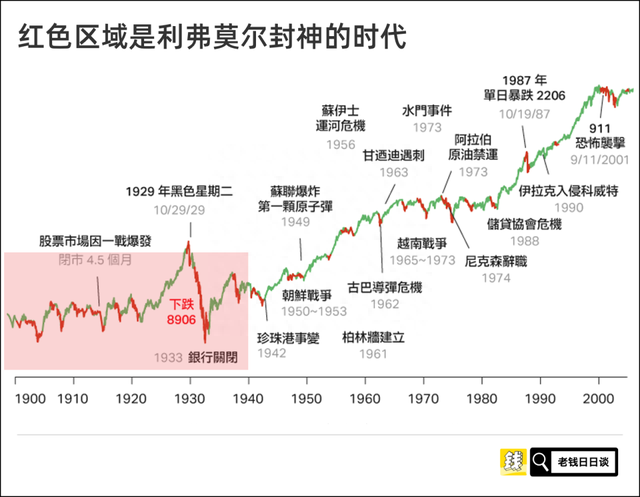

进一步地,其实美股也有过周期属性主导的阶段。

1940年以前的美股,股票市场的波动很大,幅度又很规律,大概每3年一个库存周期,前面两年时间可以先涨一倍,后面两年跌到一半,循环往复...

注意下图中的红色区域:

在那时的美股应该怎么玩?

每两年时间就做一个大波段,不停地做大波段。

这可以说彼时的美股是趋势投资者的乐土,也很难再找到比那时更好的做趋势投资的年代。

那时美联储根本没有稳定市场的功能(大萧条以后的事),宏观调控也不知何物(凯恩斯还没被接受)。

那是个完全自由放任的资本主义年代,3年左右的库存周期有效且明显,经济波动幅度较大,并且波动的频率较窄。CPI可以一年时间从0到25%,然后从25%一年时间很快到负15%,又很快到0。

在这样的环境里玩,趋势投资完胜价值投资。

那个阶段的投资大师是谁?

那时真正的大师是利佛莫尔,股票大作手,在广大趋势投资者、投机客、期货市场参与者的心中具有教父一般的地位。

利佛莫尔的名言包括:

「看清大势,在大涨的市场中买入,在跌市中做空。」

「当你发现市场进入了一个明确的趋势,就待在这里不动,不要出来。」

都是非常明显的趋势投资思维方式。

价值投资的开山鼻祖格雷厄姆呢?名气不如前者,而且在大萧条中损失惨重。

今天你看关于网上推荐的投资书单,非常有意思,前三本大概率是:

《股票大作手回忆录》也许更适合A股

《聪明的投资者》介绍价值投资理念

《穷爸爸富爸爸》家庭理财入门

我个人的感觉是:

价值投资策略在A股被过分夸大了,上规模的资金喜欢,但散户级别的资金可以不用这套。

价值投资,长期主义,复利,都是好东西!

但街头智慧是,真正的好策略是能和时代、环境协调共振的策略。

识别环境!先搞清楚游戏,再决定怎么玩,大家可以盯着沪深300的走势图再看看,再想想。