年内已有11次。

作者:郑嘉意

编辑:松壑

险资举牌再添一例。

8月12日,中国中免(1880.HK)披露,瑞众人寿已于5日前以54.56港元/股的均价购入公司15.19万股股份,持股比例占H股流通股本5%。

这已是瑞众人寿年内第二次举牌。

更早前的7月26日,瑞众人寿发布举牌公告称,公司已持有龙源电力(0916.HK)H股流通股本5%股权,触发权益申报;不到两周,这一比例增至6%。

2023年至今,险资举牌已成常态。

信风(ID:TradeWind01)据保险行业协会、企业公告不完全统计,2023年初至今年8月13日,险企已完成近20次举牌。

年内已有11次,涉及交通运输、环保等行业。

华创证券首席分析师徐康表示,险资正迎来自2015年、2020年后的第三次“举牌潮”。

01

第三轮“举牌潮”?

2023年以来,险企举牌次数已接近上一轮高峰,即2020年的23次。

仅8月内,险资举牌已达4次。

8月2日,中国太保(601601.SH)与旗下寿险、财险、健康险及农险公司共同举牌华电国际电力股份(1071.HK)、华能国际电力股份(0902.HK),合计持股占H股流通股本比例均为5%。

8月5日,长城人寿发布举牌公告称,公司已于5日前增持绿色动力环保(1330.HK)股份至总股本5.03%。

随后几日,长城人寿持续增持。

截至8月7日,其所持股份已占绿色动力环保总股本约5.32%、H股流通股本18.34%。

长城人寿曾对外表示,公司此次举牌旨在发挥险资“长钱长投”优势,为上市公司提供资金支持同时缓解自身资产配置压力。

密集增加的次数指向新一轮“举牌潮”。

普遍认为的A股历史中,保险业已发生过两轮举牌高峰。

第一次在2015年,彼时正值央行连续降准降息、保监会取消万能险最低保证利率上限,中小险企为提高保费规模,将万能险保证收益率一路由2.5%拉升至5-8%。

为与负债端承诺匹配,此类险企迅速形成“资产驱动负债”的激进模式,在短期高结算率压力前铤而走险、配置股权。

此时的险资偏好房地产等高ROE行业,对争夺控制权有诉求。

著名的“万宝”之争就起源于这一时期。

2015年股市一片低迷时,宝能集团举牌万科,以“应保监会要求买入蓝筹股”为名拉开万科控股权斗争。

这一时期,险企股东如宝能集团一般利用高杠杆争夺上市公司股权、加剧二级市场短期波动的行为屡见不鲜。

截至当年末,安邦保险为远洋地产(03377.HK)第一大股东,持股比例达29.98%;前海人寿为万科(000002.SZ)第一大股东,持股24.26%;上海人寿为中海海盛(600896.SH)第一大股东,持股16.78%。

第二次“举牌潮”发生在2020年,由“国寿系”、“太保系”等上市险企驱动,更看重被投标的成长性。

此轮头部机构买股,一是由于保险资金投资权益投资幅度放开、带来明显增量,二是资本市场总体状况良好。

例如在新能源板块集体拉升的背景下,多家险企布局相关产业。

太保集团及控股子公司于当年2月买入赣锋锂业(1772.HK)240.52万股,持股比例达H股流通股5.16%。

中国人寿(601628.SH)则于次月买入中广核电力(1816.HK),持股比例达H股流通股10%。

或因上市险企需要在2023年率先实施新会计准则,此轮由上市险企领衔的“举牌潮”风格已有向高股息切换的倾向。

例如,2019年国有大行中利润分红最高的工商银行(1398.HK)颇受险资青睐。

其中,“国寿系”对工商银行H股共有3次举牌与增持。

截至2020年年末,工商银行H股股息率为5.71%。

02

如何聚焦红利资产

从投资标的选择看,第三轮“举牌潮”风格明显切向防御,特征上对高ROE的追求弱化,红利偏好凸显。

行业数据可印证这一观察。

Wind数据显示,上述被举牌公司一季度ROE普遍低于5%,仅华能国际电力股1家公司为7.07%。

不过股息表现普遍较好。

截至8月12日收盘,绿色动力环保近12个月股息率达5.91%,华光环能(600475.SH)、秦港股份(3369.HK)、华能国际电力股份、华电国际电力股份均在4-5%之间。

另有江南水务(601199.SH)、城发环境(000885.SZ)股息率较低,分别为2.03%、2.19%。

同时,上述机构近几年股息表现有持续向好趋势。

例如,无锡银行股息率已连续4年增长,由2020年的2.96%增至2023年的3.96%;江南水务连续3年增长,由2021年的1.25%增至2023年的1.81%;龙源电力由2021年的0.78%增至2023年的2.17%。

从动因分析,当下险企频频举牌,或意在应对低利率环境下的“资产荒”,以及会计准则切换双重挑战。

一方面,受低利率环境叠加资产荒、资本市场波动等因素影响,险资可选标的有限。

金融监管总局披露,2023年保险资金年度财务投资收益率已跌至十多年来历史低位。

高股息稳定的现金分红正与险企长期稳定收益需求相符。

另一方面恰逢会计准则切换档口,险企更需要红利资产平滑业绩。

依照规定,我国在境内外同时上市的险企已于2023年实施新会计准则,其余公司将于2026年跟进。

旧准则下,金融资产分为以公允价值计量且其变动计入损益的金融资产(FVTPL)、贷款和应收账款(L&R)、持有至到期投资(HTM)、可供出售金融资产(AFS)4类。

新准则则根据计量方式将金融资产分为按摊余成本计量(AC)、按公允价值计量2类,后者再分为变动计入当期损益(FVTPL)与其他综合收益(FVOCI)2种,标准更清晰。

不过新准则下,险企将有大量金融资产将分类为FVTPL,利润随市场波动更加剧烈。

为熨平报表波动,险企更希望将资产计入FVOCI。

只是FVOCI计量门槛严格,要求投资遵循偏长期、偏配置理念。

徐康指出,在有限的选择范围内,高息股正符合此特征。

“持股比例上,长城人寿所持各公司比例普遍在5-10%之间,不排除新准则下计入FVOCI的可能性。”徐康表示,“FVOCI计量门槛严格,红利资产恰好契合‘长期持有’逻辑。”

03

红利的硬币两面

回溯过往,以红利资产平滑业绩的资产配置策略,在2020年的“举牌潮”中已初现端倪。

较中小险企提早3年切换会计准则的上市险企已提早布局红利资产。

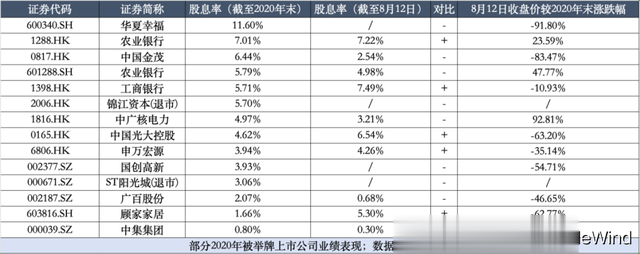

Wind数据显示,曾在2020年被上市险企举牌的华夏幸福(600340.SH)、农业银行H股、中国金茂(0817.HK)、农业银行A股、工商银行H股等机构均有较好股息表现。

截至2020年末,上述公司股息率分别为11.6%、7.01%、6.44%、5.79%、5.71%。

2020年3月末的业绩发布会上,中国人寿投资负责人张涤针对举牌动作表示,公司选择标的的标准包含成长性、价值、股息。

“随着市场调整,尤其在股市承压时,这个策略会更加得有效,我们也会更加积极主动地把握长期的一些配置的机会。”张涤表示。

其配置的农业银行即是代表。

当年2月,中国人寿举牌农业银行H股。

截至今年8月12日,农业银行H股已由2020年末的7.01%升至7.22%,收盘价涨幅为23.59%。

此外,曾被其余险企举牌的工商银行H股股息率由5.79%升至6.54%、中国光大控股(0165.HK)由4.62%升至6.54%、申万宏源(6808.HK)由3.94%升至4.26%。

不过硬币的另一面,红利策略的可持续性尚待待验证。

一是从过往案例看,高股息未必可持续。

以部分2020年被举牌公司为例。

Wind数据显示,14家公司中,仅有5家公司当下股息率(截至8月12日)较2020年末有上升。

中国金茂股息率由6.44%降至2.54%、中广核电力H股由4.97%降至3.21%、广百股份由2.07%降至0.68%。

二是部分高息股股价表现欠佳。

例如,华夏幸福8月12日收盘价较2020年末下滑91.8%、中国金茂下滑83.47%、中国光大控股(0615.HK)下滑63.2%、国创高新(003277.SZ)下滑54.71%。

此外,另有锦江资本(2006.HK)、ST阳光城(000671.SZ)已退市。

三是有市场声音指出,红利资产行情已至中后期,投资性价比不高。

Choice数据显示,7月份上证红利指数跌超5%,中证红利指数跌4.48%,两大红利指数已回吐年内大部分涨幅。

此外,国新港股通央企红利指数7月跌幅超过7%。

广发证券表示,有牌照优势的公用事业、铁路公路、港口、运营商、银行等当下泡沫小,可继续持有,“此类行业基本处在合理甚至略低于定价经验下的PB水平,意味着牌照类红利资产没有较多的估值泡沫。”

其建议持有,却并不是由于乐观预期。

“参考日本1990年至2000年稳定类资产跑输经验,在地产周期未明显改善、AI科技产业周期全面落地尚远的背景下,牌照类红利资产可能很难左侧卖出,还是以持有为主。”广发证券表示。

红利资产指数回落的当下,持续增持是否合理、如何找到下一个优质标的,都是险资需要思考的问题。