同事是个酒懵子但也害怕买到假酒。原价600的人头马,拼多多一刀不砍直降两百,心理负担贼大始终下不去手,京东自营520的售价看着就顺眼,即捞到便宜又减轻心理压力,也就更有购买动力。

在正品保证、消费体验更佳这一点上,拼多多还比过京东。在过去几年“质疑拼多多,理解拼多多,模仿拼多多”贯穿整个零售电商行业的发展轨迹。在本轮模仿中,京东一度被吐槽为东施效颦,“拼低价”只会让人变得难以放心购买,打破产品高质量的平台定位。但时过境迁,在电商平台低价、流量和市场份额之争中,京东按照自己的节奏,走出了营收能力和盈利能力的逆袭攀升,狠狠给了质疑者一记耳光。一、不一样的低价寒意此起彼伏的这几年里,拼多多靠着9毛9的垃圾袋、4块6的棉拖鞋一路征战海内外。起初,大家都以为这只是新进入者在基数还小阶段下的短暂高增长,对行业不足以形成挑战。但当拼多多市值超越阿里巴巴的那一刻,所有人才恍然大悟—促使拼多多崛起、行业正经历的内卷与停滞,不只是简单的周期性事件,还是时代背景下的历史必然。内需不足和出口受阻的双重因素下,前期因预期乐观而扩大的产能无法得到消耗,社会库存大量堆积,目前仍处于清库存周期。而房地产经济井喷的时代也一去不复返,体现出来的就是消费疲软、购买力下降。拼多多的白牌商家是产能过剩最为严重的供货群体之一,在平台流量平权的比价系统下,又无需付出过多的店铺运营成本,使其更有动力用贴近成本的价格,做到“全网最低价”。商家要清库存,消费者刚好没钱,拼多多提供交易场所,三者一拍即合。但在各平台都无底线跟进低价后,本就微薄的商家利益逐渐分崩离析,以次充好的现象开始屡见不鲜。对于需求端,原本“只要价格足够低,损耗和瑕疵不值一提”的消费理念,也被逐渐加剧的以次充好现象拉低了消费体验。一个啼笑皆非的现象是:消费者一边定闹钟薅一块钱两包的纸巾,一边在小红书逐帧学习如何辨别毒纸巾。看似实惠的商品,却成为消费者的烦恼,“相对便宜,足够安全”的诉求开始重回江湖。前期因平台客单价较高的价格劣势,在行业增速不佳,从GMV和收入来看,京东已经规模到顶,面临无增量的风险。但社会上的高品质需求并没有完全消失只是被压制了。在国家“以旧换新补贴”的带头刺激下,这一需求再次得以释放。今年双11,各平台销售额累计14418亿元,同比增长26.6%,销售额TOP10品类中,家用电器位列第一。

因在3C和家电品类中的优势地位,京东有望成为以旧换新政策受益最大的平台,这一点拼多多也望尘莫及。

来源:复旦消费大数据实验室2024年京东双11购物用户数同比增长超20%,采销直播订单量同比增长3.8倍。其中,519个家电家居品类成交额同比增长200%。

京东刚开始落地低价策略时,有人认为这将和拼多多、抖音等平台直接对标。但很快业内就发现,京东的低价策略是独具特色的。平台打造的是一站式全托管下,自营店铺承担定价、营销、交易、售后等几乎所有环节。并深入供应链,直接与工厂合作,最大程度的削减中间成本,为商品创造更多降价空间。这就好比山姆的特供版大包薯片。大包装采购有助于降低单位商品的采购成本,达到规模效应。平台精选的爆款也都有销量基础的,商家可提前备货或连续性生产提高单位时间产能效率。这种模式能让工厂回归生产主业,让专业的人做专业的事。同时,这也加快了京东自身的存货周转速度,使其经营效率得到进一步提升。

采销一体化的经营策略助力商家降本增效,也让平台直接管控品质,让用户获得又便宜又好的购物体验,三者一拍即合。截至今年9月,京东的季度活跃用户数和用户购物频次已经连续三个季度同比保持两位数增长。业绩方面,今年Q3,京东营业收入为2,604亿元,同比增加5.1%。其中,京东零售板块实现营收2249.86亿元,同比增长6.1%。利润层面的表现更是亮眼。毛利率同比提升至历史最高的17.3%,经营利润达到120亿元,同比增加 29.5%,经营利润率为4.6%。Non-gaap下净利润为132亿元,同比增加23.9%,净利润率首次达到5.1%。这正是前期深入供应链,优化采购流程,降低采购成本后,企业进入到了利润释放期。相比通过人货匹配赚广告收入的平台模式,作为行业中独特的重资产平台方,京东自营建立的前提是规模优势和效率至上,需要对供应链和经营细节介入更深,保证自身利润的同时也为商家谋利。

这种不以损害第三方利益的低价模式也为京东消除劣势,实现逆风翻盘埋下伏笔。二、消除劣势阿里和拼多多是电商行业中广告收入规模最大的两大平台,该收入占总营收的比重达到两大平台的30%~50%。相比之下,京东对广告的依赖就要小得多,常年稳定在7-8%的水平,这是比较特别的地方。今年Q1和Q2,阿里和拼多多的广告收入增速都在跌落。淘天集团下收录的CMR,在今年Q1、Q2的收入分别为636亿元和801亿元,同比增速从5%下降到0.6%;拼多多的同比增速从131%跌落至86%。但从去年Q4到今年Q3,京东平台及广告服务收入的增速在不断加快,分别为:-4%、1.2%、4.1%、6.3%。且这一增速是在今年上半年广告主对于互联网广告花费同比下降20.5%、行业缩减投放预算的前提下获得的。能有如此成绩,源于对3P业务的投入开始产生回馈。更重要的是,第三方商家之所以愿意在京东做投流是因为平台间的价差已经缩小,京东品质定位、物流时效的独有优势被再次放大。今年6.18 当天,三大平台的多个 SKU 定价基本持平,谁也没了“全网最低价”优势,这意味着京东前期的价格劣势开始消退。

没有价格优势后,谁的服务好谁就更有竞争优势。拥有三大平台中最低利润率的京东,能成为在电商行业里的常青树,靠的就是服务质量和用户体验的差异化定位。只要定价趋同,在品质定位、物流优势上,京东就仍然拥有不可替代的价值。但也需要知道,作为规模达到万亿水平、国内最大单一零售商的京东来说,已经很难实现增长了。在近期的一份报告中,京东被高盛断言,未来三年都不会取得高于行业的增速表现。

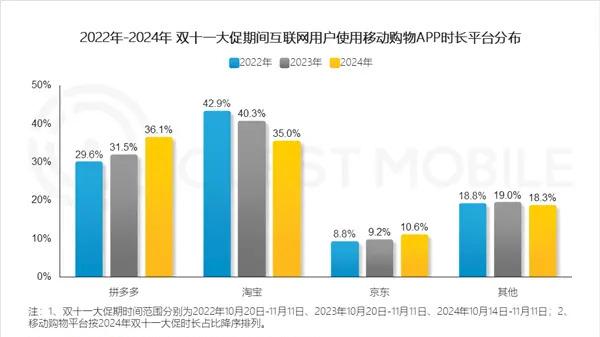

但也可以看到,前期势头很猛的直播电商纷纷降速。照此趋势,与直播电商客户重合度较高的京东,将迎来一部分消费者的回归,即使难以跑赢行业,但保住现有市场问题不大。

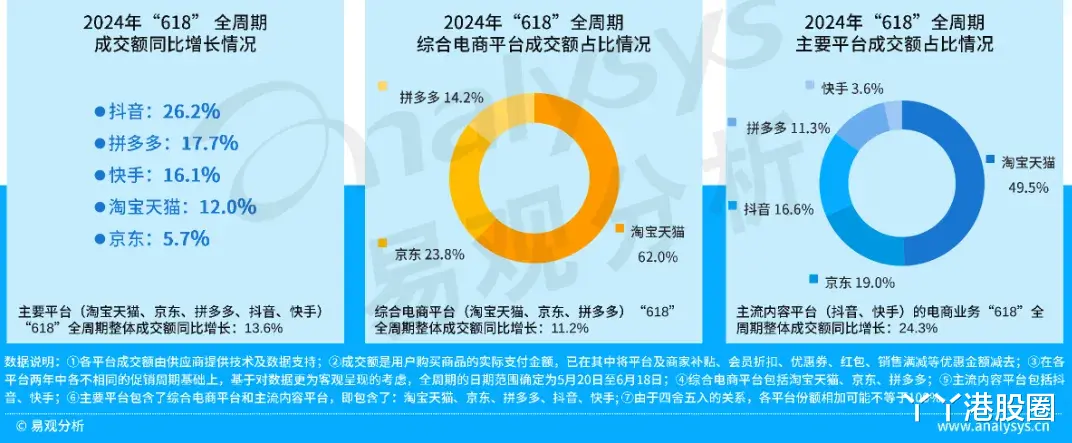

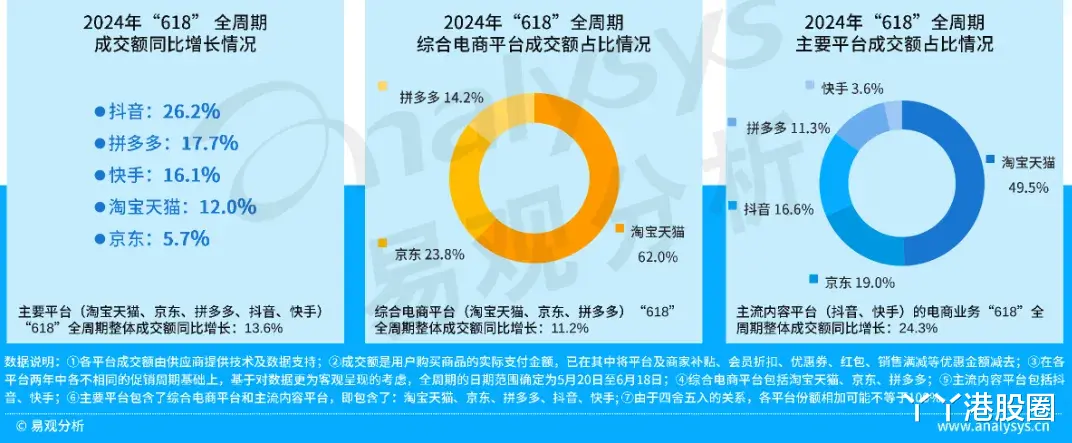

与货架电商相比,兴趣电商的致命缺点是没有供应链优势,没有物流速度优势,在此基础上建立的低价不可持续,最后成本还是要转嫁给消费者。零售的关键在于复购形成的长期持续性,只有流量优势吸引眼球是不够的,被割韭菜后的消费者,还是会回到传统货架电商。从今年两次大促来看,京东现状愈发变好,市场份额脱离下滑风险,逐渐稳固。

诞生在消费升级时代的京东,早早凭借3C数码和自营模式占领了客单价和购买力的高地。即使拼多多在下沉市场异军突起,也丝毫不动摇“消费升级”的信仰但在不同时代语境下,消费升级有不一样的含义,对此,京东在实际行动中做出了诠释。但对于估值重塑,仅仅只是保住现有份额,巩固品牌形象显然是不够的,京东估值承受的压力还来自宏观经济。三、估值压力山大年年都有双11,即使今年有以旧换新补贴,也未必会让京东全年的业绩超预期多少。因为电商行业与社零与经济紧密挂钩,但截至今年9月,网上零售额同比增速是倒退的,截至10月社零增速也在放缓,消费经济还没有明显复苏迹象。

从电商收入细分来看,京东起家和优势的电子产品及家电品类重拾增长势头,日用百货品类收入连续三个季度保持高个位数同比增长且超出行业平均增速,超市和服装品类收入都取得了同比双位数增长。

目前的京东,收入由京东物流,京东健康、达达等多业务组成,但各自都几乎进行了分拆上市,单纯投资这些业务应该选择这些子公司的股票,京东股票更多看的是电商这个核心业务的发展。以最新的电商收入判断,目前远低于行业平均水平的京东股票市盈率,似乎被低估了。但这样的估值折让显然和目前的宏观经济有关,反映的是对企业可能无法克服长期宏观经济压力的合理担忧。不过,进入利润释放期,也可以展望京东带来更高的股东回报。今年上半年,京东是股东回报力度很大,回购33亿美元,总股本减去7%。8月又公布回购价值最高达50亿美元的新股份回购计划(包括美国存托股),这比之前的33亿美元,多了快20亿美元。用大力度回购来支持有基本面的股票,应该终会稳住。结语参考美股正面例子Costco,反面例子Target,在零售业低利润率就是护城河,也是长期增长潜力。高利润率背后是高加成率,必然造成竞争劣势。中国的零售业普遍估值偏低,三大电商平台的PE竟都在10倍左右,整个市场仍然意识不到零售股的稳定性和抗周期性。但这些企业的估值压力有哪些大家也都了然于心。在如今的消费环境和竞争的激烈下京东依然是艰难的。全国企业业绩面上,三季度表现整体不佳。明晟中国指数成分股中,近三分之一公司盈利低于市场预期;A股有 34%的公司盈利低于预期。在收入方面,明晟中国指数中近 34%的公司收入低于市场预期,而 A 股则接近 40%。经济下行状态下,人们对物美的偏好降低,对价廉追求变高,如果刺激政策未能显著提振消费信心,京东就缺乏动力,营收稳住万亿规模就不错了,对其增长就要保守估值。如果希望进一步提升估值,就必须看到中国重新进入再通胀阶段的明显迹象。在此之前,投资者最好保持观望。

京东就物流算优质,可以重仓。其他的也就那样