三季度以来,A股市场发生了重大的变化。尤其是一揽子重磅政策发力以来,经济稳步回升趋势进一步明显,随着流动性的持续释放,市场也迎来了一波猛烈的上攻。不过,系列政策仍在逐步落地、效果也需进一步显现,这个过程需要时间,市场再次显著上行也需要整固之后的再次发力。而在此期间,四季度或是一个重要的观察期,随着经济整体的回升、通胀以及金融数据的小幅改善,市场也或逐步进入跨年行情的配置和布局周期。

重磅事件纷纷落地 A股逐步回归基本面

“924”央行重磅货币政策之后,资本市场情绪呈现较高热度,资金净流入,市场持续呈现牛市特征。而年前重要的几件大事悉数落地下,市场继续呈现强势,牛市格局整体延续。只不过,经历了流动性提振以及大幅上行之后,当前市场上行的步伐有所放缓。新的趋势性的上行,或仍需基本面进一步的支撑和提振。而当前,随着一揽子政策以及财政政策的发力,基本面整体的回升仍需时间的等待和进一步的验证。不过,尽管仍需等待,但近期市场整体的分化表明,市场已经跨越流动性推动的强势行情逐步进入基本面提振的行情当中。

从三季报情况看,上市公司的盈利还处于底部,回升也需要一个过程。从利润端来看,全部A股归母净利润累计同比仍然下降,但降幅有所收窄,单季度同比增长率实现回升。2024前三季度全部A股归母净利润累计同比下降0.57%,跌幅较2024H1收窄2.73 个百分点;202403全部A股归母净利润单季度同比增长4.67%,为连续三个季度下降后的首次增长。

除此之外,在政策推动下,市场情绪出现明显好转,10月份PMI和通胀数据也显示基本面出现修复,而最新的10月信贷社融数据也出现了难得的改善。不过,相比于10月,在经济刺激仍需进一步验证之下,11月的数据可能会比10月更重要。而与此同时,12月的两项重要会议也仍是政策释放的重要时刻。

市场回归理性之际 跨年行情或提上日程

“924”以来整体的上行过程中,市场的逻辑基本围绕“政策预期拐点”、“资金推动下的估值修复”、“基本面的验证和等待”以及“流动性和基本面走强下的戴维斯双击”可能趋势运行。在此基础上,随着市场短期大幅上行以及阶段震荡之后,市场或处于“基本面的验证和等待”的理性周期,而在此期间,市场或逐步迎来跨年行情的布局和配置窗口。

根据兴业证券的研究统计,回顾过去16年的市场,有10年的行情都在四季度启动。月均涨跌幅上,8月、9月市场主要宽基指数均录得负收益。而10月开始,市场表现逐渐迎来反转,指数胜率明显提升。其中,年底重要会议窗口临近之下博弈稳增长预期、流动性宽松,以及上市公司业绩空窗期带来的风险偏好抬升,是岁末年初市场躁动的重要驱动。

对于今年来说,随着经济稳步回升以及需求的小幅改善,基本面整体的回升值得期待。尤其是一系列政策逐步落地以及实施之下,叠加市场对于12月重要会议的预期,明年经济进一步复苏值得期待,跨年行情也或逐步来袭。

三条主线备战跨年行情

基本回升以及年底政策预期下,随着市场流动性的充裕以及交投热情的活跃,震荡中的市场仍有跨年行情的大概率。在此之下,几条主线可重点观察和跟踪:

1、化债方案落地下的受益方向。6万亿的一次报批,分三年实施,2024—2026年每年2万亿元,加上未来五年每年从新增地方政府专项债券中安排8000亿元,共计4万亿,这是近年来“力度最大”的化债行动。受益方向上,基建、公用事业和环保行业将在资金回笼和资产重估下改善财务状况,盈利能力和估值水平均有望得到显著修复。而不良资产的置换和管理成为重中之重,有助于地方AMC通过资产整合和结构优化提升盈利能力。

2、随着内需需求的提升,内需板块或将成为市场关注的焦点。海外美国大选特朗普胜出,根据以往的政治主张以及政策倾向,贸易保护主义色彩浓重。美国对华加征关税可能会拖累中国出口产业链相关的内需下行,并拖累全球贸易周期走弱,进而会进一步加剧中国外需和总需求下行的速度,在此之下,国内内需的需求或将大幅提升。

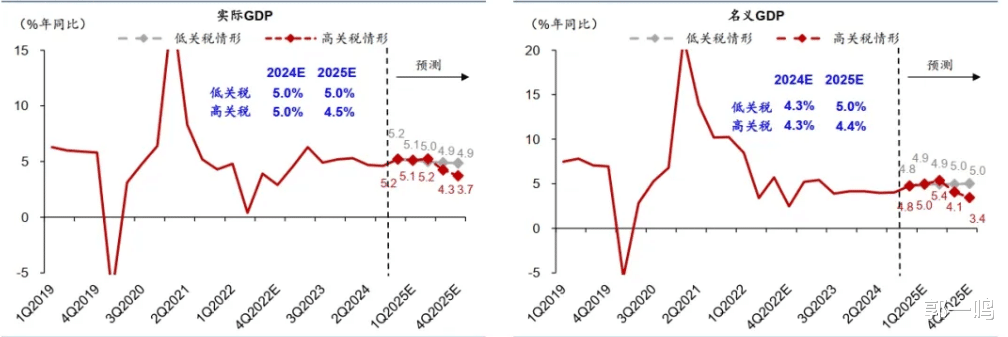

根据华泰证券的研究,预计2024全年实际GDP增长在5%左右,在低关税/高关税情形下,2025年实际GDP增长分别在5.0%/4.5%左右。而如果在高关税情形下,中国或将采取更大力度的扩内需政策进行对冲。在此之下,对于家电、食品饮料以及特斯拉产业链等板块或带来更多的预期;

3、新质生产力作为全球变革中创新与进步的关键体现,蕴含着大量的挖掘潜力。发展新质生产力是推动高质量发展的内在要求和重要着力点。政策持续推动以及资金聚焦之下,人工智能、生物技术、新能源、新材料以及高端装备等领域值得持续关注和重点挖掘。