可以尝试做一些布局了

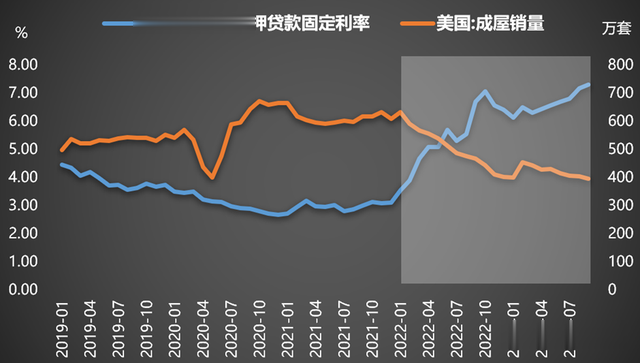

这两个月以来,包括大A在内的全球资产,主要的定价逻辑全部集中在全球定价锚-美国十年债券收益率上。这个收益率的大幅上行,造成了全球资产,特别是股市9月与10月的悲惨收益;而近来收益率重跌,也成为了近期全球市场大幅反弹的主要因素。

01

不稳定的定价锚,趋势拐点已至

鱼头在之前的《美债收益率飙升,全球市场波动再起!?》里提到,造成之前美债收益率狂飙,主要有信评机构的降评、美债的加大发行与美联储的强硬态度等三大因素。

基于这些要素,鱼头预测了美债收益率的高位上行以及全球资产的波动等事项,现在看起来也都一一实现。而当时提到,随着年末靠近,这种情况将逐步缓解,相对应的投资机会也将出现,看来机会也即将来到。

近来,鱼头就看到了美债收益率拐点出现迹象,主要来自于两个层面。首先,是市场对美国发债预期的调整,现在看起来是比较到位的。特别是前一段时间美国财政部发布了发债计划,虽然小幅调降今年 Q4 发债量,但可以明显的看到明年 Q1 发债需求还是很高。

这个计划也反映了美国现在的支出压力,特别是在不断加息之后,利息支出方面的压力。

可喜的是,这个计划发布出来了之后,美债收益率不升反降。明显市场在消化了一段时间后,对美债发行的节奏已经有了预期,后续只要不大幅超过预期,基本上这个要素对美债收益率应该不会有趋势性的影响。

而第二个要素,是美联储态度的改变。11月的议息会议之后,美联储决定利率不变,重要的是会后的鲍叔在记者会中发言,已经开始暗示加息结束。虽然没有直接否定未来不加息,但回答记者问题时,鲍叔强调开始留意金融紧缩的压力。

简单来说,就是提高利率之后,已经对金融机构跟实体经济产生压力了,虽然现在还没到位,但需要进一步加息的条件会更高,加息已经进入尾声。

虽然暗示了加息进入尾声,鲍叔也打击了目前对于降息的预期,毕竟现在通胀离美联储的目标还有一段距离,现在也并不适合释放出过于鸽派的态度,一旦市场YY过头,可能会导致之前加息的努力白费。

根据上面这两点,我们可以得到一个结论,虽然美债收益率可能维持高位,且不会以很快的方式下滑,但在两个重大要素相继改变下,基本可以肯定拐点已经出现。

02

拐点已至,带来的投资机会

基于美债利率已经到了拐点的这个结论,现在美债投资机会可以说是下有底(较高票面收益),上有机会(利率下行带动债券资本收益) ,鱼头也帮伙伴们整理一些可以参考的投资标的。

在介绍相关产品之前,还是先风险提醒一下,由于参与美债配置机会的很多产品都牵涉到美元购买,鱼头现在其实不是这么建议大家拿人民币换美元去投资哈,现在看起来不是特别划算的一个方向。

美元理财:参与美债机会最简单的选择应该就是购买美元理财了,这部分大家可以去自己常用的银行,找"理财产品",以"美元"为条件搜寻一下。这类型的产品一般投资在美元定期存单或是短债上面,现在参考年化收益一般可以达到4-5%,看着还挺香。

除了收益比较之外,建议还要留意风险评级跟赎回条件,风险评级选"R2"以下,至于赎回条件,有些是天天可赎,有些是要锁定一定时间的,这部分请各位伙伴看需求挑选哈。

QDII基金:QDII 即合格境内机构投资者,是指在资本市场没有完全开放的情况下,经国家批准在一定条件内允许部分境内机构投资于境外资本市场的制度。在境内来说也是比较小众的选项,不过也是少数能够参与到美债投资的工具之一,大家可以去一些大基金平台或是银行渠道上挑选。

QDII基金中即便是债券类这个品种都是五花八门,美国国债、公司债、高收益债、新兴市场债、亚洲债等等都有。美债收益率如果真的下行,基本上应该对各个品种都是有所助益的,不过受惠程度有所不同。

鱼头这边帮大家挑选几只规模较大,且持仓或对标基准中更多配置“美国”的“国债”或“投资级债”相关的基金,这样如果美债收益率下行,相对受益机会比较大(标黄部分)。

这边特别提醒一下,挑选的这几只基金都没有说明在汇率上有做对冲,如果持有期间美元贬值的话,可能会导致收益被侵蚀哈。

香港互认基金:相对于QDII基金,香港互认基金就是一个更小众的品种了。跟QDII基金类似,主要债券基金的投资策略也是五花八门,鱼头也挑选两只可能比较有机会受惠于美债收益率下行的基金,给大家参考~

不过,跟QDII基金比较不一样的地方是,香港互认基金有些有美元对冲的品种可以选择,虽然会付出一些成本,但因为基金投资的是美元标的,对冲后可以避开一些美元未来贬值的风险,也是大家可以参考的一个选项。

点赞的你,股票都涨停~