大家好,我是堂主。

央行正式下场买卖国债,中国版量化宽松QE,真的是要来了吗?

8月30日,央行官网公布了“国债买卖业务公告”,明确了在公开市场买卖国债的业务:

向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,8月净买入债券面值为1000亿元。

这意味着二级市场常态化买卖国债的动作,开始了。

有小伙伴私信堂主,说在二级市场买卖国债——这不就是量化宽松QE的标准动作嘛。

别急,这事咱慢慢说。

与此同时,就在前一天8月29日,央行还公布了一则重要消息:从公开市场业务一级交易商买入4000亿元特别国债。

其中10年期24续作特别国债01买入量3000亿元,15年期24续作特别国债02买入量1000亿元。

紧接着、市场上传出了中国也要开始搞QE了。

今天我们就来聊聊这事。

先要说明的是,现在的这个操作,压根就算不上QE。

第一,8月29日买入的4000亿国债,不是新增的国债,而是续作国债。

这4000亿,是财政部在2007年发行的特别国债。

当时为了成立中投公司,财政部特意发行了特别国债1.55万亿,央行购买了其中的1.35万亿。

在这1.35万亿中,有6000亿本来是在2017年8月到期的。

可到了2017年,财政部进行了等额续发。

一笔是4000亿的17特别国债01,另一笔是2000亿元的17特别国债02。

而这次的4000亿,就是17特别国债01又到期了,这次相当于又做了一次续期。

那么“续作国债”有什么好处呢?

一来没有占用到财政赤字,更不会占用今年1万亿超长期特别国债的发行额度。

二来国债续作,其实就是往后展期,继续滚动,给以足够的资金,去支持整体经济。

第二,8月净买入的国债,才是新增的国债。

可是这体量,不过才1000亿。

说实话,就这样的体量,说中国开始搞QE了确实是站不住脚。

来看QE的始祖日本,在2001年的时候,日本开始搞量化宽松(QE),也是全球首次的QE操作

国金证券的统计,

2001年,日本央行买了四次国债,加起来快40万亿日元。

2002年买了两次,合计26.6万亿日元,

2003年买了4次,每次都是14.4万亿,总共达到57.6万亿日元。

仅仅三年时间,日本央行购买国债总额超过100万亿日元。

所以你看这体量,是相当大的规模。

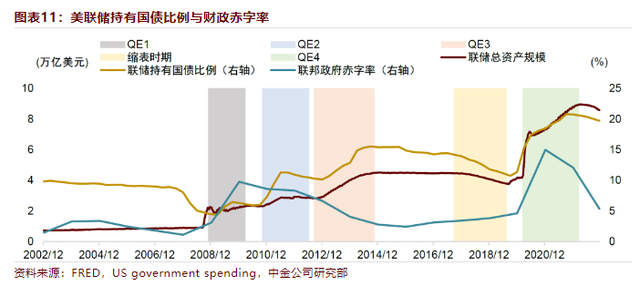

而美国是在2007年次贷危机之后,开始搞的量化宽松QE。

但是美联储买的,不只是国债,也买企业债。

一直到现在,美联储一共搞了四轮的QE。

第一轮是在2008年到2010年,累计购买1.65万亿美元资产,包括1.25万亿美元机构抵押贷款支持证券(MBS),3000亿美元长期国库券及1000亿美元机构债务.

第二轮是在2010年到2012年,美联储宣布再投资持有的到期证券,并追加购买6000亿美元的长期国库券。

第三轮是2012年到2014年,累计购买 7900亿美元长期国债及8200亿美元机构抵押贷款支持证券(MBS)

第四轮就是疫情的时候,从2020年到2022年,美联储资产总额增加超过5万亿美元。

四轮下来,美联储现在的体量,去到了9万亿美元。

而这次我们央行才买了1000亿,至于整体规模,央行现在持有的国债,不过是1.52万亿人民币。

就这点体量,有一说一,真不是算QE。、

真正要触发QE,意味着中央银行在实行零利率或近似零利率政策后,市场依然没有起效。

可是你看我们的利率,虽然这两年降得很快,可离零利率还是有很大距离的。

接下来聊聊这期视频的重点:就是央行买卖国债的这个货币工具,算是正式确立了。

我特意去央行官网看了下,发现这1000亿国债的公告,是放在了新设栏目:“公开市场国债买卖业务公告”之下的,这就很值得品味了。

简单说一下我们货币政策工具的演变。

在2014年之前,我们投放基础货币的主要工具为外汇占款,

由于当时外贸出口是大头,整体上经济是以外循环为主导的,从而使外汇占款成为投放基础货币的主要工具,但是这种是被动型的货币投放。

从2015年开始,随着外贸出口开始下滑、房地产的棚改启动,开始用国内的货币工具来投放基础货币。

国内的货币工具有很多,比如存款准备金、逆回购,MLF、PSL等。

相对于之前外汇的被动型货币投放,存款准备金、逆回购,MLF等这些,是主动型货币投放

当然了,货币工具的变化,传导出来的其实是经济方式的变化,也就是外向经济到内向经济的变化。

一直到了现在,货币投放又新增了一个工具:就是央行买卖国债。

那央行为什么要买卖国债?

一来是现在基础货币投放工具的到期时间,都比较短。

你看我们现在短期基础货币投放工具是逆回购,中长期基础货币投放工具是MLF。

可是逆回购期限,一般是7天、14天,投放资金偏短期。

以及MLF,时间期限多为一年。

这样就导致了一个问题:银行得频繁去应对到期基础货币的定向回笼,于是账上必须保持一定量的资金,从而被动提高了银行的超储率,这样就不利于市场资金的流动

现在启动买卖国债操作,相当于把这个到期时间往后延长了。

即便现在市场上流通的短期限国债,剩余到期时间也往往是1到3年,比现在基础货币投放工具的平均久期都要长,由此有助于超储率的下行,更大发挥货币乘数的潜力空间。

二来这次央行买卖国债,公告里明说了是“买短卖长”的操作

8月份的时候,就跟大家讲过,现在有些机构头特别铁,无视央行的喊话,大量买入超长期特别国债,搞得债市特别火爆。

熊孩子不听话咋办?是好言相劝?还是一顿胖揍?

事实证明,直接打一顿最有效,一顿不行就打两顿,打到老实为止。

你看现在,被央行教训多次后,长端债券的利率已经开始回升了。

“买短卖长”的操作,是为了长债收益率定价机制向经济基本面回归。

从货币工具来看,这次操作更重要的是——央行买卖国债的这个工具,算是正式确立了。

这次净买入的1000亿,不排除有试点交易的可能。

当然了,离市场上流传的中国版QE,真的还是差太远了。

至于很多人说的“大放水”,更是八字还没一撇。

站在上面的角度,离零利率还有相当一段的距离,工具箱还能掏出不少工具来。

站在市场的角度,“大放水”后,那要怎么流通起来呢?估计市场自己都还没找到答案。

站在居民部门的角度,你要想修复家庭资产负债表,大放水的确是可以稀释掉债务。

可问题是怎么样的大放水才能稀释家庭债务呢?

直接发钱肯定是不答应的,那就剩下——“先给企业部门放水,进而把水流向居民部门”这一条路。

然而稍微不小心,很有可能这水就流到了衣食住行,反而使得居民日常开支更高。

不过修复家庭资产负债表,还有一条路,就是给现有债务减负。

比如下调存量房贷。

8月30日,彭博社传出小作文,说上面正在考虑下调存量房贷:允许规模高达38万亿人民币的存量房贷寻求转按揭,以降低居民债务负担、提振消费。

虽然说是小作文,但的确是提振了市场的信心。

那么会不会实现呢?

个人觉得大概率会,不过是徐徐缓之的那种。

房贷是银行最稳妥最优质的营收业务,如果下调存款房贷利率,那么银行的利润就会减少。

众所周知,银行是弱势群体,咱们要呵护银行的净息差。

所以在下调存量房贷的同时,也会搭配存款利率的下降。

民生证券说,存量房贷和新发房贷利率之间有50bp以上的利差,

这样算的话,如果房贷是100万,每年可减少5000块的利息,每个月可少还416块。

如果房贷是200万,每年减少1万块的利息,每个月可少还833块。

当增量引擎很难出现的时候,推动存量债务的减少,要胜过那看不见摸不着的大饼。

因为每个月少还416块、少还833块,这的确是实实在在能够帮助到居民部门的,

有一说一,这可比“大放水”有效多了。

我是堂主,希望内容对你有所帮助,我们下期再见。

这是对美联储的逆向调节。美联储缩表《拋债》收缩美元银根,我央行购债《增表》放宽人民币银根。用人民币对冲美元流动性。