在今年美联储的最后一次会议,也就是12月的这场重要会议中,美联储做出了下调联邦基准利率25个基点的决策。

至此,美国的利率下降到了4.25% 至4.5%的区间范围。

美国的利率下降到了4.25% 至4.5%的区间范围

不得不说,12月的这次降息,市场早已预期到了,毫无任何悬念可言。

通常情况下,降息往往会对金融市场产生积极的影响,然而此次却出现了令人意外的情况。

美联储降息后,美股竟然出现了大幅下跌的情况。纳斯达克指数跌幅超过了 3.5%,标普指数的跌幅也超过了 2.5%,而道琼斯指数更是连续 10 天下跌,创造了自 1974 年以来最长的连续下跌记录。

与此同时,黄金市场也未能幸免,黄金期货价格跌破了 2600 美元。不仅如此,比特币等其他资产也出现了下跌的情况。

这不禁让人疑惑,为何在美联储降息的情况下,会出现美股、黄金等资产价格大跌的背离现象呢?

其实原因并不复杂。

首先,此次降息本身在市场的预期范围之内。

市场对于 12 月美联储降息 25 个基点早已有所预期,这已经成为了一个既定的事实。

美联储在与市场的沟通和互动方面一直表现出色,从不故弄玄虚,向市场释放的信号非常明确,让市场无需去费力猜测。

这种良好的沟通机制使得市场数据相对稳定,不会出现紊乱的情况。

但是,为何这次降息后会出现市场的意外反应呢?关键在于市场对未来的预期发生了变化。今年,美联储已经连续三次降息,总计降了 100 个基点。第一次降息幅度为 50 个基点,第二次和第三次均为 25 个基点。

在此之前,市场普遍认为明年美联储至少会降息四次,幅度可能达到 100 个基点,以应对可能出现的美国经济衰退风险。

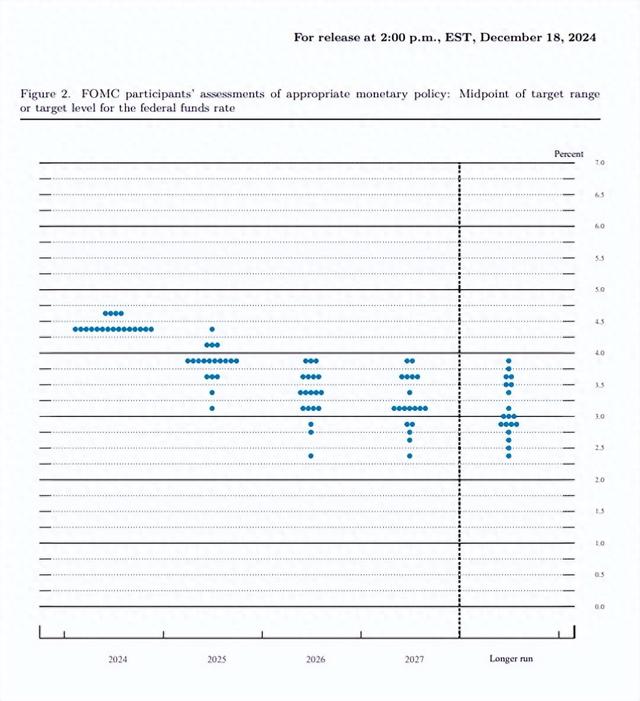

然而,从美联储主席鲍威尔在会后新闻发布会上的表态来看,市场对明年美联储降息的预期发生了重大改变。现在市场预期明年美联储降息可能只有两次,幅度仅为 50 个基点。

这种预期变化的背后,有着多方面的原因。首先,美国经济的前景存在较大的不确定性,特别是在特朗普 2.0 时代。

特朗普上任后推行的关税政策和减税政策,对美国的财政赤字和通货膨胀产生了不利影响。

美联储对此深感担忧,如果在这个时候过度降息,可能会使之前的努力前功尽弃。

因此,美联储对于 2025 年美国的物价走势和经济前景充满了不确定性。特朗普未来的政策走向难以预测,这也使得美联储在降息幅度的决策上变得非常谨慎,所以市场对明年的降息预期调整为可能只有两次。

如果特朗普真的加征关税,那么推升美国通胀将成为大概率事件。

而减税政策也会导致财政赤字增加,进而对推升美国通胀起到推动作用。

在这种情况下,美联储降息放缓意味着美国的通胀压力仍然存在,这将促使美元走强。

而美元走强则会导致黄金价格下跌,同时也会对美股产生负面影响,导致股市大跌。

从历史经验来看,股市与货币政策之间存在着负相关关系。

当货币政策放松时,股市往往会表现良好;而当货币政策收紧时,股市则会受到打压。此次美联储降息后股市的大跌,正是市场对未来货币政策预期变化的反应。

市场关注的焦点在于明年的情况。如果明年美联储降息的次数从之前预期的四次变为两次,幅度从 100 个基点变为 50 个基点,这意味着美国的利率回归中性利率的进程将发生改变。

目前美国四点几的利率水平仍然处于高位,如果明年仅降 50 个基点,那么距离市场所认为的 3% 的中性利率仍有较大差距。这一预期的变化使得美股出现暴跌,道琼斯指数连续 10 天下跌也就不足为奇了。黄金市场也因为美元的走强而出现大跌。

虽然在通常情况下,持续降息会对黄金价格产生推升作用,但是目前黄金价格已经从 2700 美元跌破了 2600 美元。

基于目前的情况,我认为明年黄金的表现可能仍然乏善可陈。

总的来说,美联储的货币政策对金融市场有着至关重要的影响。

此次美联储 12 月降息后出现的市场背离现象,主要是由于市场对未来的预期发生了变化。而这种预期的变化又受到美国经济前景、特朗普政策以及全球经济形势等多方面因素的影响。

在未来的日子里,我们需要密切关注美联储的货币政策动向以及各种经济因素的变化,以便更好地把握金融市场的走势。

文本内容源自@光远看经济的视频内容