国内第一家以民营资本为主导的保险公司的股权再次被公开挂牌转让。

据北京产权交易所的最新信息显示,中国有色金属建设股份有限公司计划出售其持有的民生人寿保险股份有限公司(以下简称“民生人寿”)的全部股份,总共37020万股股份,占总股本的6.1709%,参考价格要求面议。

值得注意的是,这已经是中色股份在今年内第二次尝试转让其持有的民生人寿股份,上一次转让尝试发生在今年4月,但并未成功。

更为引人注目的是,自2020年以来,民生人寿的股东们已经先后进行了超10次股权转让尝试,但遗憾的是,所有这些转让均未达成交易,全部以流拍告终。

从业绩上来看,民生人寿近年来其业绩波动较为明显,近三年的净利润呈现出剧烈的波动。

股权频频被转让但无一成交

民生人寿是一家含着“金汤匙”诞生的寿险公司,于2003年6月18日正式开业,是中国第一家民营股份制寿险公司,汇聚了包括万向集团、泛海控股、四川新希望集团等。

时至今日,民生人寿的股权结构仍呈现高度分散之态,坐拥21家股东,其中万向集团以37.32%的股权稳坐头把交椅,6家持股比例超5%,而其余13家股东则持股不足1%。

而自2020年起,民生人寿的大小股东已相继11次(含中色股份的两次)试图挂牌转让股权,然而,每一次尝试未能激起一丝波澜,五载光阴流转,21家股东的持股比例依旧毫无变化。

具体来看,2020年7月,山东华乐实业集团率先开启了其持有的1050万股股权的三次拍卖之旅,起拍价从最初的4021.92万元(每股约3.83元)逐步下调至3619.728万元(每股约3.45元),但均未能觅得有缘人。

紧随其后,通联资本(泽慰科技前身)亦加入了拍卖大军,其持有的3400万股股权经历了三次拍卖,起拍价从1.1764亿元(每股约3.46元)一路下滑至1206.36万元(每股约3.11元,但此次为387.4万股),同样未能成交。

时间轴推进至2021年3月,湖南前进投资所持的705万股股权亦被摆上货架,起拍价仅为1059.548万元(每股约1.5元),相较于最初的山东华乐实业集团的拍卖价格,已近乎“腰斩”。

此后,民生人寿的股权拍卖价格更是变得扑朔迷离,改为密封报价或面议,使得每股价格无从计算。

到了2021年11月,北京产权交易所官方网站公布的重要财产权益转让信息显示,原属民生人寿的第三大股东海鑫钢铁集团的7.28亿股民生人寿股权,计划变更至民生银行名下。然而,这一变更并未最终落实,股权仍需通过拍卖程序寻找新的买家,最终依旧未果。

净利润波动明显

值得一提的是,自2010年以来,民生人寿持续保持盈利状态。

具体来看,民生人寿在2020年至2023年期间,保险业务收入分别为125.31亿元、122.04亿元、118.21亿元以及119.61亿元,几乎稳定在120亿元左右的规模。

然而,净利润方面则经历了较大的波动,其在2020年取得了历史性的最佳业绩,净利润高达24.15亿元(审计后),但随后在2021年下滑至14.63亿元(审计后),2022年更是进一步缩减至1.85亿元(审计后),在2023年有所反弹,达到4.75亿元(审计后)。

最新公布的2024年第三季度偿付能力报告显示,今年前三季度,民生人寿的保险业务收入为108.74亿元;净利润达到2.92亿元,环比下降43.3%。

净利润的波动与投资收益率密切相关,从投资端来看,民生人寿在2021年至2023年间的平均投资收益率达到了3.3%,但今年前三季度,该公司的投资收益率仅为2.63%,低于平均水平。

当前,人身险公司正面临着一个重要的变革时期,即人身险产品的预定利率将进一步下调,对于寿险公司而言,这一调整可能会对其产品定价、利润水平和市场竞争等方面产生深远的影响。

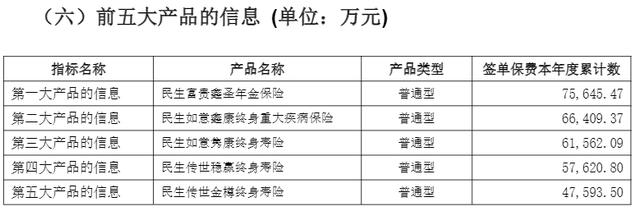

值得注意的是,民生人寿在2023年及2024年前三季度的保费收入前五的产品中,有四款为储蓄型保险,这一产品类型可能在一定程度上受到预定利率调整的影响。