固收类基金一般按照短债、中长期纯债、一级债基、二级债基、量化对冲等方式去分类,这种分类形式常常让普通投资者一头雾水。

而且在基金实际管理中,由于每个基金经理的方法不同,即便同样类型的基金,风险收益特征也常常差别很大。

我自创了一种固收基金分类方法,不考虑基金的具体类别,纯粹按照风险收益特征,将其分成了(1)现金替代类;(2)保守收益类;(3)稳健“固收+”;(4)积极“固收+”;(5)股债平衡类。

其中,我对稳健固收+的定义是,近5年年化波动率大致处于2%-4%之间,最大回撤<8%。

稳健固收+一般是中长期纯债为主,加上一点的权益仓位,或可转债仓位,含权仓位一般不超过10%。

稳健固收+的长期收益略好于纯债,但可能低于积极固收+,适合1-2年久期的资金。持有一年获得正收益的概率大。

中长期纯债、一级债基、二级债基、偏债混合型基金、股票对冲基金、灵活配置型基金、偏债型FOF,都可能有部分基金满足此条件。

经过我的筛选,目前市场上12389只基金中,符合稳健固收+条件、成立超过3年且业绩还可以的基金约336只,规模合计约4783亿(截至2024Q3,来源:choice)

本文介绍一下如何从中进一步挑选优秀的稳健固收+基金,哪些筛选指标比较重要。

PS:本文利用了豆包对这336只基金进行相关系数和P值计算,再辅以手动测算核验。

如何挑选稳健固收+基金?大家在选基金的时候会看各种各样的指标。我列举了11个筛选指标,下面我们来看看哪些指标更能选出好基金,哪些指标不重要。

1、长期年化收益率

参考中证非纯债债券型基金指数(930897),简称“非纯债基”,大致代表了市场上所有稳健固收+的平均水平。近5年年化为3.11%,年化波动率3.07%;近10年年化为4.22%,年化波动率3.23%。(截至2024-12-11)

如果基金经理任职以来能比较稳定的跑赢非纯债基,代表比较优秀。

2、最大回撤、卡玛比率

我们投资稳健固收+的钱,可能是1-2年内要用的钱,也可能是不想承担风险的钱,因此最大回撤指标非常重要。

如果回撤太大,代表有亏损风险,这样的基金就不太合格。我认为最好别超过-8%,并且最好持有一年能有正收益。

观察基金经理任职以来历次回撤对比非纯债基的回撤,是更有效的风控能力观察手段。

如果一个基金回撤大一点点,但收益率高出更多,那也是可以接受的,所以我们还要观察卡玛比率=区间年化收益率/区间最大回撤。

非纯债基近5年最大回撤-4.84%,卡玛比率为0.61,近10年最大回撤-6.05%,卡玛比率0.64。好于这个水平代表比较优秀。

3、创新高次数

我们希望有钱可以随时买稳健固收+,要用钱随时卖,别让我们择时。所以肯定希望稳健固收+是持续平稳上涨的,而不是一年中2个月大涨,其他10个月表现平平,这种基金即使收益率很高也谈不上优秀。

我们可以直观的去看基金净值走势,比如下面黑线是中欧瑾通灵活配置,就是一个屡创新高的好基金,另一个就不是。

也可以观察创新高次数,创高次数越多,代表基金上涨越稳健,适合随时买卖和定投。

根据AI测算,创新高次数和年化收益率也有显著正相关,这进一步支持了我们的结论。

因此,大家在选稳健固收+的时候,可以简单粗暴的看基金净值曲线,斜率平稳的基金,一般都是好基金。

4、超额收益稳定性(胜率)

基金能稳定战胜市场,有好的相对收益,自然会有不错的绝对收益,因此我们要观察超额收益。

超额收益要多,但更要稳定,稳定说明基金经理的方法可持续,而不是靠短期的风口或运气。

可以观察『基金/基准』的超额收益走势,看是否稳定,这种方法是最优的。如果超额收益分布像下图黑线那样,就不太好,像红线那样就非常好。

下面这个基金易方达恒盛,超额收益走势(红线)就非常好看,只可惜它只面向机构投资者。

也可以观察相对基准的日均胜率,超过50%就算合格,超过55%就比较优秀了。根据AI测算,胜率和年化收益率的相关性非常高。

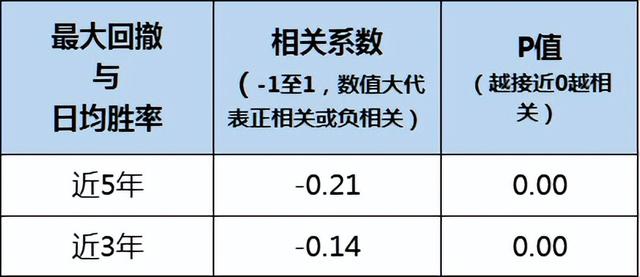

胜率和最大回撤也有一定的负相关性。

从持有体验来说,我们也希望超额收益分布均匀,这样的基金才更加适合我们持续定投。所以这项指标非常重要。

5、基金规模和管理规模

一般来说,基金规模太大可能会影响超额收益。不过稳健固收+基金投资的主要是中长期债券,规模的容量大一些。

根据AI测算,近3年的年化收益率与3年前的基金规模几乎不存在相关关系。(截至2024年底)

近5年的年化收益率与5年前的基金规模存在较弱的负相关性,即基金规模越大,年化收益率越低。和基金经理的管理总规模相关性更弱,为-0.04。

另外我还测算了年化波动率以及最大回撤,都和基金规模没有明显相关性。

根据我的手动测算也是如此:规模和年化收益率没有明显相关性。

这说明,就目前来看,绝大部分稳健固收+基金经理都没有受到规模的挑战。因此在挑选稳健固收+的时候,不必太在意基金的规模,也不必在意基金经理的总规模。这个结论可能有点反直觉。

6、机构持有比例和持有规模

投资债基的主要是机构投资者,一般认为机构的选基水平比散户高。大家一般观察机构持有比例。

根据AI测算,机构持有比例和年化收益率存在较弱的正相关,即机构占比高的基金,收益率可能会更好。

有趣的是,如果用机构占比乘以基金规模去测算,发现2019年末机构持有规模和近5年年化收益率居然是微弱负相关,这或许是因为机构的大规模资金申赎对基金运作造成了一定的影响。

我又手动测算了一遍,发现也是如此:

综上,大家可以多关注机构占比高的基金,但要规避占比过高且规模大的基金。

7、持有期/封闭期

封闭型基金在管理运作时可以加更高的杠杆,理论上可以获取更高的收益。

但是我们投资稳健固收+基金主要是为了资金灵活存取,没有持有期限的稳健固收+基金肯定更方便。

根据我的手动测算,近3年、5年,有持有期/封闭期的稳健固收+基金收益率还不如比无持有期的稳健固收+基金。难道是杠杆反而损耗了基金收益?

既然如此,我们就优先选择无持有期基金了。

8、单日申购限额

稳健固收+基金的日常申赎较多,容易对管理造成影响,为了保证持有人利益,不少基金都设置了申购限额,目前从100到3亿都有。

根据我的测算,有限购的基金历史表现显著好于没限购,限购10万以下的更好。

可是限购几千块,别说是机构了,我们散户买起来都不方便,这种大概率是橱窗基金;我个人认为限购金额在5万-1000万内比较合理。

9、持有费率(管理费+托管费)

我知道,大家肯定喜欢费率低的基金,费率太高的话会影响收益率,可是大家有没有想过,费率太低的话管理人又会缺乏创造收益的动力呀。

336只稳健固收管理费+托管费最高为1.7%/年,最低为0.2%/年,平均为0.736%。

根据AI测算,如果看5年7年,似乎费率越高,基金的年化收益率反而越好,有很弱的正相关。但缩短至1-3年,又变成了负相关,费率越高,收益越差。

我又手动测算了了一下,也是如此,费率高于平均的基金,长期收益更好。

这个数据是不是也很有趣?贵有贵的道理,管理人拿的钱越多,给你赚的也越多。

但你若是短期持有,还是费率低的更具优势,节省效果立竿见影。(还有一个可能的原因是这几年票息利率持续下降)

考虑到大部分人投资稳健固收+的持有期限不会超过3年,所以我建议还是优先选择费率低的。

10、基金经理年限

选基时,毫无疑问最重要的就是分析基金经理,但是研究基金经理又特别难,特别是固收类基金的公开资料也更少,固收领域的专业词汇,普通人也不一定看得懂。

另外,对于稳健固收+来说,好基金和普通基金的年化收益率差别一般也就在1%左右。如果我们的投入金额不是特别高的话,花大量时间去研究基金经理,性价比不高。

因此,对于稳健固收+来说,我个人倾向于散户不用做太多基金经理的研究分析。

如果简单粗暴的看基金经理年限,根据AI测算,年限与年化收益率也没有显著的相关性。我还另外测算了最大回撤和年限的关系,相关性更低。

根据我的手动测算也是如此。管理年限更长的基金经理,年化收益也并没有显著优势,风控也没有明显更好。

反而是15年以上老将近3、5年年化收益率都是最低的,或许我们在选基的时候反而要规避那些任职超过10年的?他们可能工作精力下降?或者是在公司担任了管理层?

我推测可能是因为稳健固收+蛮需要“卷”的,需要基金经理有一定的勤奋度。

所以选稳健固收+的时候,没必要太在意基金经理的经验。当然,年限长的经理,能展示更长的业绩表现,后者是更加重要的数据,所以还是要尽量选3-5年以上的,这样才有足够长的数据可供观察。

11、基金公司

一般来说,头部基金公司的风控能力更强一些,固收基金的爆雷风险更小。我们将基金公司区分为固收大厂、中等、小厂分别观察一下。

其中,我个人认为,属于是固收大厂的基金公司主要有易方达、鹏华、招商、博时、南方、广发,小厂指的是非货规模在1000亿以下的基金公司。(仅代表个人主观意见)

从结果来看,大厂的收益明显更好,回撤也明显更小;小厂则平均要差一些,风控也差一些。时间越长,这种差异越明显

如果你不擅长选基,那就选固收大厂旗下基金,大概率不会差。

指标总结还有分红指标,我个人认为不重要。固收基金是我们用来存放短期资金的。当你需要钱时,自己赎回就行了,你不要用钱基金还刻意分红给你,反而不方便。

基金获奖和基金评级这些指标我觉得参考作用也不大。

基金的股票、债券持仓等,就更不重要了。这些属于基金经理的管理范畴,而不是你的筛选范畴。

虽然我列举了很多指标,但是经过测算后,我们看到不同指标的重要程度是不一样的,其中我认为最重要的就是前4个指标。如果时间有限,只能少数指标,那么就只看前4个了。如果只能看一个,那就看超额收益稳定性。

如果要充分研究,还是要把多项指标结合起来考虑。

最后列举几个不同时间维度的稳健固收+基金业绩对比,截至2024-12-31,每个经理只列一个代表作,近列举经理连续任职较长的

★近3年

★近5年

★近7年

结语:本文耗费我巨大的时间精力,整理这些密密麻麻的数据,我人都麻了,如果大家觉得有用,就帮我多多点赞多多转发。

如果点赞能超过100,我就再为大家介绍中长期纯债、积极固收+等基金的挑选方法,欢迎大家持续关注我们,可以设个星标,以免错过。

另外,我和@点拾投资 每年发布的固收基金TOP50榜单,也用到了上述方法进行筛选,大家可以关注一下我们每年的榜单,《)》

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

关联阅读: