回购,美元流动性

本期专栏:从回购资金需求看美元流动性。回购市场是连接美债市场和货币市场的桥梁,也是观察美元流动性的重要窗口。一级交易商是回购市场的重要媒介,通过一级交易商的逆回购、回购情况可以追踪市场资金需求和流动性水平。第二季度开始附息美债的发行量将显著回升,对一级交易商的逆回购(资金融出)需求很可能增长,预计资金面将边际收紧。此外,对冲基金基差交易也可能使得SOFR利率边际上行。

美联储3月议息会议论调偏鸽,但此后强劲的非农数据令多位美联储官员认为年内应推迟降息,美联储内部政策分歧加大。3月11日BTFP已经到期,但近期贴现窗口和回购并未明显增加。3月境内美元拆借、回购需求均明显回升,资金面情绪波动放大。境内金融机构外汇存款同比增速-6.3%,回升势头有所放缓。境外美元流动性总体平稳,欧、日央行使用美联储货币互换协议。

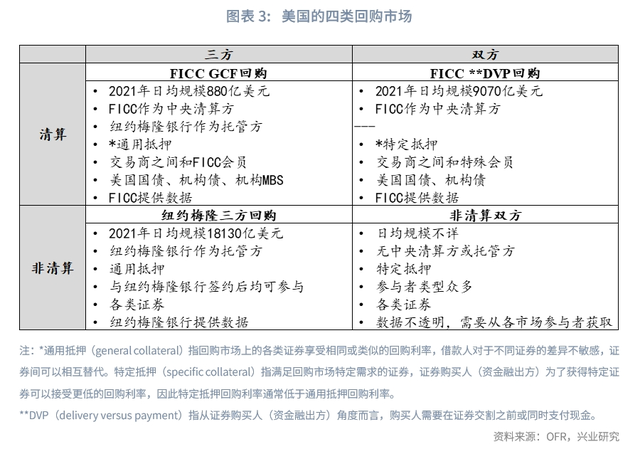

本期专栏:从回购资金需求看美元流动性在美债市场上,无论是方向性头寸持有者还是基差交易者,一般都会通过交易商进行融资。回购市场是连接美债市场和货币市场的桥梁,也是观察美元流动性的重要窗口。美国回购市场可以按照清算、非清算,三方和双方的标准分为四类,其中非清算双边回购是占比最高的回购类型,但其数据非常不透明。无论何种回购,一级交易商都是最重要的市场媒介。目前可以通过纽约联储的一级交易商调查数据获取日度融资情况,每周三发布截至上周三的回购总规模、四类回购规模和抵押的证券种类。从证券种类看,美国国债是最重要的抵押品,其次是机构MBS。在调查中,“逆回购”指一级交易商买入证券,融出现金;“回购”指一级交易商抵押债券,融入现金。SOFR衡量的是成交量加权后的美债为抵押物的GC回购和FICC清算的DVP双边回购隔夜利率。不过碍于一级交易商2022年3月后才开始公布不同类型回购的分项数据,目前只能根据2013年以来的总量数据计算美国国债逆回购(融出资金)/回购(融入资金)、美国国债逆回购/准备金余额,以反映国债回购市场的资金需求与资金供给的相对水平。同时以SOFR- IORB的利差反映美债回购市场流动性情况。可以发现当逆回购/回购、逆回购/准备金余额占比较高时,往往对应着利差上行。从历史经验看,逆回购/回购大于0.89或逆回购/准备金余额大于0.68时,容易出现SOFR利率异常上行。今年第一季度美债发行节奏较慢,且多为国库券,回购市场资金偏松。第二季度开始附息美债的发行量将显著回升,对一级交易商的逆回购(资金融出)需求很可能增长,预计资金面将边际收紧。此外需要关注的是,非清算双边回购在一级交易商逆回购中占比达到了50%~60%,是最主要的资金融出方式。同时,非清算双边回购也是对冲基金的重要融资方式。根据FICC统计,其占到了对冲基金回购融资来源的90%以上。我们此前已经介绍了对冲基金基差交易与资管美债多头的共生关系[1]。简而言之,随着美国经济复苏,信用利差持续下行,吸引主动管理型基金(资管)增加信用敞口以跑赢基准,同时在美债期货市场开立多头控制久期,造成美债期货相对现券持续溢价。对冲基金则在美债期货建立空头、在现券建立多头,从而赚取价差。当前美国经济软着陆的迹象愈发明确,信用利差距离历史低位仍有一定下行空间。资管持有的美债期货多头在2、3月有一轮减仓,对冲基金空头也相应下降,可能对应着资管的信用敞口减持。不过在信用利差进一步下破前期平台后,资管可能重新增加信用敞口,进而也需要增持美债期货多头。相应地,对冲基金基差交易规模也很可能随之再度扩大。如此,非清算双边回购在一级交易商回购中的占比也将提升。在宏观流动性给定的前提下,这将挤压其他类型回购的资金来源,使得SOFR利差扩大。目前一级交易商公布的非清算双边回购的数据始于2022年3月,在有限的样本内,非清算双边回购占比与SOFR利差也呈现出一定的相关性。

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。