再来看一家有趣的芯片类上市公司财报,格科微有限公司(股票简称:格科微)成立于2003年,2021年8月在上交所科创板上市,主营业务为CMOS图像传感器和显示驱动芯片的研发、设计、封测和销售。

格科微总部设于上海,在全球拥有9个分支机构。格科微的产品主要应用于手机,同时也广泛应用于平板电脑、笔记本电脑、可穿戴设备、移动支付、汽车电子等消费电子和工业应用。

2024年前三季度,格科微的营收同比增长了四成,快要达到2023年全年的水平了,但这是在前两年大幅下跌基础上的反弹。

格科微的主力产品是“CMOS图像传感器”,占比近八成;另外还有“显示驱动芯片”,占比两成多;其他业务相对比较少。格科微产品的国际竞争力是不错的,近六成的产品都要外销到海外市场,四成出头的产品在境内市场销售。

前两年营收下跌时,净利润是以更猛的速度下跌的;但是,2024年前三季度的营收反弹,并没有带动净利润也大幅反弹,反而朝着保本点快速贴过去了。

分季度来看,2023年二季度及以前的营收都在同比下跌之中,之后就恢复了增长状态,这种增长状态已经持续了五个季度,2024年以来的三个季度增长速度还相当快。净利润的表现就有点无序了,2022年还只有一个季度亏损,2023年就有两个季度亏损,2024年虽然只有刚过去的三季度出现亏损,但盈利的季度金额更低,就导致了前三季度的盈利表现并不好。

格科微在上市的2021年,毛利率和营收一起达到了峰值,当年就创下了两大指标的阶段性纪录,因为那正好是芯片行业受到疫情带来的供应链混乱等影响,供应紧张,价格普遍性上涨。2022年和2023年的毛利率有些下滑,但并不严重,真正严重的是2024年前三季度。虽然还比更早的一些年份要高一些,但是23.4%的毛利率水平,在芯片行业就已经不是太好搞了,毕竟这一行的研发支出是不可能太低的。

2018-2020年,格科微的“葵花宝典”(年化净资产收益率超过毛利率)绝招一直有效,2021年虽然各项指标都创下了新高,但不包括净资产收益率。因为当年上市融资规模整得有点大,净资产增长太猛,稀释效应太过明显,直接就把“葵花宝典”给废掉了。之后就更不用说了,现在的净资产收益率,已经很难看了,活期存款利率似乎也比2024年前三季度的“年化净资产收益率”高。

从主营业务看,2021年的盈利空间超过了20个百分点,2022年降低至14.5个百分点,2023年下降至仅有1.5个百分点。这两年毛利率下滑只是次要影响因素,主营业务盈利空间下降的主要原因是期间费用占营收比上升了,2022年看似基本没有增长,实际上财务费用有正反两个方向的影响,各项费用,特别是管理费用增长很大;2023年主要是研发费用增长更大,再加上营收下跌,导致期间费用占营收比上升至27.5%的高位。

2024年前三季度,毛利率继续下滑,成为了主要的影响因素,期间费用占营收比同比有所下降,原因主要是营收恢复较快增长了。但最终的结果并不好,总成本已经超过营收,主营业务开始亏损。

毕竟是芯片企业,政府补助还是少不了的,特别是2023年以来的补助增长明显,但是,“资产减值损失”金额仍然偏大,部分年份还有“公允价值变动收益”的影响,导致除了2024年前三季度外的其他收益方面都有一定的净损失。

由于格科微的海外业务占比较高,财务费用和“公允价值变动收益”等方面都受到外汇波动的影响,不全是资金的存款或贷款利息,以及投资理财方面的影响。

分季度来看,毛利率有一季度高,下滑至年底后,第二年的一季度又反弹后再下滑的规律,但2024年一季度没有反弹,二、三季度仍然环比下滑。这就说明,季度波动的规律似乎还是有效的,只是毛利率的新平台可能更低了。

2022年只有四季度的主营业务是亏损状态,2023年有三个季度的主营业务是亏损状态,2024年前三季度有亏损、有盈利,还有保本状态。但是盈利状态的季度空间同比更小了,前三季度合计下来就出现了主营业务亏损。

2021年上市融资的规模相当大,但接着两年的固定资产类投资规模更大,为此2022年还要补充间接融资来满足这些资金需求;其实2023年和2024年前三季度的投资规模仍然不算低。“经营活动的净现金流”表现并不算好,但相对稳定,对于营收高速增长的企业来说,大额盈利的年份,“经营活动的净现金流”低于净利润并不奇怪,因为存货和应收款方面都要垫入大量资金;而后续年份营收下跌却可以回收资金,“经营活动的净现金流”表现也就会比当年的净利润好。

短短两年时间,固定资产从2.7亿元,增长至90多亿元,这样的投入强度可谓是“狂风暴雨”式的,在2023年大量完工转入固定资产后,应该就是其2024年前三季度营收增长的基础条件。但是这样的投入强度和收获的情况似乎并不太匹配,和保本的业绩当然更不匹配了。

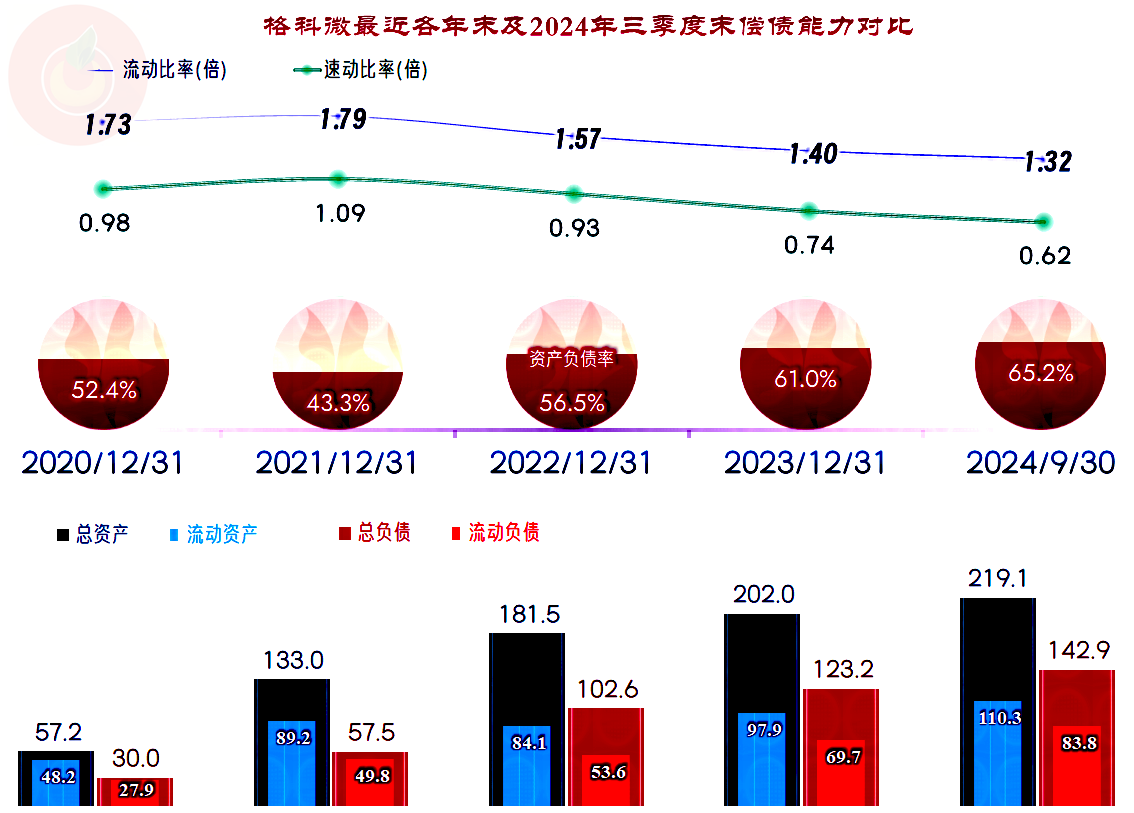

格科微上市融资的规模虽然很大,但似乎并没有明显带动其偿债能力的提升,原因是其投入太快了,很快就用光了融资款,而且马上开始了大量贷款来继续投入。结果就是其长短期偿债能力都已经不能算好了。

上市除了大量直接融资,还可以提升财务指标和知名度等有利于间接融资的条件,于是,只用了三年多的时间,格科微的有息负债就增长了10倍左右。在现在的经济环境下,我们不得不佩服他们这样的玩法,这当然是信心十足,毫不犹豫的。

客户和供应端的欠款,在2020年末达到峰值后就开始下降,然后就进入了波动期,2024年三季度末仍然与2022年末有较大的距离。但是,预收款项(合同负债)的规模还是创下了新高的,这似乎说明手中的订单情况还不错,后续营收增长的势头应该还会延续。

存货的规模增长也很快,应对交货的能力当然会加强,同时还会增加资金的占用。现在不好观察具体的构成情况,等年报的时候我们再看一下他们的情况,他们这样的玩法实在是比较精彩和吸引人的。

格科微所从事的细分行业是有很强的国际竞争对手的,“CMOS图像传感器”在技术难度上是比较高的,他们能取得不错的国际订单,说明其市场成绩还算好。看到其官网上公布有部分销量较大的品牌知名手机也在用他们的产品,说明其这几年的大额研发投入和固定资产类投资是有一定效果的。

具体后续会怎么样?现在看来还有点早,不管结果如何,格科微这几年都给商业社会提供了不错的案例,我们当然希望是成功的典型案例。

声明:以上为个人分析,不构成对任何人的投资建议!