十年前,在三全收购了台湾省的龙凤后,以绝对优势与同乡思念和远方朋友湾仔码头在速冻米面市场形成三足鼎立。但没休息几年,三全就迎来了全新的对手, 这次的对手可能比以往的都强。2017年安井上市,营收规模是34.8亿,其速冻米面制品营收为9.27亿,不到三全的五分之一。那时三全如果没把它作为竞争对手情有可原,毕竟汤圆和丸子除了都是圆的没啥其他相似之处。2023年安井的总营收已经是三全的两倍,米面制品达到了25.4亿,几乎是三全米面营收的二分之一, 如果三全还不把安井作为最强的对手那就是真虎了。与以往的对手不同,安井的弯道超车用的是差异化竞争的阳谋,这种差异化的根本在于C端和B端的差别。

从1990年三全发明第一个速冻汤圆开始,它让饺子汤圆粽子这些逢年过节才能吃到的大餐变成了只要略微出手就能随时享用的美食,三全的C端发展是历史的选择。除了历史责任外,产品的餐饮属性也很难让它发展B端。以饺子为例,2023年饺子品类的市场规模约为650亿元,在营门店总数约14万家,现存6.21万家饺子馆相关企业,大多数饺子馆主打的都是现包。反观安井所在的火锅行业,市场规模约为6000亿元,火锅店超过55 万家,相关企业数量达41.6万家。火锅行业具有天生的标准化特性,餐厅提供汤底和煮料即可。但是饺子可以现包,鱼丸可不好现打,火锅店为了丰富产品就只能去批发商那里进些火锅料。所以相比三全解放了C端妈妈的双手,安井的发展更多是乘着B端火锅餐饮店发展的春风。

速冻米面制品的发展不光给家庭提供了一份美味的食谱,还给快消行业书写了一本品牌营销教科书。取名“三全”是为了感恩改革开放那年的三中全会,命名“思念”是为了纪念香港回归;从毛阿敏的一曲《思念》被请来代言到蒋雯丽的“三全凌汤圆,味美香甜甜”;从三全的状元水饺到思念的金牌水饺等等,都说明了在产品差异化不强的行业里,做C端的核心是通过品牌营销占领消费者的心智。而从思念和三全联手用散装汤圆把龙凤赶出了上海市场,到两家联合退场来抵制商超的漫天要价,代表着的中国速冻米面行业寡头形态成立,品牌营销策略的全面成功,两家寡头企业运用博弈论里的“串谋”有效的打击了对手。相比之下,安井的品牌策略感觉上就low多了,在杂乱的农贸市场里通过帮批发商装修门面,把招牌最上面写上安井和股票代码,下面再写人家店名,美其名曰户外广告,视觉营销。除了找了苏炳添苏神代言以外,实在是毫无亮点,我贴张图大家自行感受下。噢,对了,配色上还是有亮点的,安井和股票代码永远是红的,背景是绿的,应该是包含着某种美好的寓意吧。

△来源:大众点评

但是,这极low的操作却是B端思维的极致展现:降低成本,市场下沉,渠道为王。消费者会因为一句广告购买一件产品,而经销商和餐饮店只会在乎哪个商品能为自己带来更多的盈利。安井的经销商策略在上篇文章《戴维斯双杀下的安井》里有详细介绍,这里就不多说了。

实际上2018年三全就开始了内部大型改革,而这次改革从方方面面来看都已经把安井作为了新的对手。改革一,划分“绿标餐饮部门”和“红标零售部门”,着力于开拓B端。三全2018年把业务分成零售及创新市场和餐饮市场,其实就是C端和B端。在2017年前三全营收基本都来源于C端。其实在2017年C端营收已经到达了阶段性顶峰,但随着20年疫情开始,使C端再次增长,到23年又开始下降。2018年三全B端开始发力,在23年占比达到总营收两成。

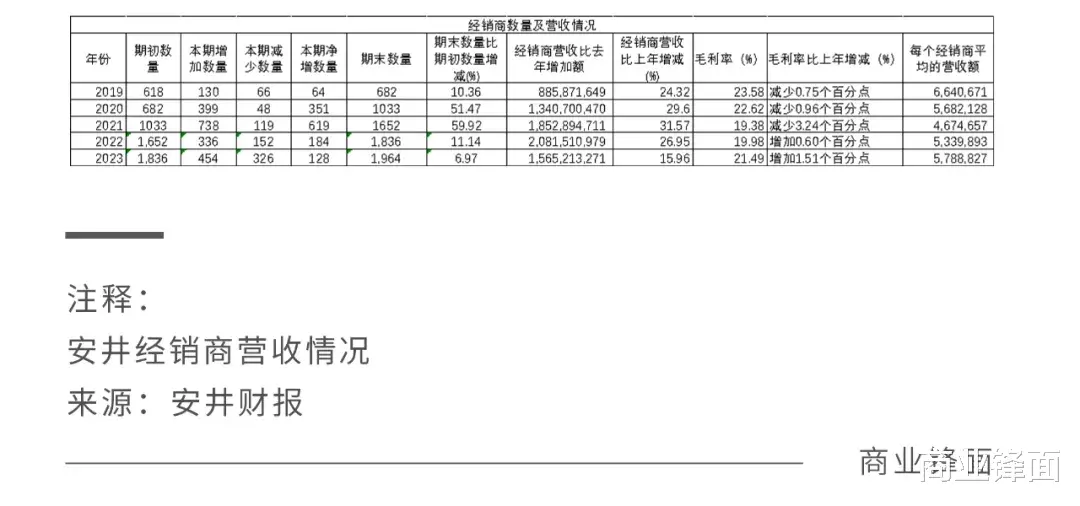

从渠道端来看,三全经销商营收的占比在2020年后逐渐增加,在23年达到78%,基本与安井持平。经销商数量从5600家下降到了4200家,仍是安井的2倍多。造成经销商数量差别大的原因是三全30年的历史积攒下了大量的经销商,但这些经销商更多是做商超C端市场出身,想要开拓B端餐饮市场,就要淘汰旧的增加新的,精简团队。三全单个经销商平均营收有了大幅增长,从20年的86万增长到23年的130万,安井23年为579万,是三全的4.5倍。三全经销商营收的毛利率从20年的29.61%开始逐渐下降,在23年达到了25.85%,比安井高近5%。这里的逻辑是,想要经销商加油干就得给经销商足够的利润空间,这个空间是以牺牲自身净利率为代价的。由于无法得知经销商从哪家获得的利润更多,所以单纯比较经销商带来的毛利率是没有意义的。但有一点是确定的,安井和三全23年的净利率都是11%左右,如果以这个净利率为同一起跑线下,安井已经把经销商队伍调教完成,而三全仍需要时间和利润空间来调整队伍。

改革二是将提升市占率的主要目标变为增加净利润。改革成果为三全在19年到23年间营收规模增长了10.7亿,净利润由2.2亿增长到7.6亿,增长了5.4亿,净利率从3.66%增长到了11.08%。但详细来看,净利润的增加主要是由于消减了广告的开支。三全在19年的销售费用大约15.91亿,其中包含了3亿多的运输费用,在2020年后运输费用从销售费用中剔除划分到主营业务成本里,所以可以将18年的销售费用调整为12.9亿,调整后剩余的大头的是广告及其相关费用。2023年的销售费用是8.1亿,相比18年减少了4.8亿。也就是说,19年到23年间增长的5.4亿净利润里,有4.8亿是来源于消减销售费用,业务提升带来的净利润增长只有6千万左右。

△来源:淘宝

改革三是增加产品多样化。在2019年三全提出致力于速冻涮烤业务,并在2020年把速冻涮烤作为主营产品单独列示,速冻涮烤其实就是速冻火锅料。2020年速冻涮烤业务实现营收5.26亿,2023年达到10.76亿,增长了5.2亿。同期总营收只增长了1.29亿,原因是速冻米面制品业务在萎缩。另外从毛利率来看,速冻米面制品的毛利率有所降低但比较稳定,速冻涮烤业务的毛利率大幅降低,占总成本的比例一直超过收入比例。三全坚定的选择了这个赛道说明了三点:第一,从短期看,速冻米面C端已没有增长空间。第二,速冻涮烤市场B端依旧有增长空间。第三,从长期看,三全急需通过速冻涮烤业务来补足B端的不足,来培养B端渠道和相应的经营模式,为未来可拓展的业务铺路。

对比来看,安井的预制菜业务很像三全的速冻涮烤业务,毛利率大幅降低成本占比高。这个原因其实就是新业务的规模化效应周期,在新业务的开始的初期,企业会进行试水,所以短期内,由于量小可以将毛利率控制在比较高的水平。当试水结束后就进入了铺量抢占市场阶段,这时企业的产能和研发都还没有跟上,只能通过贴牌外购的模式,毛利率将大幅下降。而当后期自产跟上后规模化效应就会凸显,毛利率大增。但同样是新业务,安井胜在了速度上,相比三全新业务的4年营收翻一倍,安井的新业务同期增长了近6倍。从原有业务端,对比三全米面制品营收出现下滑,安井的三项传统业务仍有较大的增长。这里安井仍然胜在了速度上,在原有业务还没到顶前已经开始了第二增长曲线。

总结一下,三全的改革目前还属于降本阶段,增效还没有凸显。而安井弯道超车的根本原因是在速冻行业里选择了B端市场,避开了阶段性饱和的C端市场,并充分发挥了机动性的优势以速度取胜。另外,从疫情来看,当下的速冻行业B端市场和C端市场颇具替代效应,B端增加C端就会减少,反之亦然,所以BC兼顾以及全渠道策略是制胜关键。

速冻行业的上市公司大多数都是家族企业,主要原因是这个行业大多是由创始人的一门手艺传承而来。其中像三全陈氏家族,海欣的滕氏家族更是子承父业的典范。家族企业的好处有很多,比如像股权稳定,家族企业往往会重视长期发展和企业声誉,毕竟股份的升值都是可以留给子孙后代的。但也会因为花的都是自己的钱而过于谨慎保守。像龙凤的老东家亨氏番茄酱在被巴菲特收购前就是典型的家族企业,其当年由于对传统口味的过于执着,险些被早一步职业经理化的亨特番茄酱超越。反观安井在这个行业内似乎是一个另类,其从董事长到副总经理一水都是有股份的职业经理人。用股份绑定职业经理人能在发挥管理层灵活性,专业性的基础上充分调动积极性,但这就必须要承受高管减持带来的阵痛,安井高管自2020年以来减持套现超48亿。再者,董事长已经年过60,其他管理层的平均年龄也年近55,是否还有当年的激情来帮他人再造一个安井呢?

企业自由现金是企业通过经营活动产生的可以完全用来偿还债务人和给股东分红的现金流。三全在进行改革前基本保持每年1.5亿左右的水平,在20-23年间有了大幅提高主要原因是改革的降本效果凸显导致的净利润提高。另外存货的减少,应收账款和应付账款的管理也起到了正向作用。23年自由现金流降到1.5亿的主要原因是5亿多的应付账款减少,毕竟该付的钱还是要付的。所以每年1亿以上的自由现金流是三全的底线,毕竟对于没有多少债务的三全来说,赚的都是可以给股东的,而陈氏家族的占股超60%。反观安井的自由现金流却低很多,主要原因是,相比三全每年平均三亿的固定资产投资和下降的存货,安井却在拼命的扩张。在22年安井的固定资产投资已经超过10亿,另外在存货上安井也在以每年4亿左右的速度增加。安井的底气来源于账上50亿的现金和连年增长的净利润,以及打工人光脚不怕穿鞋人的魄力。

总的来看,已制霸C端的三全突出了一个稳,而B端之王安井则是机动性拉满。我认为,如果不能在速度上取胜那就稳步向前以守为攻,毕竟餐饮C端市场按照中国未来的人口结构变化也终将迎来爆发。