上周写了一篇关于中石油的文章,引来一位网友在后台提问——怎么看中海油的投资价值?

由于这家公司上市时间并不长,所以我只能追溯2018年以来有限的历史数据,简单谈谈自己的看法。

首先,与中石油不同的是,中海油的基础数据要好看得多。

2018年,公司一年可以创造2277.1亿营收、526.75亿净利润、493.48亿扣非净利润。

到了2023年,上述三项数据分别上升至4166.09亿、1238.43亿和1251.88亿,年化增速分别高达12.84%、18.65%、20.46%。期间ROE均值可达到13.44%,这在石油化工行业可以算是十分优秀的成绩单。

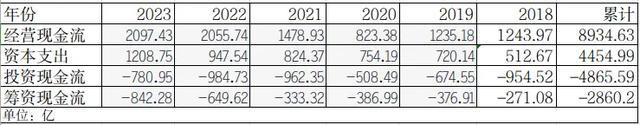

同时,现金流情况也较为良好,2018-2023年中海油累计实现了8934.63亿经营现金流净额,累计资本支出为4454.99亿。

虽然高资本支出仍然是一个无法回避的问题,但是至少这个阶段看,公司是有能力创造自由现金流的,且规模还极为可观,故而上市后可以为股东提供高股息分红。

再看资产负债表,中海油和中石油相比有一个很大的不同之处,就是油气资产占比高达57.53%,而固定资产占+在建工程比只有0.82%;反观中石油,油气资产占比仅为29.62%,固定资产+在建工程占比却高达23.99%。

油气资产是指持有的矿区权益(包括探明矿区权益和未探明矿区权益)和通过油气勘探与油气开发活动形成的油气井及相关设施,也就是说中海油手中持有的油矿权益占资产比明显比中石油要充沛。

为什么会这样呢?因为中国海油一家专注于油气勘探、开发和生产的上游公司,是中国海上主要油气生产商,以储量和产量计,也是世界最大的独立油气勘探开发公司之一。截至2023底,公司共有净证实储量约67.8亿桶油当量(含权益法核算的净证实储量约3.8亿桶油当量)。简单讲这是一家以产油为主的公司,和中石油业务相似,但又不完全相同。

众所周知,我国是一个石油资源相对匮乏的国家,陆地上的石油资源主要集中在西部地区,开采、运输成本高,且经常也会被作为战略资源进行储备,日常消耗很大程度上依赖于进口。

但海上石油储备不一样,12海里外皆为公海,你不开采,也人也会采,所以中海油注定是一家以产油为主的公司。

同时,由于固定资产占比较低,公司每年的折旧也相对较少,综合两点因素,故而能取得完胜中石油的股权回报率,算是一个质地不错的投资标的。

然而,质地虽然不错,但如果想将中海油作为长期标的进行投资的话,有些风险因素也必须考虑进去。

首先,石油化工是强周期行业,一定会受到国际原油价格波动的影响,油价上涨的时候自然没得说,富得流油。但是遇到下行周期就比较麻烦了,因为有些固定成本开支一旦投入就没办法收回,即使亏着也得咬牙坚持下去。

从理论上来讲,中国海油拥有了我国海域95%的开采权,而且单桶油开采成本低至30美元以下,是具备一定抗周期风险能力的。不过市场是不可预测的,历史上极端的石油价格也不是没出现过,并不是说开采成本相对较低就绝对保险。并且即使能穿越牛熊保持盈利,但市场见不得下滑,一旦出现业绩大幅滑坡,一样会用脚来投票。

其次,海外油田可能存在地缘政治风险。截止2024年半年报,中海油的资产遍及世界二十多个国家和地区,包括印度尼西亚、澳大利亚、尼日利亚、伊拉克、乌干达、阿根廷、美国、加拿大、英国、巴西、圭亚那和阿联酋等,海外油气资产占公司油气总资产约43.5%。大家应该知道地缘问题比较复杂,一些极端不好的情况如果发生,肯定是会对股价造成较大冲击的。

当然,你若看重的是长期投资价值,有忽略中短期不确定性的觉悟,那也没啥好说的,毕竟人家沙特石油公司也一样要面对上述问题。

只不过就眼下而言,石油行业明显处于一个还算景气的阶段,公司经过前几年上涨,目前4.67%的股息率有些稍显吸引力不足,因为你得考虑到万一有一天进入萧条周期,净利润出现下滑,分红会下降这一可能。

(风险提示:本文所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。)

买了,后面如果下跌继续买,觉得比银行股要靠谱一点,有油气资源。

营收连涨!利润屡创新高!但分红率偏低,人均年薪小50万偏高,缺少行之有效的股票维护行动。

营收连涨!利润屡创新高!但分红率偏低,人均薪配小50万偏高,缺少行之有效的股票维护行动。