茶百道上市3天破发大跌31%,这让7795家茶百道加盟店的感觉很没面子!咱也别光吃瓜,从专业角度分析茶百道到底是不是好生意。基金经理分析股票投资价值有很多角度,但大体上分为四个方面。

1、看未来发展空间。

茶百道所处的行业属于现做茶饮,是国内现制饮品市场最大细分品类,占比 50.7%。市场规模由 2017 年的 873 亿人民币增长至2022 年的 2137 亿元,年复合增长率为 19.6%。券商预计到 2028 年,还会有18%的年复合增速,空间很大,是妥妥的好赛道。

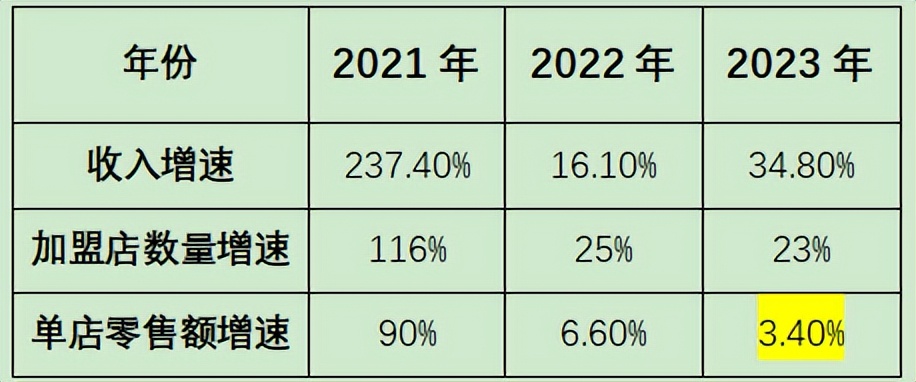

按道理,这么快速增长的行业,茶百道应该能够分一杯羹。茶百道的收入确实也是连续增长,2021/2022/2023年同比增速分别为237.4%/16.1%/34.8%。

但是仔细一看,茶百道95%的收入都是从加盟店赚的,而它2021年到2023年加盟店数量增长比例差不多是116%、25%、23%。不过从单店零售额增长看,2021-2023年茶百道平均单店零售额为103.5万、196.7万、209.6万、216.8万,同比增长90%、6.6%、3.4%。考虑到现在消费降级明显,茶百道单店零售额提升难度比较大。

总结一下,茶百道在一个快速增长的好行业,但他的增长得靠不断扩张,不断搞加盟店来完成。

2、看竞争格局,主要看竞争对手多不多,未来会不会有新的玩家进来。

很显然,茶百道所处的现做茶饮行业是个红海,目前行业集中度还不够或者说并不稳定,前五家的销售额集中度是44%,正处在群雄争霸的时候,竞争非常激烈。而且从这两年看,不断有新的品牌冒出来,消费者的口味变化很快。

整体来看,行业龙头是蜜雪冰城,各方面都远超第二名,茶百道位居第三。

3、看核心竞争力,说白了就是你比同行牛在哪?最后是你打死同行,还是被同行打死?

从消费者的感知来看,现制茶饮在产品端并没有什么明显的壁垒,不具备什么高科技含量,所以在品牌认知没形成的时候,各家相互抄袭产品非常简单。

当然了,从产品定位来说,各家会有一定差异。比如蜜雪冰城就定位低端茶饮行业龙头,而且门店数最多。茶百道就偏定位中端。

从各家企业的打法来看,连锁茶饮公司基本以加盟模式为主,2022年4季度喜茶放开加盟,2023年7月奈雪放开加盟。通过加盟扩张的茶饮公司本质是供应链类型公司,目前各家公司都大力投入供应链建设,并延伸至上游。而且为了抢地盘,都给加盟商不少优惠。

整体来看,除了价格差异,各家品牌力差异不大,产品差异也没有很明显,还是处在跑马圈地相互之间激烈竞争的时候。对于这些连锁公司来说,最重要的是替代掉大量的不知名品牌的茶饮店。因为从门店数量看的话,前五家公司的市场占比很低,集中度也就13%。但这个过程注定漫长,因为投资者的口味偏好本来区别就很大。

当然,也有一些公司比如蜜雪冰城,准备出海,开拓海外市场,形成第二增长曲线。

总得来看,在买好公司、买龙头的这个思路下,现制饮品行业的老大是蜜雪冰城,不仅市占率高,还有出海的增长故事。

4、看估值价格。再好的生意也不等于好股票,还得看价格。当然了,也不是说价格低就是王道,还要躲避所谓的价值陷阱。价值陷阱就是一个东西虽然价格很低,历史最低了,但买进去还是亏钱,因为这个东西的未来价值还在不断降低,最终是可能退市的。

消费股,直接看动态市盈率就行了。茶百道市盈率14倍,感觉挺便宜,但是港股大部分公司都很便宜,估值比A股折价太多,因为这个市场流动性不好。

从板块内部对比看,茶百道所属的同花顺行业叫多品类零售,从估值看优势不大。前面阿里、京东啥的,估值也很低,确定性还更强。

再看看已经上市的奈雪的茶,现在估值高达280倍,最重要的是它2021年上市后,业绩就暴雷,股价跌了很多,但业绩还是很差,导致估值高。总市值只有41亿。

总体看,目前茶百道估值优势不明显。

总结一下:现制茶饮有发展空间,但茶百道的增长得靠不断扩张,不断搞加盟店来完成。目前竞争太激烈,行业集中度不高,行业龙头其实是蜜雪冰城。估值也没有明显优势。

所以,目前的茶百道看起来就是一个平平无奇的股票而已。