大盘不给力,沪指又回到了3000点以下,想必大家可能都被磨得没有脾气了。

不要灰心,不要沮丧,不要失去最宝贵的信心。

价值投资,内含逆向思维,越是跌的厉害的时候,越应该高兴。

股神巴菲特最有名的一句教导:别人恐惧,我贪婪;别人贪婪,我恐惧。

很显然,目前的A股,我们应该做前者。

今天继续聊消费行业中妇孺皆知的一家知名公司——伊利股份(600887)。

公司1993年成立,1996年初上市,在A股已走过28个春秋。

年K线看,历史上最多有过两连阴。

目前是28年来第一次出现三连阴,即2021、2022、2023,连跌三年,振幅超60%,跌幅达36.56%。

今年跌12%,现价26.36,距离历史最高价49.03,回调46%,接近腰斩!

净利润来看,连年增长,包括疫情三年,也保持了正增长,难能可贵。

今年机构预测,净利107亿,同比增13%。

如此看来,股价连跌三年,业绩却一直在涨,所以估值一降再降。

市盈率15.6,市净率3.22,市销率1.33,都是历史最低。

也许,这种情况下,没有最低,只有更低。

毕竟,下降趋势中,不可轻易言底。

因为地板底下,还有地下室,哈哈。

短期不可测,价值投资的另一个含义,是长期主义。

着眼长远,放眼未来,才是正途。

当我们深入历史,就会对未来有更清晰的判断。

过去28年,伊利股份累计从资本市场募资185亿,同期分红432亿,分红募资比234%。

在A股5436个上市公司中排210位。

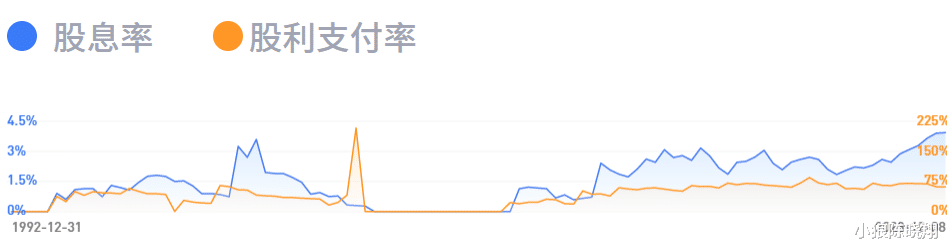

股利支付率,近几年在70%左右,整个历史是64%。

股息收益率,目前接近4%,位于历史最高,看着是相当诱人。

如果让价值投资之父格雷厄姆看到,估计也会被吸引住。

当然,和黄金液体——白酒,尤其是高端白酒,比起来,伊利有两大痛点。

一是,毛利率太低,不到10%,是个位数,对估值上限压制厉害。

销售费用占比高,辛辛苦苦挣点钱,18%的费用去做营销。

二是,资产负债率太高,接近60%。

导致带息债务占比高达51%,并且近几年呈现连续增长态势。

所以,贵州茅台是A股之王,可以享受万千宠爱。

但伊利当下性价比的确很高。

作为乳品行业绝对龙头,现金创造能力高,资产收益率高达24%,完全可以作为个人持仓配置。

识货的北向资金,持股高达13.2%,为第一大流通股东。

此外,还有公募基金6.82%,社保1%,保险0.7%。

再考虑下沪深300指数,自诞生以来,从未出现过三连跌,现在进场,明年收获的概率极大。

最后,人生有限,有些需求却可以无限延续,消费医药就是两大永续性增长的行业。

其中的细分龙头,自然可以跑赢投资的第一天敌——通货膨胀。

将来的估值修复几乎是板上钉钉,一方面本来应该不低,另一方面永续增长公司理应估值更高点。

同时,敬畏市场的神经病表现,尽可能去忽略短期波动。

反之,要学会利用“市场先生”给出的好价格,该出手时要出手。

所谓,熊市不买股,牛市二百五,哈哈。

Ps:本周二,穆迪自1989年后首次下调中国的展望评级评级,由“稳定”调整为“负面”。

财政部表示失望,某些资金夺路而逃,抹黑手法了得。

对于我等小散,应该感谢,这个月的工资,又有好去处了。

不求最贵,只求最好,越便宜越好,哈哈。