在强调央国企、核心资产、大盘蓝筹的当下,中证指数公司于2024年年初,在A股估值的历史相对低点适时发布了中证A50指数(930050),以满足关注A股核心资产,注重行业均衡的指数投资者的需求。

今天,让我们一探中证A50指数的究竟……

01

中证A50:A股核心宽基“新名片”

如果要选出最能代表A股的指数公司,那必然是中证指数公司。中证指数公司发布的中证100、沪深300、中证500、中证1000及中证2000等系列核心宽基指数,极大地推动了A股市场的指数化发展。

随着经济的发展,国内市场涌现出一批优质大市值新经济龙头上市公司。而中证A50的发布,全面反映各行业代表公司的长期运行态势,也完善了中证宽基指数体系。

由上表可见,中证A50平均规模最大,指数ROE中位数最高,其囊括了A股各个行业的龙头企业。

1、编制特色:聚焦龙头、行业均配

1)中证A50先通过中证ESG体系排雷,确保成份股的质量。

2)然后遴选中证三级行业过去一年日均自由流通市值第一、日均总市值前300且属于沪股通或深股通的作为待选样本。

3)最终,在待选样本中,选取过去一年日均自由流通市值最大的50只证券,且同时满足各中证二级行业入选数量不少于1只。

由上述编制规则可见:在ESG体系排雷后,中证A50选取了每个细分行业的自由流通市值第一的个股,且成份股被均匀地分散到各个二级行业。

另外,编制规则同样限制了单样本权重不超过10%,前五大样本权重合计不超过40%,解决了单行业权重过高的问题。

简而言之:聚焦龙头,行业均配。

2、行业均配:雨露均沾、限制权重

基于编制要求,一个萝卜一个坑,50个成份股被均匀地分布到各个二级行业,覆盖50个不同的三级行业。没错,50个成份股,50个不同的三级行业,绝对地雨露均沾。

从2023年底的指数成份股的行业分布看,指数覆盖了30个中证二级行业。前三大中证一级行业占比48.9%,主要配置工业(19.4%)、金融(14.9%)、主要消费(14.6%)等板块。

3、聚焦龙头:剔除劣质、盈利强悍

中证ESG评价体系是一个蛮复杂的公司治理评价体系,想通过这些指标来找出未来的“牛股”,未免有些力有不逮。但基于该体系剔除质量不佳的个股,却是一个行之有效的策略,这属于“老成持重”的做法。

基于“ESG排雷 + 行业龙头 + 雨露均沾”的三重策略,选出的成份股基本代表了中国各行各业的代表性水准。

我们再进一步,看看中证A50的成份股及质量:

编制规则是因,成份股是果。在一系列规则约束下,最终的成份股都是我们耳熟能详的各行翘楚,具备“龙头 + 分散 + 高质”的特性。

4、A股核心宽基的“新名片”

截至2023年底,自2014年12月31日以来,中证A50指数跑赢了上证50、沪深300等同门师兄弟,也跑赢了富时中国A50、MSCI中国A50这两个同风格选手。

02

摩根基金:会强制分红的中证A50ETF

中证指数公司发布指数不久后,便有10家基金公司申报相关ETF的跟踪发行,市场对此的重视程度可想而知。

大家越重视,竞争也就越良性,据Wind数据显示,10只ETF费率齐刷刷都降到了最低的0.15%+0.05%,喜闻乐见。作为低费率的支持者,61非常欢迎基金公司在费率上让利,尤其是宽基指数类ETF更要诚意满满。

按道理,跟踪同一个指数的不同的产品,其实大差不差,而且这次费率还都很低。不过,唯一参与发行的外资基金公司,摩根基金设置了一个特别条款,其发行的摩根中证A50ETF(560350),在基金合同中明文规定:强制每季度分红。

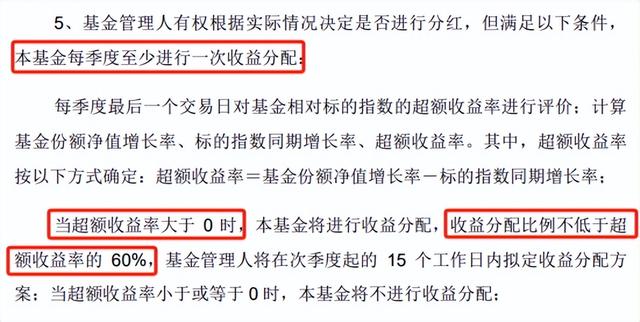

(图5:摩根中证A50分红细节,来源:基金合同)

如图5所示,摩根中证A50ETF在基金合同中,对分红条款做了一个特别的设计,即每季度最后一个交易日ETF相对标的指数的超额收益率为正时,会强制分红,收益分配比例不低于超额收益率的60%,具体内容可以参考基金合同。另外,摩根中证A50ETF的基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报。

这是对喜欢分红的投资者的偏爱,这或许是越来越多的ETF开始重视分红的一个重要表现……

1、A股缺乏稳定分红的ETF标的

61在《寻找分红最猛的ETF》曾分享过,据Choice数据显示,截至2024年2月23日,A股合计729只权益类ETF,仅有20余只曾经分过红,累计分红超过3次的仅9只。诚然,分红只是基金净值的一部分,但稳健有序的分红能提升持有者的正反馈。

据Choice数据显示,截至2024年2月23日,权益类ETF成立后年均分红超过1次的仅有两只,更不用谈每季度强制分红。不少朋友曾纷纷表示:为何国内就没有长期稳定分红的基金,非常羡慕海外市场每季度都能分红的ETF。

此文尾部中曾许愿:但愿A股出现越来越多:长期收益稳健、不盲目追求规模、重视分红的低费率ETF。

前言犹在耳,今朝或满足。

2、每季度强制分红,适合哪些投资者?

摩根中证A50ETF这个强制分红的条款,意味着只要达到约定条件,就会每季度稳定分红,投资者便拥有了一份可预期的稳定现金流,这或许是投资者对抗市场波动的良药。

对于长期配置ETF的投资者,分红设计更有吸引力。一定程度上有助于投资者面对市场短期波动时更加从容,从而更坚定地践行长期理念,也有更大的概率能够享受基金长期投资带来的稳健回报。

从个股投资者开始快速转型ETF可以看出:随着资本市场不断完善,社会平均年龄逐步增加,A股和投资者都开始慢慢从“新兴”逐步走向“成熟”。

随着养老需求不断提升,一个稳定提供现金流的投资标的,或许将获得更多追求长期稳健回报的投资者的认可。

作为中高风险资产,稳健的分红并不能代表基金没有回撤或亏损,我们始终需要注意契合风险偏好,做好风险管控。

3、“超额收益”来源是什么?能否稳定?

每一个指数其实有两个关键指数,分别为:价格指数和全收益指数,这两者之间的差距是成份股的分红再投资。

基金合同中提到的 超额收益率=基金份额净值增长率-标的指数同期增长率,核心便是中证A50成份股分红的部分。

当然这个超额收益率对比全收益指数 - 价格指数,会有一定差距,因为基金本身有一定的成本,但好在摩根中证A50ETF的基金费用很低(管理费0.15%/年+托管费0.05%/年),大幅减少了这类磨损。

所以这个超额能不能稳定,最终看的是成份股分红的稳定性和连续性。

中证A50指数及中证A50全收益指数增长率对比

中证A50指数的成份股其实都是各行各业的翘楚,兼具成长性与成熟度,因此分红往往也比较稳定。从图6可见,这是中证A50全收益指数与价格指数走势对比,可较清晰地看出过往成份股分红带来的超额收益。

据Wind数据显示,截至2024年1月31日,中证A50指数近12个月的股息率为3.04%。摩根中证A50ETF后续的分红率,还是值得期待的。

基于成长,基金可以争取净值的增长回报;基于价值,基金争取可靠的连续分红。

03

历史底部:中证A50配置价值凸显

经历了近三年的长期、深度调整,A股的估值已经处于历史底部,安全边际较高。万得数据显示,截至2024年2月26日,中证全指当前市盈率仅为15.5倍,处于近十年来的22.8%的分位值;市净率为1.4倍,处于近十年来的1.6%百分位。

在当前A股估值整体处于历史低位,市场对基本面信心持续增强,大盘股的投资价值凸显的背景下,中证A50给出了一种新的选择:买A50就相当于均衡的买全行业龙头,或许可以成为投资者底部区域一键配置A股核心资产的优质选择。

对喜欢分红的投资者而言,强制季度分红的摩根中证A50ETF(认购代码:560353,证券代码:560350)有着很强的吸引力,可以争取ETF持有和现金分红“两手抓”、“两不误”。

一方面,投资者可以通过长期持有摩根中证A50ETF,享受中国新经济增长的红利,争取基金净值增长回报;另一方面可以通过ETF定期分红机制,每季度都有机会获得一部分现金落袋可供自由支配,获得了特别的ETF持有体验。

即便是对于成长股投资者,摩根中证A50ETF也值得关注。因为中证A50指数作为A股核心龙头指数,其成份股中也不乏优秀的成长性个股。与其扑腾在波涛汹涌的成长行业,不如收敛锋芒,进入“均衡配置”的怀抱。

====================

最后仍是风险提醒,权益类ETF属于中高风险资产,不会因为特殊分红机制,使得该ETF能减少波动或回撤。大部分偏好分红的投资者,往往是低风险投资者,对于指数基金产品,仍要严控风险、谨慎对待。

中证A50指数(“指数”)由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

中证A50指数2023、2022、2021、2020、2019年年度收益率分别为-12.42%、-21.19%、-5.38%、33.41%、43.71%。

上投摩根基金管理有限公司于2023年4月正式更名为摩根基金管理(中国)有限公司。摩根基金管理(中国)有限公司在中国内地使用「摩根资产管理」及「J.P. Morgan Asset Management」作为对外品牌名称,与JPMorgan Chase & Co.集团及其全球联署公司旗下资产管理业务的 品牌名称保持一致。摩根基金管理(中国)有限公司与股东之间实行业务隔离制度,股东不直接参与基金财产的投资运作。

风险提示:投资有风险,在进行投资前请参阅相关基金的《基金合同》、《招募说明书》和《基金产品资料概要》等法律文件。本资料仅为公开宣传 材料,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。观点和预测仅代表当时观点,今后可能发生改变。本产品由摩根基金管理(中国)有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金募集期内规模上限为20亿元人民币(不含募集期利息和认购费用),其中现金认购规模上限为20亿元人民币,如超过本公司将按全程比例确认的方式实现规模控制,对于网下股票认购,管理人有权拒绝全部或部分的认购申报(详情参阅基金发售公告)。

本材料为公开宣传材料,受雇于摩根基金管理(中国)有限公司并被授权的员工可基于产品或服务沟通目的通过个人朋友圈转发。未经授权请勿转发。本材料仅在中国内地分发,且仅针对中国内地的有关适格投资者。

PUB2024020054

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。

把最赚钱的公司列入50指数或者100指数,强制分红,当然进入的也要给予一定的特权,具有优先融资权