A股长期陷于“存量博弈”的困境是投资者的共识,这背后的深层原因就包括大小非的减持和部分公司上市之后的业绩变脸,对市场资金形成长期消耗。

在思考这个问题的时候,看到那个被称为“鸭脖大王”的绝味食品发布了2024年的财报,利润大降、营收首降,再考虑其上市以来减持套现金额远超利润贡献,可以说这是消耗市场存量资金的典型代表。

这样的公司对于投资者其实有很多启示。

营收首降,净利润大降三成

4月10日,“鸭脖大王”绝味食品发布了2024年财报,交出了上市以来最差的财报。

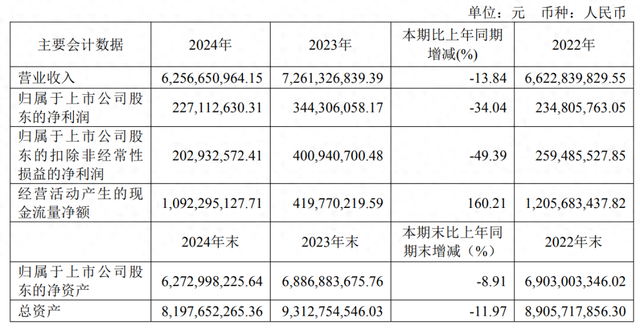

绝味食品财报显示,2024年实现营收62.56亿、同比下降13.84%,实现归母净利润2.27亿、同比下降34.04%,实现扣非净利润2.03亿、同比下降49.39%,另外,公司净资产、总资产均出现明显的下滑,净资产下滑8.91%,总资产下滑11.97%。

从为股东投入资产保值增值的角度看,2024年绝味食品其实是让股东的资产蒙亏了,因为净资产下降了。

(绝味食品2024年财报截图)

关于2024年经营出现营收、净利润双降的情况,绝味食品并未在财报中作出相关解释,反而多次强调“毛利率同比增长5.94个百分点,主要系原材料采购单价下降所致”,体现出一种明显的避重就轻的态度。

(绝味食品2024年财报截图)

然而,无论绝味食品在财报中如何避重就轻,也改变不了2024年业绩成为自2017年上市以来最差的一年的事实,营收更是为上市以来首次出现下降,净利润则早已断崖式暴跌,2024年净利润较2021年高点已经暴跌近8成。

(数据来源:同花顺网站)

(数据来源:同花顺网站)

在这种情况下,绝味食品如何还能对其增长的5.94个百分点的毛利率沾沾自喜?

没错,2024年绝味食品的毛利率是上升了,但为什么净利润还下降了呢?根本原因在于,绝味食品把毛利率上升的那点微弱优势,拿去做了广告,但并没有带来收入上的明显增长。

2024年,绝味食品销售费用支出6.67亿、同比增长23.31%,支出的销售费用是上市以来最多的一年,但营收却仍同比下降了13.84%,营收增长与销售费用增长完全不成比例,似乎说明广告推广、营销刺激已经不能带来销量增长了。

事实也的确如此,绝味食品增加了大量的销售支出,但核心产品销售量依然下降,销量下降幅度与营收下降幅度基本相当。

(绝味食品2024年财报截图)

这样的情况似乎也延续到了今年一季度,绝味食品跟年报同一天发布的一季报显示,今年一季度营收15亿、同比下滑11.47%,归母净利润1.19亿、同比下滑27.29%,扣非净利润1.06亿、同比下滑32.13%,甚至经营现金流净额也下滑11.41%。

(绝味食品2025年一季报截图)

绝味食品的情况好像与零食行业的情况差不多,盐津铺子、良品铺子等零食厂商的业绩也都在下滑。似乎进一步证明,消费者对卤味、零食等高盐、高脂的可选消费产品的需求正在持续下降。

流动资产占比下滑,投资业务亏损

实际上,可以看到,自2021年之后,绝味食品已经连续3年业绩表现低迷,与这几年消费者的偏好变化基本相符。

在这样的背景下,绝味食品所表现出来的还不单单是某一年或近几年利润表上业绩的波动,其资产负债表上的变动也同样明显,特别是随着近几年净利润的持续低迷,绝味食品流动资产的比例也持续收缩,占比已经从2020年的45%降至2024年的24%。

流动资产占比的下降其实也就意味着流动性的下降,进一步也就说明过去几年绝味食品在流动资产管理上存在一些问题。典型的问题有存货周转率、应收账款周转率持续下降,库存积压明显,挤占流动资金。

(数据来源:同花顺网站)

另外,绝味食品近年来开始逐渐将大笔的资金投向长期股权投资等长期资产,这些资产其实就是绝味食品一直以来所参与的投资业务,2023年、2024年长期股权投资规模维持在25亿左右,但是2024年这些对外投资的长期股权资产产生了超1.67亿的亏损,2023年其实也亏了超1.29亿。

以上行为是典型的消耗流动资金的行为,但这只是从绝味食品经营的角度看,另外还存在非经营性占用上市公司资金的行为。

2024年8月16日,绝味食品收到信披违规的立案调查通知书,在被立案之前,2023年8月18日曾收到上交所警示函,被警示原因是未披露关联方共同投资、未按规定披露关联方及关联交易、门店营收款、加盟费、管理费管理不规范。

关于经营性资金被占用的行为具体为,2013年1月至2018年7月期间,绝味食品通过员工个人账户收取公司门店营业款、加盟费、管理费合计2,107.07万元未存入公司账户,构成经营性占用。

(资料来源:新浪财经)

(资料来源:新浪财经)

那么问题来了,上市公司的经营性资金来自哪里?

当然来自股东投入,而上市公司以外的人占用上市公司资金,也就间接构成了对市场存量资金的消耗。

消费者频繁投诉,股东已套现超60亿

随着绝味食品在经营中暴露出来的问题越来越多,绝味鸭脖被消费者投诉的频率似乎也越来越高。

黑猫投诉上,近30天,周黑鸭的投诉量只有5条,绝味鸭脖的投诉量达到20条,近一个月投诉量是周黑鸭的4倍,累计投诉周黑鸭为661条,绝味鸭脖为930条,累计投诉量是周黑鸭的1.4倍。营收规模方面,绝味食品2024年营收62.57亿,周黑鸭营收24.51亿,绝味食品是周黑鸭的2.55倍。

综合投诉量、营收规模来看,长期以来卤味品牌投诉率似乎都差不多,但短期显然绝味鸭脖投诉率更高。

近期,投诉绝味鸭脖的好像更多集中在店主服务态度及食品质量问题上,4月13日有人投诉绝味鸭脖店长对客户大吼,3月28日也有人投诉绝味鸭脖欺骗、辱骂消费者,同一天还有人投诉绝味鸭脖吃出大虫子商家服务态度差、吃绝味鸭脖后恶心腹泻高烧。

(黑猫投诉截图)

(黑猫投诉截图)

这或许也是卤味食品销售整体下滑的原因之一,无论是黑猫投诉还是微博,都已经不止一次两次出现有人吃绝味鸭脖后恶心、腹泻的案例了。绝味鸭脖到底是怎么做出来的似乎已经成了一个迷。

绝味鸭脖对股东、对消费者之态度可见一斑,但是对自己的态度那是相当的好。

2024年绝味食品交出了上市之后最差的财报,但公司依然宣布每10股分红3.3元,分红总额2亿,股利支付率91.67%。要知道,在绝味食品十大股东中,由实控人戴文军控制的那几家企业合计持股比例达47.78%,分红2亿有近1亿要进入戴文军的腰包。

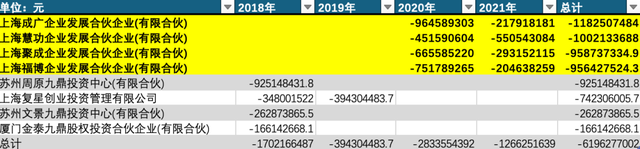

同样,也是这几家企业上市以来减持套现金额最多。同花顺i问财数据显示,绝味食品上市以来股东累计减持套现超61.96亿,其中由戴文军控制且构成一致行动人关系的那几家企业合计减持套现超40.99亿,减持时间都是在2020年、2021年股价相对高位时,实控人高位套现近30亿之后二级市场股价至今一度暴跌超90%。

(数据来源:i问财、锐眼哥整理)

(绝味食品股价走势截图)

与股东累计减持套现超61亿形成鲜明对比的是,绝味食品上市以来实现的累计净利润只有44亿左右。

不过,近期绝味食品的股价表现还是不错的,特别是今天还强势涨停,但涨停原因似乎与市场炒作京东出口转内销计划有关。有消息称,京东将推出2000亿的出口转内销扶持计划。

对于在消费者投诉频发、资产明显下降、投资业务亏损等多重问题的压力下的绝味食品来说,京东2000亿的出口转内销计划真的值一个涨停板吗?尽管近期股价有所回升,但这更多是市场炒作内需为主的食品板块的结果,而非公司基本面的改善。