文:金晗、燕翔

核心结论

2024年6月28日,美元兑日元汇率盘中触及161.27的高位,刷新1986年12月以来的高点。为应对日元快速贬值,除了直接入市干预外汇市场外,还可以通过收紧货币政策推动债券收益率上升,进而缩小利差稳定汇率。考虑到日本当前经济增速和景气水平,日本央行并不希望过快加息。但日元快速贬值压力和美联储降息预期的不断延后,使得日本央行不得不对当前的宽松货币政策进行更大调整。如果日本货币政策超预期收紧,日本股市或将面临一定的回调压力。⬛️日元贬值东证指数接近历史新高

6月28日,日本东证指数TOPIX盘中创1990年初以来新高。从股市表现来看,汇率贬值对股市的影响是多方面的。一方面,日元贬值使得日本产品在国际市场上价格更具竞争力,提高出口型企业盈利能力。对于拥有大量海外业务的日本企业,日元贬值可以增加汇兑收益。但长期贬值将导致进口成本上升、通胀压力增大等问题,可能会对经济和股市产生负面影响。

⬛️日央行退出负利率难敌美元强势

2024年3月日本退出负利率政策后国债利率明显上行。但美国经济韧性和通胀粘性导致市场对美联储降息预期不断推迟,预期降息幅度也在逐渐减小,美日国债利差维持高位导致日元弱势。

⬛️通胀回升或加速货币政策正常化

目前日本通胀水平已达到日本央行设定的长期目标,这增强了市场对于货币政策正常化步伐加快的预期,结合当前汇率形势,或给接下来7月底的日本央行议息会议带来更大紧缩压力。

风险提示:历史经验不代表未来、货币政策变化风险、汇率大幅波动风险、技术进步放缓影响生产率、地缘政治风险等。

报告正文

1 日元持续贬值引发关切

2024年6月28日,美元兑日元汇率盘中触及161.27的高位,刷新1986年12月以来的历史高点,同时也高于今年4月份官方进行市场干预时的水平。这引发了市场对于日本当局是否出手干预的猜测,该决策可能对日本资产价格产生重大影响。

面对日元弱势的表现,日本财务大臣铃木俊一在6月27日的声明中明确指出,面对日元对美元汇率达到40年来的最低点,日本政府准备采取必要的货币政策行动,并表示政府正密切监测市场动态,准备在必要时进行干预。内阁官房长官林芳正在同一天的新闻发布会上也表达了对货币波动的关切,并暗示可能会有适当响应措施。

1.1 日元贬值东证指数接近历史新高

截至6月28日,美元兑日元汇率年内已升值约14%,这是自2020年以来美元较日元升值的连续第四个年度,美元兑日元汇率从2020年初的103飙升至2024年6月底的161。目前,人民币兑日元汇率突破22.1,欧元兑日元汇率突破172,均创下历史新高。日元汇率处于1985年“广场协议”签署并诱导日元升值以来的极低水平。

但从股市表现来看,汇率贬值对股市的影响是多方面的。日元贬值短期降低了外国投资者购买日本资产的成本,吸引更多外资流入日本股市,推高股价。而且日元贬值使得日本产品在国际市场上的价格更具竞争力,从而可能增加出口量,提高出口导向型企业的盈利能力。对于拥有大量海外资产和业务的日本企业,日元贬值可以增加汇兑收益,提升其盈利水平。但日元长期贬值将导致进口成本上升、通胀压力增大等问题,可能会对经济和股市产生负面影响。

截至6月28日,日本东证指数TOPIX盘中录得2821.86点,创1990年初以来新高,也突破了今年3月份的指数高点。2024年年初至今,日本东证指数TOPIX录得18.73%的显著涨幅,代表日本大盘股的日经225指数同样录得18.28%的涨幅。

从主要股票市场收益率比较来看,日本股市近3年涨幅位于全球靠前水平。从近3年股市涨跌幅来看,截止6月27日收盘,美国标普500指数累计上涨28.1%,纳斯达克指数累计上涨24.4%,道琼斯工业平均指数累计涨幅为13.7%,都不及日经225指数近3年录得的35.4%的累计涨幅。以半导体工业为代表的台湾加权指数累计上涨30.9%,涨幅主要在过去一年的AI浪潮中取得。此外欧洲市场总体呈现积极上涨,法国CAC40指数、英国富时100指数和德国DAX指数近3年累计涨幅分别为13.7%、14.6%和16.7%。同期,韩国综合指数下跌15.7%,越南胡志明指数下跌9.4%。

1.2 日央行退出负利率难敌美元强势

2024年3月19日,日本央行公布3月议息会议结果,将政策利率提升至0%-0.1%区间,结束了2016年2月以来实行超8年的负利率政策。同时取消收益率曲线控制政策(YCC),不再提及0%的日本10年期国债收益率目标,只强调将短期利率作为基础政策工具。结果发布后,日本长端与短端国债利率均有明显上行。但与美联储相比,其利率调整幅度较小,两国利率仍存在巨大差异,未能有效提振日元价值。

2024年初,市场普遍预期美联储将启动降息,但美国经济韧性和通胀粘性导致市场对降息的预期不断推迟,并且预期的降息幅度也在逐渐减小。近段时期,日本国债与美国国债的利差维持高位,这在一定程度上对日元汇率贬值起到了关键作用。美债高利率环境吸引了大量资金流入美国,保持了美元强势,并对日元构成了挑战。

1.3 通胀回升或加速货币政策正常化

目前日本通胀上升趋势正在显现,结合当前汇率形势,或加速日本央行货币政策正常化的进程。从通胀水平看,截至2024年5月,日本消费者价格指数CPI同比增速为2.8%,较上月提高0.3个百分点,日本生产者价格指数PPI同比增速为2.43%,较上月大幅提高1.35个百分点。在过去的三十年里,日本经济反复经历通缩,目前通胀水平已达到日本央行设定的长期目标,这增强了市场对于货币政策正常化步伐加快的预期,同时也给接下来7月底的日本央行议息会议带来更大紧缩压力。

但值得注意的是,日本经济能否承受得住货币政策紧缩压力仍有待观察。自2023年二季度以来,日本实际GDP增速已出现连续四个季度的下降,2024年一季度甚至落入负值。即便考虑价格水平上升的影响,日本名义GDP增速也自去年四季度开始出现了连续两个季度的下降。

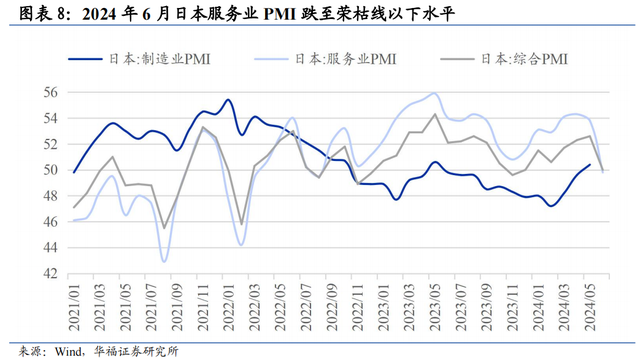

从PMI指数来看,日本6月PMI较5月全面下行,服务业跌至荣枯线以下水平。2024年6月,日本服务业PMI为49.8%,较上月大幅降低4个百分点;日本6月份制造业PMI(初值)为50.1%,较5月PMI终值下跌0.3个百分点;日本6月份综合PMI为50.0%,较上月出现明显回落,下跌2.6个百分点。日本经济景气度下降,主要由于企业面临投入成本上升的压力。

新冠疫情限制解除后,访日外国游客人数迅速增加,带动了日本旅游、零售等服务业回暖,对于日本经济增长起到了重要支撑作用。但工业方面,日本工业生产指数同比增速已经连续11个月处于负值,制造业景气度不断下行且面临更强竞争。

2 风险提示

历史经验不代表未来、货币政策变化风险、汇率大幅波动风险、技术进步放缓影响生产率、地缘政治风险等。

本文来自华福证券研究所于2024年6月29日发布的报告《如何看待日元持续贬值影响——全球热点观察系列(2)》。

分析师:

金晗, S0210523060002

燕翔, S0210523050003

风险提示及免责声明

本公众号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,华福证券不因任何订阅或接收本公众号内容的行为而将订阅人视为本公司的客户。

华福证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据华福证券后续发布的证券研究报告在不发布通知的情形下作出更改。华福证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号资料意见不一致的市场评论或交易观点。

本公众号内容并非投资决策服务,在任何情形下都不构成对接收本公众号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。对依据或者使用本公众号所载资料所造成的任何后果,华福证券均不承担任何形式的责任。

本公众号及其推送内容的版权归华福证券所有。未经华福证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登和引用相关内容,否则由此造成的一切不良后果及法律责任由私自转载、翻版、复制、刊登和引用者承担。