今天跌得很懵圈。

惠誉下调中国主权评级,被很多媒体归结为今日下跌的主因。

但这真的很难解释由外资定价且和宏观经济更紧密的中概股大涨2%;

也难以解释外资仅卖出40亿,在历史数据中根本排不上号。

只能说,人外资还没急,内资先急了;外资对评级不屑一顾,内资对评级唯唯诺诺

到底谁对谁错,只有时间才能告诉我们最准确的答案。但是,我们可以从两个路径进行思考:

第一,所谓的三大评级机构就是权威准确的嘛?

不是。

经典案例包括但不限于,

2007年次贷危机爆发前,三大评级机构给美国住房贷款证券极高的评级。比如2006年时,穆迪为美国83%的住宅抵押贷款支持证券(RMBS)和CDO给出了AAA评级,也就是最高级。

然后美国楼市债务就彻底暴雷了。

2009年前,三大评级机构给希腊很高的评级,然后希腊就暴雷了,甚至引发了整个欧洲的债务危机。

第二,主权评级的下调对股市影响大吗?

显然也没有。

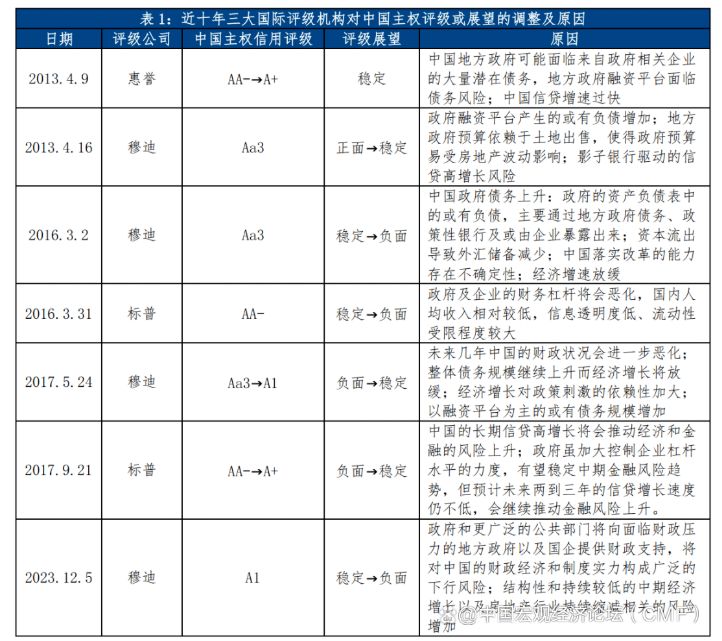

历史上,包括惠誉在内的三大评级机构多次调整中国主权评级,其中多数是下调。但这些都没有影响期间A股2013~2015、2016~2017、2019~2021的数轮牛市。

去年惠誉和穆迪还下调了老美的评级,但也没影响美股的走牛。

更搞笑的是,越南和印度的评级比中国低多了。综合三大评级机构的数据,中国的主权评级不管咋调,好歹还是在A级别混的选手,但印度和越南长期在B级别混,直接就是垃圾级

而这些完全没影响越南和印度的股市走牛。

咱也不是说评级就不重要,短期的情绪影响无可避免。但大部分时候看看就好了,最重要的是,千万别带进股市里。

要是看公开评级就可以判断股市牛熊,岂不是人人皆股神?

。。。。。。

不过,这两天确实有几件债务引发的余波。还是有必要提醒下大家。

一是平安信托的某只信托产品出现了延期。

该产品其实是给地产企业融资的,对应的是正荣在厦门的一个地产项目。但该楼盘卖得不太好,去化率只有21%。最终导致信托产品延期。

中国信托公司的业务构成,主要有三块。其中,事务管理类和融资类信托是可能涉及地产的业务。

实际上,这两块涉及地产的业务占比分别从2017年和2020年起大幅下降。

这两个时间点非常巧妙,2017年提出的是「房住不炒」,2020年提出的是「三道红线」。都是对楼市的限制政策。

这两次,监管部门都给了信托公司压力,要求逐步清退地产类业务,所以信托公司在楼市下行前就开始大幅转向,而不是野蛮发展,更不是一条道走到黑。

历史存量问题是有的,但及时转向也是真的。这也是为什么地产企业大面积暴雷后,信托公司的情况要好得多

二是和合首创的理财产品停止兑付,并被经侦介入。

这家公司最早是做城投业务起家。但做到后来,变成了资金池,再往后,资金池出现了窟窿,最终走向了旁氏骗局。

出事的导火索是公司重要合作伙伴余L因城投债违规发行和吃回扣被抓。

于是公司的实控人林Q直接被吓跑了,去年8月卷款run去了新加坡。他人一跑,整个公司就垮了。

这两件事说完,大家有何启发。

现在很多人看新闻都是喷子心态,比如上面这两件事,大部分人的第一反应往往是信托危机、宏观风险、城投债问题或富人跑了。

但很少有人真正关心这些事对自身投资理财的影响。

要我说,很简单。以上出问题的信托和理财产品,都是高收益产品,比无风险收益率高不少。比如同期存款收益率为3%,以上产品收益率都在6%以上。

如果你仅仅因为能说话,会签字,可以操作两下APP,就能轻松获得远超社会平均水平的收益率。

在地产高歌猛进的时代,也许有这种神奇的机会,但在当下,显然是不合理的。

吃进去的,迟早要吐出来,除非你能靠运气赢一辈子

这里就引申出最后一件事。

据传,《保险法》草案修订稿提出,保险公司出事后,保险合同可以合理变更。

换言之,现在所谓的锁定几十年3%左右收益率的保险产品,未来一旦保险公司出事,3%收益率可不一定保得住,甚至可能损失本金,即去刚兑。

这事和前面的事有异曲同工之妙。

在存款收益率下行到2%,30年国债收益率下行到2.5%的当下,保险代理人却满世界追着你屁股跑,硬要塞给你保证未来数十年稳定3%收益率的理财保险。

这是天上掉馅饼还是掉陷阱?

今天就酱,报下格值2.71。还望各位大佬多多点赞、在看和分享支持~

公众号:金牛远望号

破产潮来了。