再来看一家主营逆变器的上市公司,锦浪科技股份有限公司(股票简称:锦浪科技)创建于2005年,2019年3月在深交所创业板上市,是一家专业从事光伏发电系统核心设备组串式逆变器研发、生产、销售和服务的高新技术企业。

锦浪科技是首家以组串式逆变器为最大主营业务的A股上市企业,也是全球第一家获得第三方权威机构PVEL的可靠性测试报告的逆变器企业。锦浪科技的产品畅销世界多个国家和地区,先后在英国、美国、澳大利亚、巴西、南非、印度、墨西哥、西班牙、荷兰和罗马尼亚等地设立办事处和技术售后服务中心。

2023年锦浪科技的营收同比增长了3.6%,算是结束了上市后连续三年的红利期吧。这三年虽然叠加了疫情的影响,但三年四倍多的增长速度,还是相当惊人的。至于2023年的情况,我们就分几个维度来展开看一下吧。

分产品来看,增减发生了分化,占比三分之二的“并网逆变器”产品相对稳定,“户用光伏发电系统”和“新能源电力生产”都有翻倍不止的增长,而“储能逆变器”却下跌了近六成,综合下来,增长就相当有限了。

我们一般认为,分产品系列增减变化较大,就是一个行业或者一家公司进入成熟期的典型特征之一。而进入成熟期的行业或企业,增长变慢又是其重要外在表现形式之一。

地区构成上的变化很大,国内市场大幅增长了四成,占比六成,超过了下跌25.9%的海外市场。我们前几天看过的阳光电源和德业股份,并未出现这种情况,锦浪科技并未过多解释这种情况,只说是“海外客户去库存导致的新增需求下降影响”。

营收还仅仅是增长变慢,但净利润却出现了26.5%的同比下跌,结束了持续多年的增长。

分季度来看,从2022年四季度开始营收同比增长变慢,从2023年一季度开始净利润同比增长也变慢,在2023年三季度,双双出现了下跌。而且,这一下跌趋势一直持续至2024年一季度,虽然营收下跌的幅度并不高,但最近两个季度的净利润却已经很低,甚至靠近保本点了。

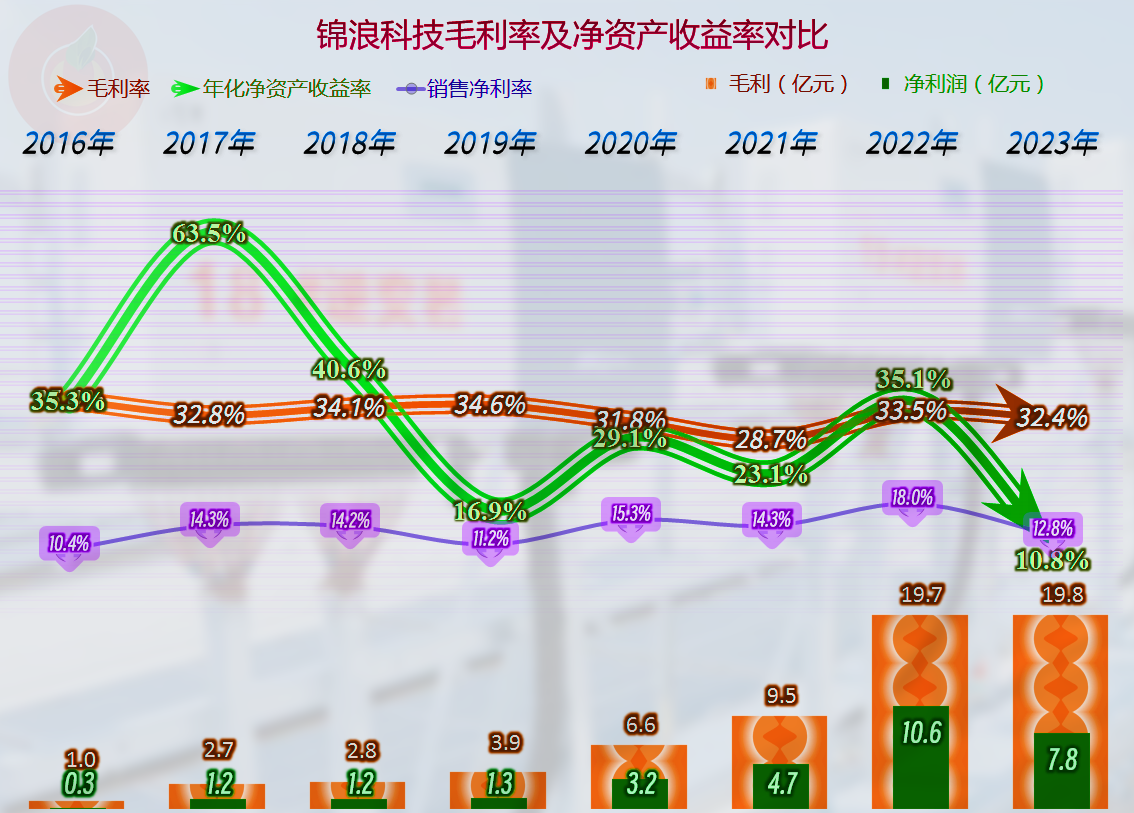

2023年的毛利率同比下跌幅度并不大,但销售净利率,特别是净资产收益率下跌很大,看来其净利润下降的主要原因似乎还在期间费用等方面。

前两大产品也就是“并网逆变器”和“户用光伏发电系统”的毛利率都有所下跌,与此类似的还有“新能源电力生产”和其他业务,只有“储能逆变器”的毛利率有所提升。

各产品间的毛利率差异也是比较大的,2023年这些差异并没有大的变化。随着竞争的进一步加剧,类似产品的毛利率可能会逐步在低位保持相对平衡。当然,发电这类业务,与逆变器等产品有明显性质差异的,并不会受这种趋势的影响。

国内市场的毛利率有所下跌,海外市场的毛利率在高位继续增长,一增一减的变化导致原本差异不大的毛利率2023年有高达7.1个百分点的差距了。海外市场对劲朗科技来说,还是相当重要的,就算现在有贸易环境变化的影响,也还是需要他们找到其下跌的真正原因,排除这些影响而尽快恢复增长。

2023年的主营业务盈利空间下跌了6.4个百分点,与2021年的表现比较接近,毛利率变化的影响只是次要因素,主要的影响因素来自于其期间费用占营收比的上升。

期间费用大幅增长的原因,想必是锦浪科技预计的2023年营收增长水平会比较高,为此,他们在费用计划和控制方面,以预计的高营收水平在正常展开,从2023年上半年的情况看,这样安排并没有太大的问题。

当2023年下半年,营收增长开始变慢时,期间费用的大部分已经支出了,想控制和调整已经来不及或者没有必要了。为什么会没有必要呢?如果管理者预计营收的下跌,只是短期内的暂时现象,那就没有必要来调整原先制定好的期间费用等支出计划,因为对这些的调整有可能又会影响到后续的生产和销售能力。只有实在不行了,才会被迫调整,而这段时间的延迟是正常现象,并不全是很多人评价时,事后诸葛亮式地说是“反应迟钝”。

所有的成本费用项目,甚至税金项目,都比营收增长得快, 财务费用、销售费用和管理费用的增长是关键,相对来说研发费用比较稳定,增长有限。

这和锦浪科技的核算有关,虽然他们近两年主要增长的是“长期借款”,也就是用于固定资产和项目投资方面的款项,但他们并没有资本化这些借款费用,而是全部计入了财务费用。如果后续仍然这样处理,他们2024年的财务费用还将大幅增长。这样做还是有好处的,那就是没有把可能的亏损往后延,而是实时摆在了当期的业绩中。

分季度的毛利率在2023年三季度以前相对稳定,就算有所下跌也不是特别明显。2023年四季度的毛利率大幅下跌至近20%,2024年一季度有所反弹,但幅度不大。

这就导致最近这两个进度的主营业务盈利空间只有0.3和1.4个百分点。要知道,前几个季度的主营业务盈利空间都还在两成左右,这样的剧烈变化对任何一家企业来说,都是非常难受的。

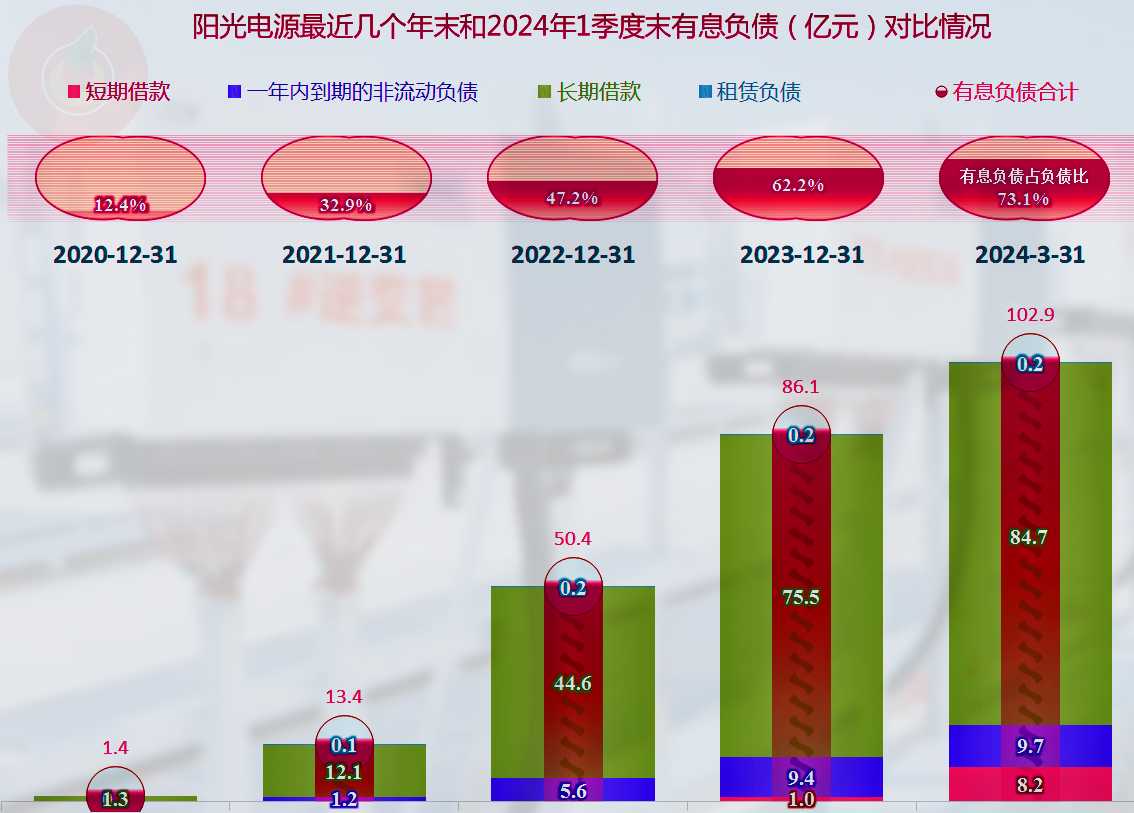

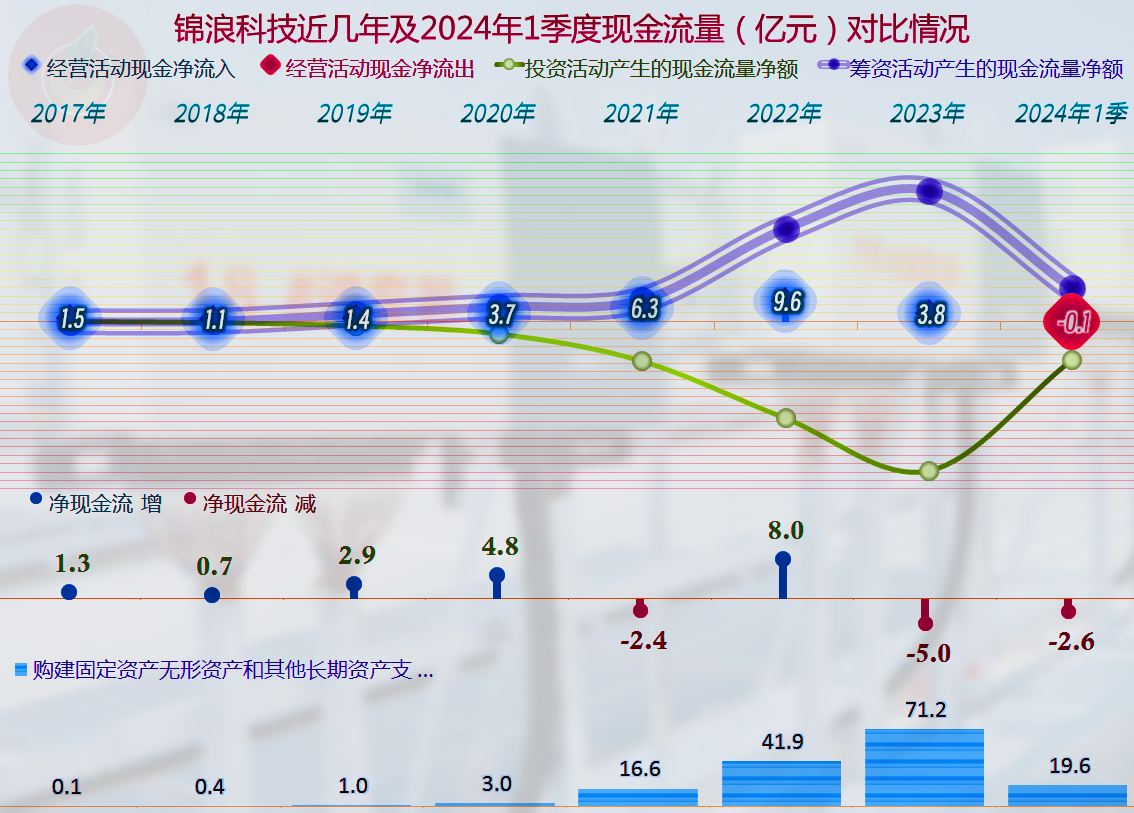

经营活动的净现金流表现稳定,2024年一季度的小额净流出并没有大的异常。麻烦的是,从2021年以来,每一年固定资产内的投资规模十分巨大,特别是2023年投资了71.2亿元,这已经远远超过其现有业务的造血能力,必须大额融资来解决。

2023年,锦浪科技的固定资产直接翻倍,这样的投资幅度实在是太过凶猛了。而其对行业形势的判断和把握方面,显然是有问题的,大量投资刚完成,甚至还有10.9亿元的在建工程没有完成,行业就已经发生大幅调整了。拿着翻倍以上的产能来面对增长变慢,甚至萎缩的市场,是谁都会很难受的。

2023年末的主要在建项目中,前两项都是“光伏发电”类项目,只有一项是储能逆变器新建项目。是不是客户买得不了,自己建电站,这不仅解决了产品销路问题,还扩大了需求相对稳定的发电业务呢?这当然是不错的选择,但却让我想起了,那些因为饲料不好卖,自己去养猪的企业,他们现在仍然还在煎熬中。

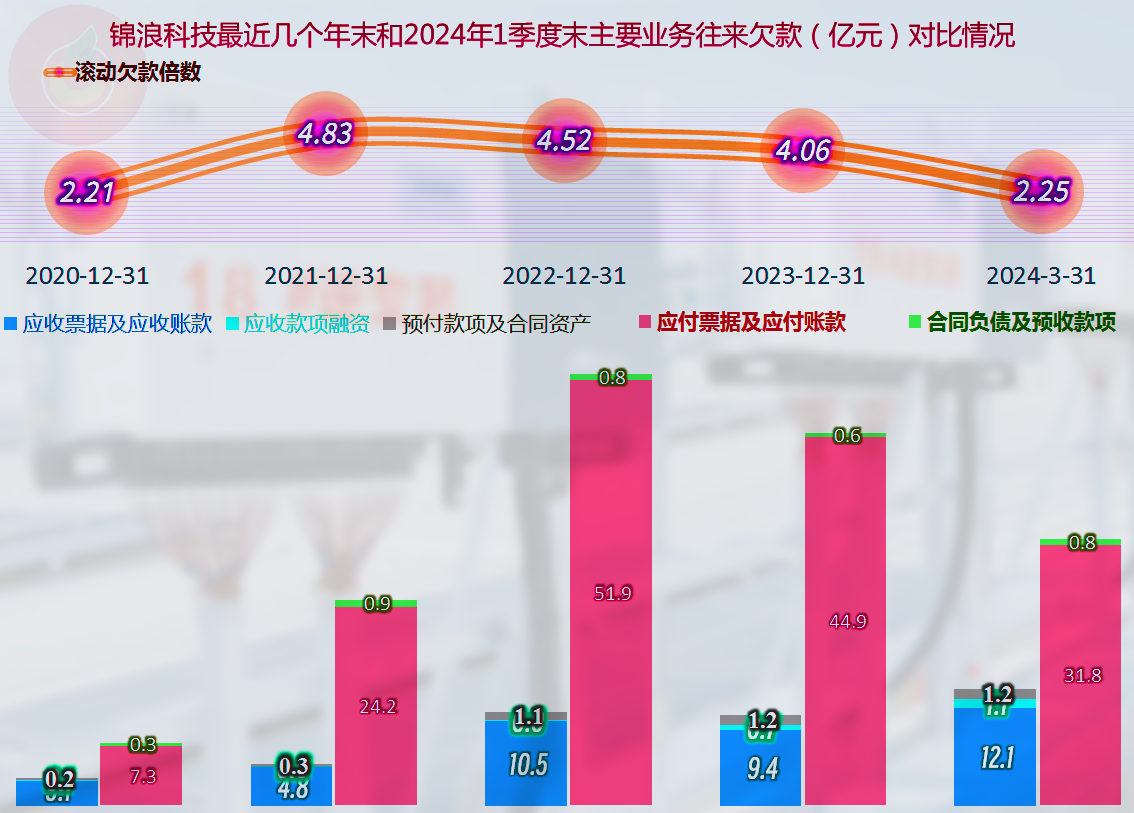

其经营活动的净现金流低于净利润的主要原因是一直增长占用的应付类款项,2023年却在大幅下降,面对增长变慢的市场,可占用供应商的款项下降是普遍现象。好在应收款和存货都适当回收了资金,折旧和摊销的增长也在回收资金,只是金额加总也不及供应链方面带来的缺口大。

锦浪科技近几年的长短期偿债能力都不太好,特别是短期偿债能力相当低,0.42倍的速动比率还是比较危险的。就算是有“葵花宝典”的绝招,在面对行业调整期,也是需要向抗风险方向进行改变的。

占比四成多的流动资产是存货,然后是应收账款和货币资金,总体质量不高。应付账款方面主要是供应链的欠款,然后是短期有息负债,预收类的款项并不多。其债务压力主要来自于供应链和陆续到期的长期借款,如果后续几年,行业一直低迷,锦浪科技不靠外力,就会面临越来越大的债务问题。

2023年末的存货规模有所下降,2024年一季度末基本维持这一水平,相比前几年末,存货方面的占用还是比较大的。考虑到其这几年营收的高速增长,存货确实也需要增加资金的占用。

虽然客户端的资金占用也在增长,但和供应链上的占用相比,那就是小巫见大巫了。任何好处不会给一个人或者一家公司,都会随着市场而变化,在2022年末,欠款达到峰值后,2023年末和2024年一季度末,供应链的欠款均在大幅下降。猜也能猜到,供应商们不愿意继续大额垫款了,至于说是怕风险高,还是其他什么原因,其实并不重要。

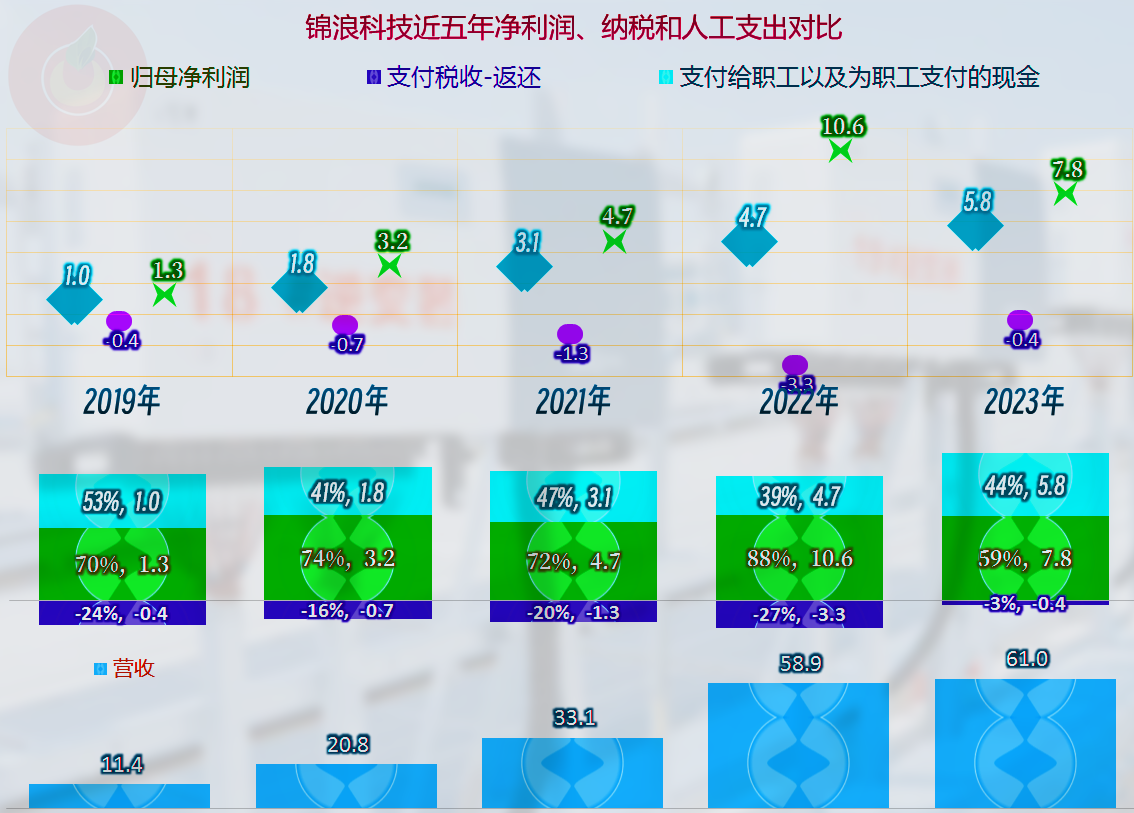

由于出口业务占比更高,锦浪科技一直都是退税而不是交税,2023年由于国内市场增长较快,似乎要达到平衡点了,或许2024年就有可能有税收贡献了。但其有近4000名员工,而且随着其新投入的项目等逐步开展生产经营,员工人数可能还会有明显增长,对就业的贡献还是不小的。

声明:以上为个人分析,不构成对任何人的投资建议!